可喜的信号!美国制造业活动增速为2022年以来最快

文/Sissi2024-04-02 01:16:08来源:FX168

FX168财经报社(北美)讯 周一(4月1日)发布的两份报告显示,美国制造业正处于2022年以来最强劲的位置。

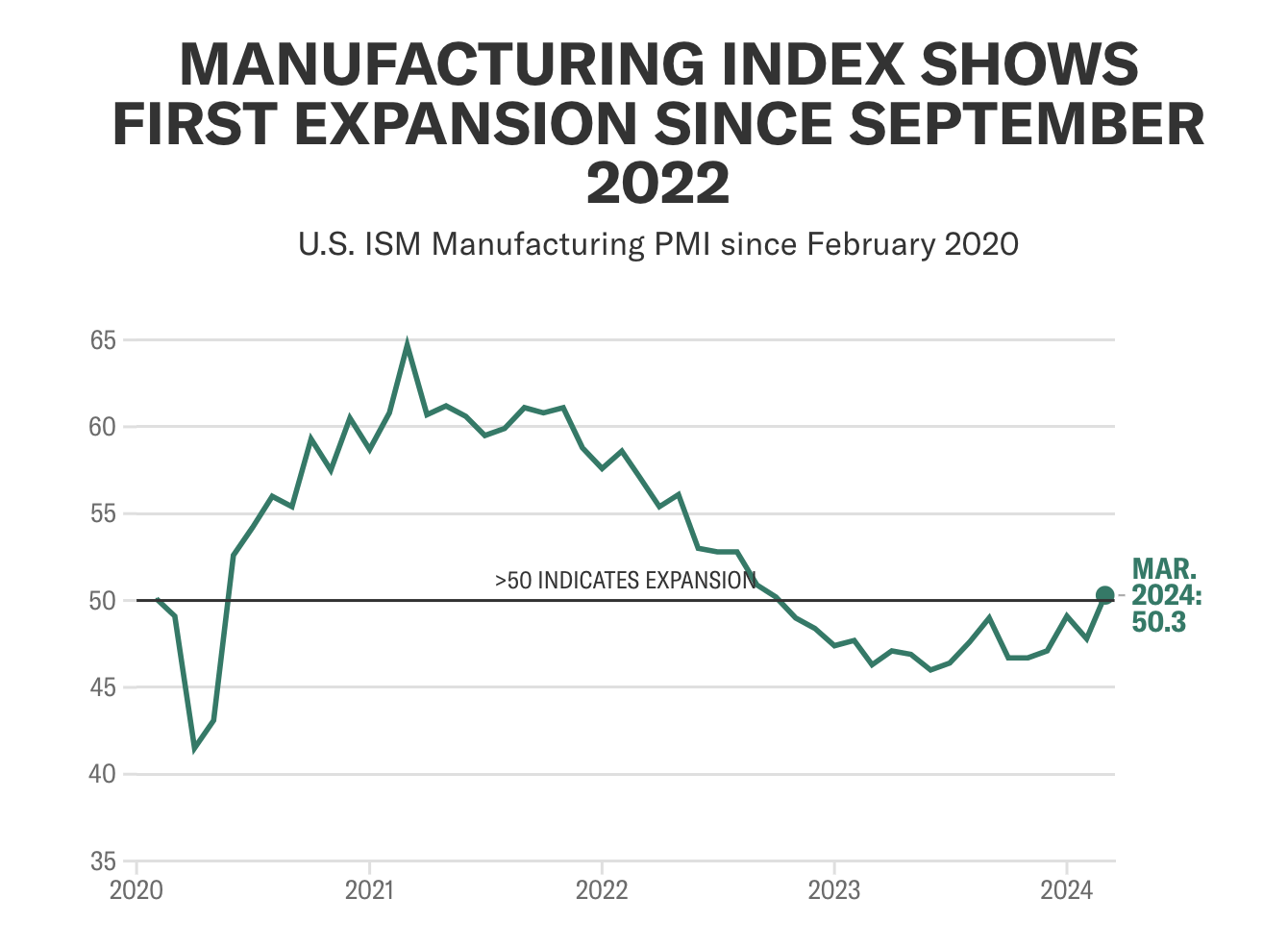

供应管理协会的制造业PMI数据显示,3月份制造业自2022年9月以来首次出现扩张,而标准普尔全球的一项指标显示,随着美国经济继续表现出色,上个月生产触及22个月新高。

彭博社数据显示,3月份ISM制造业PMI为50.3,高于2月份的47.8,也高于经济学家预期的48.3。

3月份的读数是该指数自2022年9月以来的最高值,也是自2022年10月以来制造业活动首次扩张。该指数读数高于50表明活动扩张,读数低于50表明活动收缩。

ISM制造业业务调查委员会主席Timothy Fiore在该公司的新闻稿中表示:“需求积极,产出增强,投入保持宽松。”

(来源:雅虎财经)

值得注意的是,这对股市来说可能是一个可喜的信号。华尔街策略师们强调了制造业的回升,他们正在寻找进一步的迹象,表明股市反弹的扩大还有更大的运行空间。

美国银行美国和加拿大股票策略师Ohsung Kwon上个月在给客户的一份报告中写道:“我们看到制造业持续复苏的迹象,这标志着历史上第三长的制造业低迷已经结束。”

“库存水平现在刚刚恢复正常,接下来可能会进入补货周期,早期指标表明制造业即将进入升级周期。从历史上看,当制造业PMI扩张时,标普500指数每股收益平均增长12%。”

美国银行Kwon的团队注意到了这一转变,同时将今年标准普尔500指数盈利预测从235美元上调至250美元。

由于制造业自 2022 年 9 月以来首次意外扩张,而投入成本攀升,美国国债全面下跌,10 年期国债收益率攀升超过 10 个基点。数据公布后,今年掉期合约中反映的美联储宽松幅度降至 65 个基点左右,低于美联储政策制定者的预期。随着欧洲市场休市,交易量下降帮助放大了走势。

BMO 资本市场的Ian Lyngen表示:“总体而言,制造业的强劲表现导致了国债市场本周开局疲弱。”在 ISM 发布前一天,收益率已经较高,这一举措表明存在特定于流量或交易相关的举措,而不是简单地反映数据。”

Marketfield 资产管理公司的Michael Shaoul表示:“也许最令人不安的是支付价格的飙升。这表明通货再膨胀力量带来的一些‘暂时’缓解正在开始逆转。从历史上看,支付价格指数一直是 PPI(制成品)的领先指标——预计该指标未来的读数会更高似乎是合理的。”

PNC 的Kurt Rankin认为,今年制造商开工成本的新上升趋势应该提醒人们,通胀进展的风险仍然存在。

他指出:“美联储官员继续表示需要进一步证据证明通胀正在可持续地实现 2% 的消费者价格通胀目标。生产者成本的上升——不可避免地转嫁给消费者——使得这一证据在未来几个月内不太可能浮出水面。”

FHN Financial 的 Mark Streiber 表示,未来订单需求持续到 2024 年是一个令人鼓舞的迹象,但随着美联储继续将通胀作为货币政策的主要驱动力,支付价格的上涨值得关注。

Streiber指出:“迄今为止,金融市场已将这份报告视为潜在过热的迹象。” “我们警告不要根据这项调查的影响进行过多推断。”

债券交易员预计美联储今年将减少货币政策宽松,并短暂地将 6 月份首次采取行动的可能性定为低于 50%。

周一对债券造成压力的另一个因素是大量公司债券的发行。

七家公司周一将在美国高等级市场发行新债,以拉开四月的序幕。辛迪加部门预计本周和本月的新发行供应量分别约为 200 亿美元和 1000 亿美元。

在贝莱德投资研究所本周的评论中,该公司表示“在寻求收入的同时保持灵活性”。

BII表示:“我们认为,由于持续的供应限制,各国央行将在比大流行前更长的时间内将利率维持在较高水平。虽然收入有所回升,但美国信贷利差收窄和长期收益率波动构成了风险。”

与此同时,Wolfe Research的Chris Senyek表示,在异常强劲的上涨和价格中几乎没有恐惧之后,股票交易可能会变得更加波动。

刚刚从标普 500 指数数十年来最强劲的第一季度获利的投资者正在为接下来的情况做准备——无论是股价攀升还是暴跌。

随着第二季度开始,股市创下历史新高,交易者的想法可以从期权市场看出。如果出现小幅调整,对看跌期权的需求将达到多年来的最低水平。与此同时,交易员们正在悄然采用尾部风险对冲工具:如果股市出现轻微下跌,这些工具的作用不大,但如果股市大幅波动,则可以提供保护。

尽管该指数自1985年以来的观察结果中排名第 92%,但高盛集团发现,之前类似的基准高估时期通常都会出现进一步上涨。

Ryan Hammond领导的团队在上周的一份报告中告诉客户:“从历史上看,估值过高本身并不会引起紧迫的担忧。估值过高的时期通常会持续近一年,如果随后的经济增长环境健康,那么估值通常是良性的。”

美国银行策略师表示,上季度美国股市的上涨将股票投资者的信心提升至近两年来的最高水平,但市场情绪仍远未达到通常预示见顶的水平。

由美国股票和量化策略主管 Savita Subramanian 领导的团队周一在给客户的报告中表示,美国银行的卖方指标 3 月份小幅上升 22 个基点至 55%,为 2022 年 5 月以来的最高水平。每当该指标与平均建议水平相同或低于平均建议水平时,接下来 12 个月内 94% 的时间回报为正值。

她写道:“股市上涨可能提振了信心。”标普 500 指数第一季度涨幅为 10.6%,创 2019 年以来最强劲表现。