FX168财经报社(北美)讯 在全球市场持续震荡的一周中,华尔街无视政治选举带来的不确定性,连续创下历史新高。经济数据不及预期反而增强了投资者对美联储降息的乐观预期,推动了股市的上行。而在欧洲,随着英国和法国大选轮番登场,市场经历了显著的波动。此外,黄金在疲软的美国宏观数据支持下表现强劲,连涨两周至5月来最高,而加密货币市场则遭遇显著下挫。

美股:华尔街连创新高,不惧政治压力影响

本周“小非农”及ISM服务业PMI不及预期,最受期待的“非农”就业报告更增强了华尔街降息希望,美国股市不断创新高。

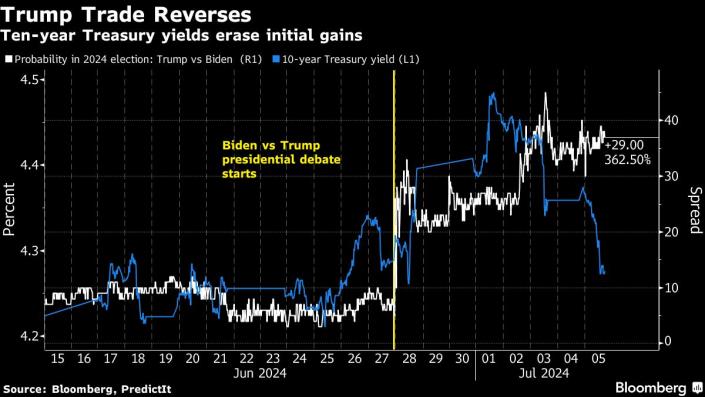

数据显示服务业萎缩,失业率上升,这增强了人们对降息的乐观情绪。拜登6月27日的糟糕表现引发了人们对特朗普重返白宫将放宽财政政策的押注,10年期美国国债收益率最初飙升,但随后抹去了涨幅,美元也是如此,自5月以来首次下跌。

(来源:彭博)

市场方面,本周三大股指齐涨。纳指累涨3.5%;标普500累涨近2%,是五周里第四周上涨;道指涨近0.7%。除去周四美国独立日假期暂停交易,标普500指数连续四日上涨,三创历史新高。今年以来,该指数已经创下 34 项纪录,涨幅接近 17%。纳斯达克指数,本周也是四连涨,不断突破前高纪录。

(来源:谷歌)

(来源:谷歌)

本周,投资者的韧性再次显现,尽管选举闹剧频发,但标普500指数仍延续了过去11周中9周的走势:上涨,而且是在所有交易日上涨。

虽然股市的持续上涨受到了多头的欢迎,其中一些人将特朗普胜选几率的提高视为催化剂,但这也为选举带来了一些不同寻常的背景。彭博社汇编的数据显示,标普500指数的市盈率为26倍,目前的估值高于至少1990年以来任何选举期的估值。无论谁在11月大选中获胜,股市的高企状态都可能成为降低对其表现预期的理由。

(来源:彭博)

理查德伯恩斯坦顾问公司副首席投资官丹铃木表示:“目前美国大型股的估值过高,意味着未来十年它们的表现将明显不佳,而且由于它们占据了主导地位,美国市场整体的回报率也可能相当低。”与此同时,四年前拜登获胜时,市盈率也相当高,这几乎没有阻碍市场进步。自2020年11月拜登击败特朗普以来,标普500指数已上涨65%。最初因拜登总统辩论受挫而波动的市场(如美国国债市场),因经济数据增强了降息预期,而重新焕发生机。

目前,无论背景多么动荡,风险资产的涨势仍在继续,推动因素是人们坚信经济扩张足以避免衰退,同时仍值得美联储放松货币政策。企业信贷和大宗商品也加入本周的涨势。

本周,科技巨头再次领涨股市。特斯拉连涨8个交易日,本周涨幅27%,抹平之前半年跌幅;英伟达周五下跌但本周涨近2%,结束两周连跌,市值3.1万亿美元位居美股第三;Meta创新高本周累涨7.08%;谷歌A连续两天创收盘历史新高,本周累涨4.64%,连涨五周。苹果连续四天创收盘历史新高,本周累涨7.46%,连涨两周;微软也是连续四日创新高,且美股市值王座被苹果逼近,亚马逊涨1.22%逼平历史最高。

金融股被视为特朗普获胜的受益者,部分原因是特朗普放松管制的议程,金融股上涨,但涨幅有限。政治因素尚未完全反映在市场中,尽管特朗普获胜的可能性不断上升,但比特币仍大幅下跌,特朗普近几个月来对加密货币的支持愈发明显。交易员将比特币的下跌归因于其他因素,包括破产交易所Mt. Gox的预期抛售。

与此同时,本周电信板块累计上涨3.91%,科技板块涨3.85%,可选消费板块涨3.75%,日用消费品板块涨1.03%,金融板块涨0.93%,工业板块跌0.56%,公用事业板块涨0.56% ,房地产板块跌0.23%,原材料板块跌0.46%,保健板块跌0.96%,能源板块跌1.27%。

债市方面,美国10年期基准国债收益率报4.2745%,全周累计下跌11.97个基点。两年期美债收益率报4.6014%,全周累计跌15.20个基点。

9月份降息预期还需要另一轮数据的支持,更为重要的是下周的通胀数据,还有下月的数据,也有分析师称,近期数据有“矛盾点”,一方面非农数据提振9月降息预期,美股走高,多个数据显示相同走向不禁让人担忧美国经济走软迹象。

欧股:英法大选轮番上演,欧洲股市动荡上涨

本周头条新闻是英国大选的结果,反对党工党赢得议会绝对多数席位,击败了执政14年之久的保守党。中左翼工党领袖施纪贤(Keir Starmer)现已成为英国新任首相。

英国工党在选举中取得压倒性胜利,英国大选结束将为英国央行降息铺平道路。从历史经验来看,此次选举结果可能会为英国股市和债市带来利好。分析师预计,工党的胜利将随着时间的推移提振英国市场,尤其是在住房建设方面。

基金经理们表示,他们预计基尔.斯塔默领导下的工党将采取更加冷静而温和的政策,令英债危机、英国脱欧和苏格兰公投等事件标志的多年动荡期彻底翻篇。

斯托克600指数本周累涨1.01%;德国DAX 30指数本周累计上涨1.32%;法国CAC 40指数本周累涨2.62%;意大利富时MIB指数本周累涨2.51%;英国富时100指数本周累涨0.49%;西班牙IBEX 35指数本周累涨0.73%。

欧股“十一罗汉”中,阿斯麦创历史新高逼近1000欧元关口,本周涨约3%;诺和诺德本周累跌3.14%,虽然哈佛大学发布了针对其减肥药不利的研究报告,但该公司股价仍然连续第二天上涨;丹麦制药公司Zealand连续两天创收盘历史新高,本周累计上涨6.6%,十一天累涨超46%。

然而,随着更广泛的避险情绪蔓延,欧洲股市回吐涨幅。Marlborough的投资组合经理James Athey表示,“鉴于第一轮投票后市场出现较好反弹,我猜交易员正在法国大选到来前平仓。”

尽管法国民调显示议会可能悬而未决,但益普索民调结果显示,勒庞料将在周日举行的法国议会选举中赢得175-205个席位,远低于获得绝对多数所需的289个,法国/德国10年期国债收益率利差收窄至65个点子。

亚太股市:日股结束五连涨,中国股市下跌

日股:日经225指数结束五连涨,周涨3.36%,成分股多数下跌,权重股方面,RECRUIT和软银公司都在本周刷新历史新高。

A股:本周,沪指累计跌0.59%,深成指累计跌1.73%,创业板指数累计跌1.65%。沪指周线7连阴,上一次出现周线7连阴还要追溯至2018年的5-7月,沪指从3219点跌至2691点后才出现反弹,但并未脱离下跌通道。消息层面,2024WAIC世界人工智能大会于上海举办,市场对AI的热情有所回暖。此外,三中全会对消费税改革的预期也在本周有所体现,免税、财税数字化、海南自贸等概念上涨较多。

外汇:美元跌跌不休

美元指数DXY跌0.24%,报104.875点,本周累计下跌0.94%并止步四周连涨。彭博美元指数跌0.18%,报1260.27点,本周累跌0.73%。

本周,欧元兑美元累涨1.18%,英镑兑美元涨1.35%,美元兑瑞郎累跌0.34%;商品货币对中,澳元兑美元累涨1.19%,纽元兑美元累涨0.88%,美元兑加元累跌0.25%。

离岸人民币兑美元在美股盘前最高涨150点或0.2%,一度升穿7.28元,后抹去涨幅并重返7.29元一线,仍离八个月低位不远。

美元兑日元跌0.33%,报160.74,跌破161关口,非农就业报告发布时跌至日低160.35,本周累跌0.09%,整体呈现出冲高回落走势。

加密货币:闪崩

主流加密货币多数下跌。市值最大的龙头比特币跌5.30%,报56655.00美元,本周累跌6.08%。第二大的以太坊跌4.76%,报2983.00美元,本周累跌12.14%。

黄金:本周收获颇丰

“非农”利好支撑金属普涨,黄金连涨两周至5月来最高,本周银涨超7.63%铜涨超3.59%。

(来源:华尔街见闻)

非农数据公布后,金价持续拉升,本周累涨2.87%,连涨2周,为近13周里最大周度涨幅。

KCM Trade首席市场分析师Tim Waterer说:“黄金本周收获颇丰,贵金属受益于一些疲软的美国宏观数据。”

油价:需求前景强劲令其连涨四周

本周两种油价均连涨四周。美油累涨2.1%,布油微涨。

分析师预计,随着夏季燃料需求回升,第三季度油需将更加紧俏,最新美国EIA公布的最新库存数据进一步验证了该预测。

瑞银预测,今年全球油需将增长150万桶/日,高于长期120万桶/日的增长率。随着OPEC 减产协议持续到9月份,未来几周库存将进一步下降,预计三季度布油价格可能达到每桶90美元。

此外,摩根大通也预测,布伦特原油价格将在8月或9月达到每桶90美元。

(来源:华尔街见闻)