美联储大幅降息,欧洲为何选择谨慎?

文/Sissi2024-09-20 02:20:21来源:FX168

FX168财经报社(北美)讯 从伦敦到法兰克福,政策制定者普遍表示,他们无意跟随美国迅速削减借贷成本的步伐,导致跨大西洋联盟在全球货币政策宽松的速度上出现新的分歧。

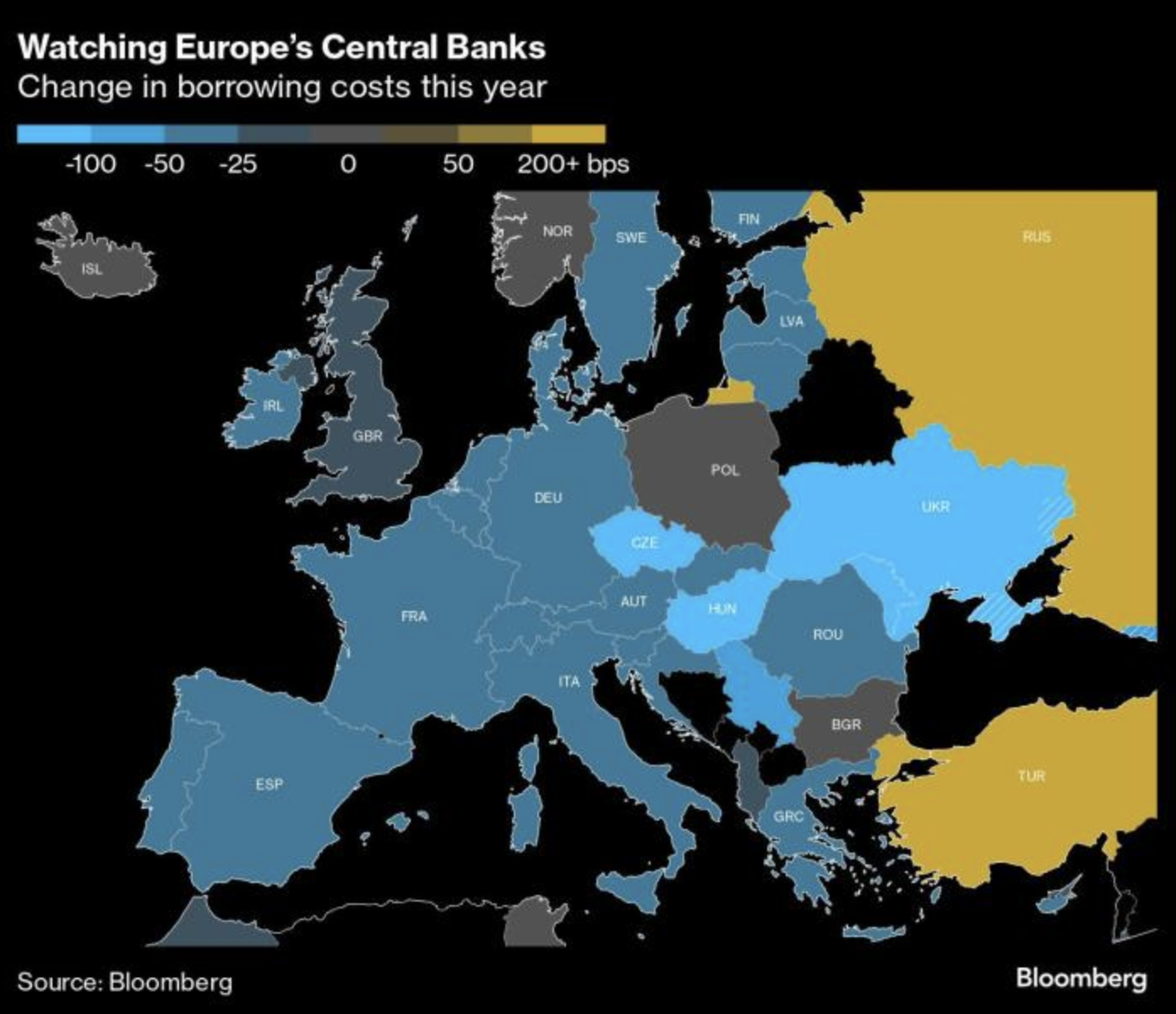

(来源:彭博)

在美联储将利率下调50个基点后,周四的欧洲经济局势定下了这一基调。英国央行承诺仅采取“渐进方式”降低借贷成本,而欧洲央行的一位鹰派官员则强调依赖数据。挪威决策者甚至暗示,今年可能不会采取任何行动。

尽管美国的降息举措旨在追赶其他国家,但力度之大表明了形势的改变,即便跨大西洋政策在总体方向上仍保持一致。

投资者预期,美联储将在年底前的两次会议上再次降息70个基点,速度远超英国和欧元区央行。尽管后者时间表类似,但英欧央行坚持不会仓促行事。这一差异反映了美国央行更注重就业保护的职责,也体现了不同的经济背景:欧洲工资制定的特点要求政策更加谨慎。

道明证券(TD Securities)全球宏观策略主管詹姆斯·罗西特表示,对此类威胁的关注“在美国比欧洲更为严重”。他补充道:“目前美国通胀已达顶峰,且上行风险迅速消退,这使得美联储能够更多依赖经济增长和劳动力市场数据来驱动政策。而在欧洲,这种情况尚未出现。”

英国央行官员以8比1的投票结果维持利率在5%不变,这一决定为未来的政策走向敲响了警钟。官员们甚至没有直接讨论11月降息的可能性,尽管市场预计届时将伴随新的经济预测。

对政策宽松的沉默态度推升了英镑兑美元汇率至2022年3月以来的最高水平,同时削弱了市场对未来政策快速放松的押注。

尽管如此,经济学家Dan Hanson和Ana Andrade预测:“我们预计英国央行将在11月降息,并保持每季度降息的节奏,直到利率降至3%。”

英国央行行长安德鲁·贝利周四警告称,服务业通胀仍然居高不下,借贷成本将“逐步下降”。同时,英国劳动力市场仍然紧张,常规工资同比上涨超5%,失业率持续下降。

与美联储的快速反应相比,英国央行的谨慎态度引人注目。荷兰国际集团(ING)发达市场经济学家詹姆斯·史密斯指出:“英国央行今天的决定与美联储昨日的决定形成鲜明对比。”

挪威央行则维持存款利率在16年来的最高水平——4.5%,并推迟了降息预期,担心挪威克朗疲软会加剧通胀。

同时,欧洲央行理事会成员克拉斯·诺特在伊斯坦布尔的一场活动中表示,他认为央行有继续放松货币政策的空间,但前提是通胀如预期降温。荷兰央行行长对此感到安心,并指出市场押注未来进一步降息是合理的。

市场预计欧洲央行将在2024年再加息1至2次,而今年的六次加息可能使借贷成本稳定在2%。

其它欧洲央行官员则态度更加谨慎。斯洛伐克央行行长彼得·卡济米尔表示,欧洲央行“几乎肯定需要等到12月”才能采取进一步行动。

虽然一些欧洲小国可能加大经济援助,但大多数司法管辖区仍落后于美联储。然而,部分经济学家认为这种差距只是暂时的。Legal & General Investment Management经济主管Tim Drayson表示,这种差距将“随着时间的推移而缩小”。他预测,随着通胀压力的缓解,欧洲央行和英国央行或将加快政策调整步伐。

最后,在美国总统选举关键时刻,一系列事件可能扰乱大西洋两岸的政策轨迹。AXA Investment Managers宏观研究主管David Page认为:“明年情况将完全取决于选举结果,无论是哈里斯还是特朗普的政策都可能影响未来的通胀趋势。”