就业数据异常强劲带动美元反弹 市场急需重新考量利率风险

2024/10/07 20:30来源:FX168

FX168财经报社(北美)讯 如果强劲的增长促使投资者从根本上改变对美联储在未来几个月需要削减多少借款成本的看法,美国就业人数激增的反响可能会威胁到一系列以利率下降为由的交易。

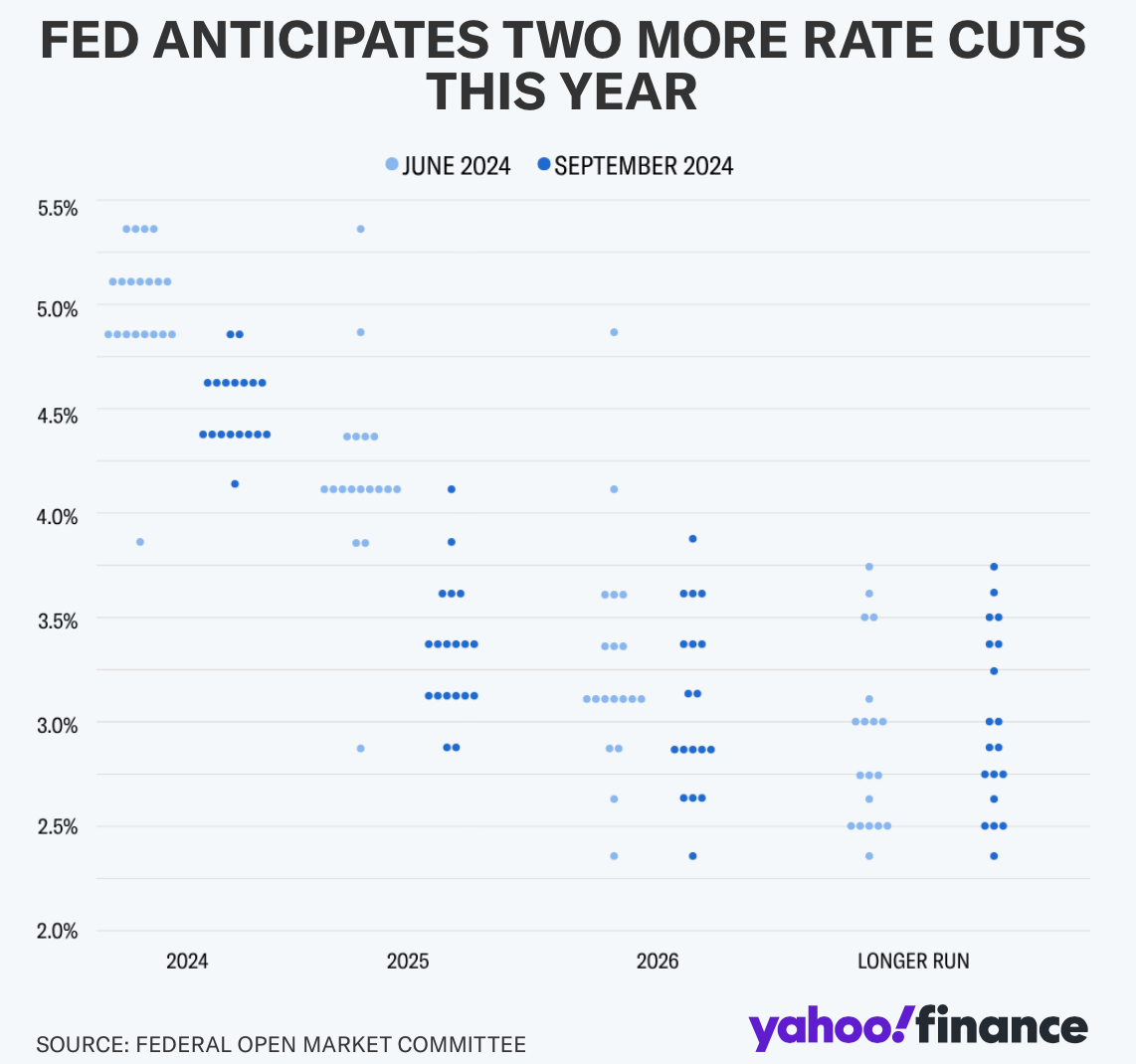

对大幅降息的预期刺激了对近几个月从国债价格上涨到美元疲软的一切的赌注,同时刺激了公用事业等股市的角落。美联储上个月进行了50个基点的巨型减调,暂时证明了这一观点。

(图片来源:finance.yahoo )

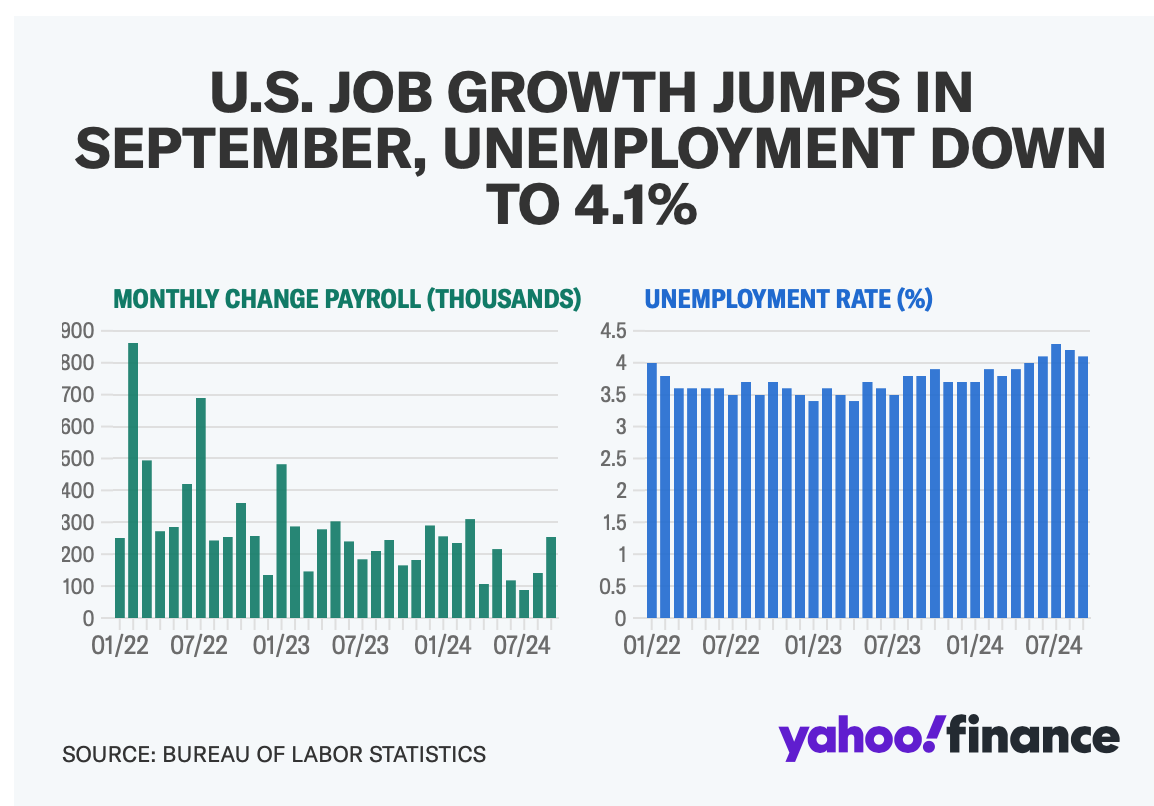

但上周五的劳动力市场报告显示,美国经济创造的就业机会比上个月的预期多出10万多个,利率的轨迹就不那么确定了。这表明今年对大幅削减的需求较少,并提高了许多取决于较低利率的交易逆转的前景。

周五与美联储基金利率挂钩的期货显示,交易员在11月的央行会议上排除了再次下降50个基点的可能性。根据CME FedWatch的数据,市场定价反映了这种削减的可能性超过30%。

(图片来源:finance.yahoo )

以下是市场的一些角落,这些角落可能会受到利率重新思考的影响。

美元反弹

商品期货交易委员会的数据显示,上周期货市场对疲软美元的净赌注为129.1亿美元,是大约一年来的最高水平,此前该美元创下了近两年来最糟糕的季度。

但周五,美元兑一篮子货币汇率至七周高点,如果看跌投资者被迫放松赌注,未来可能会有更多的收益。

多伦多支付公司Corpay的首席市场策略师Karl Schamotta说:“毫无疑问,本周美元熊队已经走得太远了,现在正承受着后果。”

国库逆转

押注比预期更强劲的经济也可能加速最近美国国债收益率的反弹。基准10年期(^TNX)美国国债收益率与债券价格成反比,9月份创下3.6%的15个月低点,因为投资者急于降息。

(图片来源:finance.yahoo )

这一举动在最近几天发生了逆转。根据数据,上周五收益率达到3.985%,达到大约两个月来的最高水平。

Penn Mutual Asset Management的投资组合经理Zhiwei Ren表示,这份就业报告是一个很大的惊喜,这与国债市场的“共识和拥挤的交易”背道而得正,这些交易押注于债券价格随着利率进一步下降而上涨。

对冲需求

野村跨资产战略董事总经理Charlie McElligott表示,对经济实力的预期也可能促使投资者将注意力从期权对冲转向追逐股市的进一步收益,刺激标准普尔500指数的进一步上涨。

他写道,随着投资者追逐上涨,“它可以合理地成为高达6000美元及以上的融化的燃料。”这将构成大约4%的收益。

在期权市场,即使在标准普尔500指数复苏时,在8月的股票抛售中达到年度最高水平后,各种倾斜度量——下行保护相对需求与向上投机的衡量标准——仍然很高。

基准股指周五上涨了0.9%,收于5751.07点,接近新高。

McElligott说,“大幅上涨”大量工党数据'的后,高层人士告诉你,人们没有'右尾',”他指的是股价大幅上涨的可能性。

然而,ClearBridge Investments经济和市场战略主管Jeffrey Schulze上周五在一份说明中表示,短期内的反补贴力量可能是收益率的大幅上涨,与债券相比,可能会削弱股票的魅力。10年期收益率仍然比一年前低约100个基点。

他补充说:“然而,对于一般风险资产,特别是美国股票来说,这一发布在中期内应该是积极的,因为在今天的发布后,经济增长预期应该会有所改善。”

再见绑定代理?

投资者可能还需要重新思考一些股票行业的交易,这些交易随着收益率的下降而受到青睐。

其中有市场的债券代理,随着收益率下降,这些行业中的高股息股票越来越受到寻求收入的投资者的欢迎。其中一个领域,标准普尔500指数公用事业部门,今年迄今上涨了28%,而标准普尔500指数上涨了20.6%。

Dakota Wealth高级投资组合经理Robert Pavlik说,经济可能没有人们担心的那么麻烦,它可能不需要这些大幅降息,这些降息助长了人们对市场高收益领域的兴趣。