FX168财经报社(北美)讯 美国前财政部长、美国高通胀的吹哨人萨默斯(Lawrence Summers)周五(2月16日)表示,最新数据显示,持续存在的通胀压力表明,美联储的下一步政策可能是提高利率,而不是降低利率。

萨默斯说:“下一步行动将是上调利率,而不是下调的可能性不低--可能在15%。”“美联储将不得不非常小心。”

萨默斯发表讲话时,本周公布的1月消费者物价指数(CPI)和生产者物价指数(PPI)均高于预期,促使交易商缩减对美联储未来几个月降息的押注。周二公布的数据显示,一项关键的服务价格创下近两年来的最大涨幅。

“过度解读一个月的数据总是错误的——尤其是在1月份,很难计算季节性因素,”萨默斯说,他是哈佛大学教授,也是彭博电视台的付费撰稿人。“但我认为,我们必须认识到范式发生微小转变的可能性。”

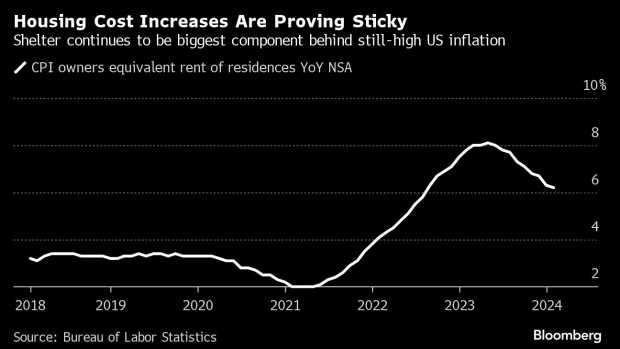

他指出,一段时间以来,经济学家的一个主要预期是,住房成本将成为整体物价指标中的一个重要通缩因素,但这一预期尚未实现。萨默斯说,撇开租赁单位不谈,自住房屋的成本并没有显示出通货紧缩的情况,在2024年的剩余时间里,价格压力可能会持续下去。

(图源:美国劳工部、彭博社)

“这不是唯一令人不安的迹象,”他说。另一个关键问题是核心服务价格。“看起来超级核心在1月份确实是爆炸性的,”他在提到这一指标时说。

1月份核心CPI较上年同期攀升3.9%,远低于2022年6.6%的峰值,但高于美联储2%的通胀目标(使用另一项通胀指标来衡量)。

萨默斯在谈到本周的数据时说:“在一个平静、健康的实体经济中,通胀将降至2%的假设肯定受到了这些数据的质疑。”

至于美联储何时可能降息,他说,“目前来看,5月的可能性不大,且可能应该不可能。”

花旗:交易员需要消化美联储未来加息的风险

债券交易员在即将到来的宽松周期上正确选择了进一步向美联储的轨迹靠拢。不过,花旗集团的策略师认为,现在缺乏的是交易员对冲非常短暂的降息期后不久很快就加息的风险。

花旗集团的经济学家预计美联储将在6月首次降息。该行认为未来几年有一些可能重演1990年代末的情况。

花旗全球市场策略师Jason Williams表示,市场应该对未来加息的风险进行定价,本轮宽松周期可能更类似于1998年的宽松周期,当时的宽松是短暂的,但却导致了更多的加息。如果通胀率不能持续回到2%的水平,那么未来美联储加息的上行趋势应该会从这个非常低迷的水平上升。

美联储1998年为阻断俄罗斯债务违约和对冲基金Long Term Capital Management濒临倒闭引发的金融危机接连三次降息。但从1999年6月开始,为了遏制通胀压力它又开启了加息周期。

美国CPI和PPI双双超预期

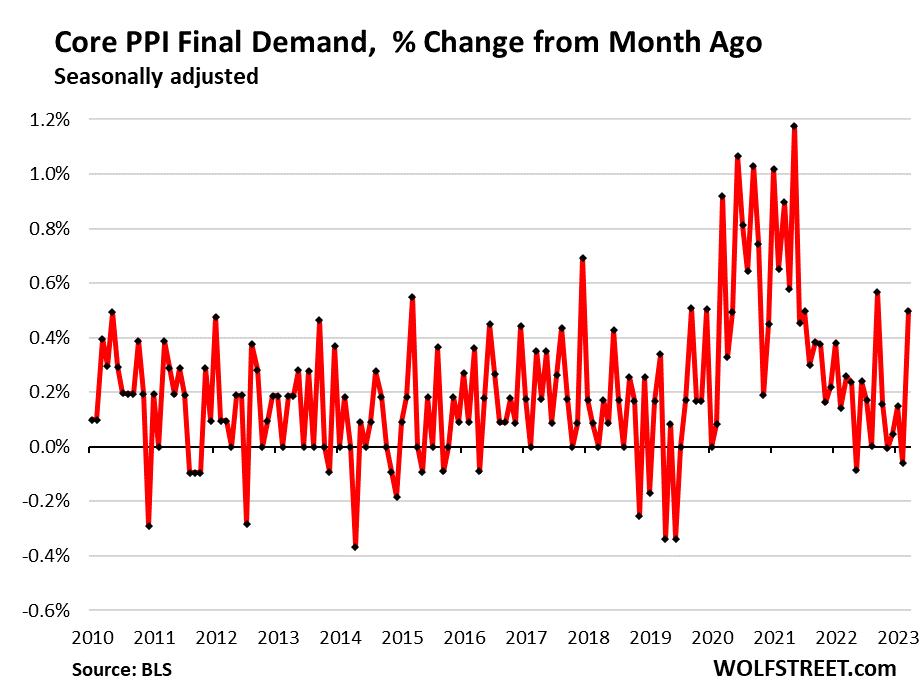

美国劳工部周五公布的报告显示,1月份批发价格涨幅超过预期,使通胀形势进一步复杂化。

衡量国内商品和服务生产商价格的生产者价格指数1月份上涨0.3%,为去年8月以来的最大涨幅。接受道琼斯调查的经济学家此前预计的增幅仅为0.1%。12月PPI下跌0.2%。

扣除食品和能源后,核心PPI上涨0.5%,同样低于0.1%的预期。扣除食品、能源和贸易服务的PPI跳涨0.6%,为2023年1月以来最大单月涨幅。

(图源:美国劳工局、Wolfstreet.com)

就在这份报告发布的几天前,美国消费者价格指数显示,尽管美联储预计今年将出现通胀放缓,但通胀率仍居高不下。1月份CPI较上年同期上涨3.1%,低于去年12月的水平,但仍远高于美联储2%的通胀目标。

核心CPI同比上涨3.9%。美联储更多地将核心基础作为衡量通胀的长期指标。CPI与PPI的不同之处在于,它衡量的是消费者在市场上实际支付的价格。

周二的CPI数据公布后,市场大幅下挫,人们担心,火爆的PPI数据也可能引发另一波震荡。市场原本预计,通胀数据放缓将促使美联储很快降息,但最近几天,由于通胀表现出出人意料的持续性,交易员不得不降低这种预期。

在PPI报告公布和美国国债收益率飙升后,股市期货走低。

就在几周前,市场还在消化美联储3月份的首次降息。自那以来,这一期限已被推迟至6月,因为政策制定者对过快放弃对抗通胀的举措表示谨慎,同时指出,在不得不采取行动之前,其他方面的经济稳定为他们赢得了时间。