FX168财经报社(北美)讯 美东时间周三(11月3日)下午2时,美联储表示,将开始放缓资产购买步伐,这是削减新冠疫情时期宽松货币政策的第一步。

制定政策的联邦公开市场委员会(FOMC)周三在最新的政策声明中表示:“鉴于自去年12月以来经济朝着FOMC的目标进一步取得了实质性进展,FOMC决定开始降低每月的资产购买速度。”

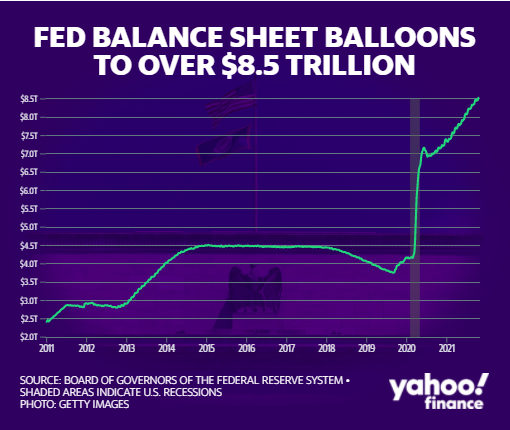

自疫情严重以来,美联储一直在直接购买美国公债和机构抵押贷款支持证券,以显示其对经济复苏的支持。截至目前,美联储正在以每月约1200亿美元的速度购买资产。

但美联储周三表示,将逐步放缓购买规模,每月大约150亿美元,这是在明年年中全面停止量化宽松计划的一部分。缩减购债规模将于“本月晚些时候”开始,并将以150亿美元的速度持续到12月,不过FOMC澄清,如有需要,可能会改变缩减购债规模的速度。

(来源:Yahoo Finance)

FOMC在声明中称:“委员会认为,每月类似的资产购买速度削减可能是合适的,但如果经济前景发生变化,委员会准备调整购买速度。”

FOMC仍将短期利率维持在接近零的水平。有关利率和缩减规模的决定是一致通过的。

美联储在声明中继续强调,高通胀数据将被证明是“暂时的”,并指出,“与疫情和经济重新开放相关的供求失衡导致一些行业的价格大幅上涨。”

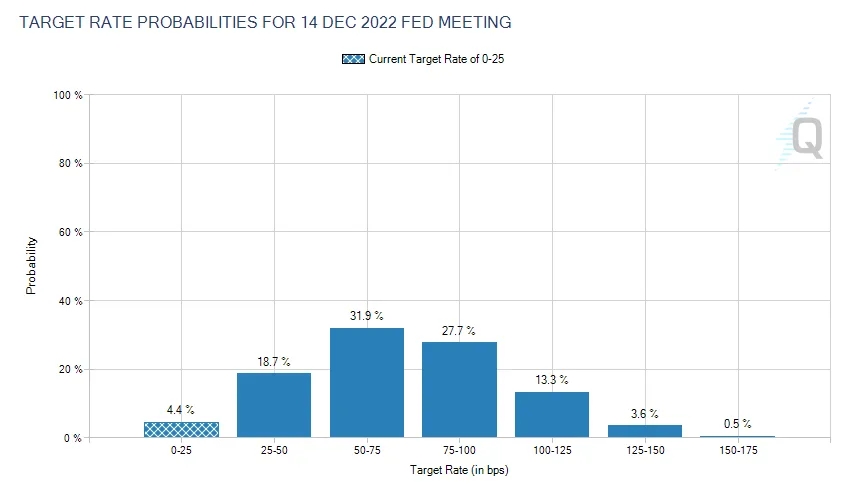

对美联储缩减购债规模的预期,已促使有关FOMC下一步举措(即加息)的讨论升温。

美联储官员已明确表示,缩减购债规模的时机,对提高目前接近于零的短期借贷成本的时机没有直接影响。

但市场似乎走在了美联储前面。由于鲍威尔和其他美联储官员几乎都暗示将缩减购债规模,对利率的押注反映出美联储在2022年之前将出现更鹰派的升息周期的预期。

(来源:CME FedWatch)

在周三下午美联储宣布加息之前,联邦基金期货合约的价格显示,美联储很有可能在2022年底之前至少加息三次。在美联储宣布缩减购债规模之前的四周里,这些预期不断上升。

目前,美国联邦基金利率期货显示,美联储在2022年7月加息的可能性为90%,交易员预计美联储2022年12月前将加息两次。

美联储将于12月14日和15日宣布下一项政策。

尽管如此,美联储官员强调有必要弥补(与疫情前的水平相比)500万人的就业缺口,政策制定者坚持认为,近零利率在逐渐减少的过程中仍应支持就业。

美联储主席鲍威尔在10月22日表示:“我认为现在是缩减购债规模的时候了,而不是加息的时候。”

分析师及机构评论:

纽约梅隆银行分析师John Velis:美联储关于通胀“预计将是暂时性的”措辞转变,给11月的声明增添了鹰派色彩。但考虑到150亿美元的缩债规模已在预期之中,这只是稍微更强硬了一点。

富国银行驻纽约策略师Erik Nelson:美联储给自己留出了调整减码速度的空间,这应该会限制对美元的冲击。如果有必要,美联储可能会加速减码,这限制了对加息预期的鸽派重新定价,并使美元在此得到支撑。

加拿大皇家银行分析师Tom Garretson:美国联邦公开市场委员会(FOMC)在11月开始缩债的决定“有点强硬”,这表明美联储确实希望尽快开始缩债。本月开始缩减购债规模意味着该计划应在明年6月前结束,并开始设定下一阶段的货币政策。市场对明年美联储的加息次数定价过多,我们认为美联储的首次加息将在2022年12月。

加拿大蒙特利尔银行分析师Ben Jeffrey:美联储的决定意味着150亿美元将是目前最快的缩债速度。这也就解释了为什么五年期美债正面临抛售,而两年期美债的表现优于五年期美债。尽管美联储的缩债启动时间晚于加拿大央行和英国央行,但美联储面临的落后于市场的风险最终将导致其需要大幅加息。

Grant Thornton首席经济学家Diane Swonk:有关缩减购债步伐可能发生变化的说法,给了美联储重新进行审视的机会。美联储现在开始缩减购债规模“有点晚”。

分析师Olivia Rockeman:美国联邦公开市场委员会(FOMC)表示,自去年12月以来,已经取得了“实质性的进一步进展”,这是减少每月资产购买步伐的原因。

分析师Chris Anstey:看看美联储缩债的时间表,这个月他们将开始削减150亿美元的债券购买,所以除非情况有所改变,否则他们将在明年6月底完成缩债。

分析师Ben Purvis:在美联储发表声明后,美国国债收益率曲线变得陡峭,而与通胀挂钩债券的损益平衡利率攀升,表明市场对美联储能否足够严格地控制消费者价格上涨并不完全有信心。这一声明可以被解读为美联储做出了一些让步,称通胀因素“预计是暂时的”,而不是说“暂时的因素”。当然,他们为加快缩减购债提供了窗口。但是通胀并没有消失,债券市场也反映了这一点。

【广告】关注公众号,学习量化投资!