2020年 DeFi Summer 之后,出现了各种专注于细分赛道的 DeFi 协议,去中心金融成为区块链最成功的落地应用。我们把时间线拉到4年后的今天,DeFi 仍然是区块链上最成熟的应用,但是重点已经开始悄然发生变化,Swap、DEX 和存贷类 DApp 已经趋于成熟,并成为每条公链都必不可少的基础设施。去中心化金融衍生品协议成为这轮牛市的重要创新方向。通过金融衍生品,投资者们能够以更低的成本、更高的透明度和更强的安全性参与各种金融活动。

在金融衍生品赛道中,除了去中心化合约杠杆产品之外,有关市场利率的衍生品也是值得关注的方向。利率波动对金融市场有深远影响,投资者和机构都需要工具来对冲和管理这种风险。引入利率衍生品将能够丰富 DeFi 的生态系统,使其更加多样化和健全,吸引更多的投资者和机构参与,推动整个行业的发展。在传统金融领域,利率衍生品已经证明了其重要性和价值。它们广泛应用于各种风险管理和投机策略中,市场规模庞大且流动性充足。相对于各种合约杠杆协议,去中心化的利率衍生品相关项目却非常少,这种市场空白为创新提供了巨大的发展空间。

利率衍生品与 IPOR

IPOR 是一个利率掉期互换协议,简单来说,就是不同的投资者对存款和贷款的利率有不同的需求,有人期待在一段时间内获得固定的利率,而有人希望能够根据市场情况随时调整利率,这样就产生了一个互换的流动性市场来满足他们的需求。

实际上我们可以把这种模式看作是以利率为标的物的 DeFi 协议,这里你可以将资金加入到利率池,也可以通过判断利率未来的涨跌波动来执行买入或卖出相应的固定利率或浮动利率来赚取收益。

利率互换在传统金融领域的应用比较广泛,但是在 DeFi 市场中目前处于发展初期,IPOR 则是这个赛道的佼佼者。

IPOR 的核心产品包含三个方面,分别为 IPOR 指数,AMM 自动做市和资产管理合约。IPOR 指数为利率指数,从各个 DeFi 协议中获取数据,在功能上和伦敦同业拆借利率(LIBOR)类似,我们可以将其看作是市场的利率参考标准。IPOR 根据指数提供的利率衍生品和作市服务以及利率互换工具,用来管理市场利率波动率风险。

IPOR运行逻辑和操作教程

对于大部分散户来说,以利率为标的物的产品在平时是比较少见的金融工具,普通人很少接触到,但这却是市场交易和套利过程中非常重要的关键,因此我们通过使用 IPOR 实际操作来进行讲解,这样可以方便大家对利率市场以及掉期互换的了解。

1、加入利率流动性池

通过加入利率流动性池,可以获取相应的利率波动收益率,同时也可以获取 IPOR 代币奖励。

首先打开 IPOR 官方页面

使用小狐狸钱包登录,目前 IPOR 支持以太坊主网和 Arbitrum 网络,我们以以太坊主网为例。

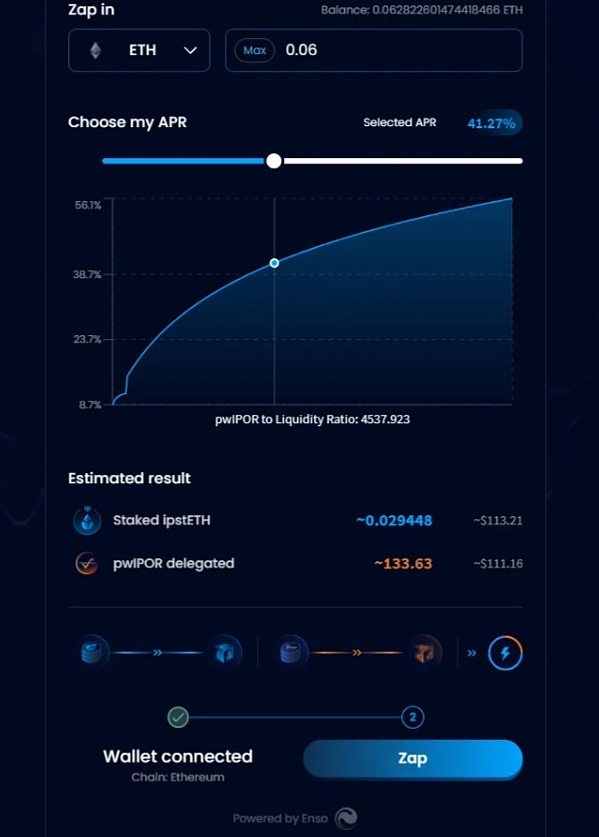

选择对应的利率流动性池,这里以 stETH 为例

在 Zap in 中,选择对应的代币名称,比如 ETH 或 USDC 等,然后选择 APR 利率,这样页面对应计算出需要质押的 ipstETH 以及 pwIPOR 数量,如果我们不想使用 pwIPOR 进行 boosting,那么可以直接将 APR 调整到 0 ,这时会获得基础 APR 。

ipstETH 是在池子中质押的 stETH ,可以通过协议直接使用 USDC 或 ETH 等进行存入,系统会自动换成stETH并进行质押,为用户省去了很多操作。对于 ipTokens ,它与原生代币之间的汇率并不是 1:1 ,这里的原因是 ipTokens 价格还包含了随时间推移的收益率中产生的利息,它的价值会比原生代币价格稍高一些。

pwIPOR 是需要质押的 IPOR代币 数量,不可转让,也就是说实现固定利率的时候,需要质押 POR 才可以进行,这样也增加了 IPOR 代币的应用场景,调整的利率越高,需要质押的 IPOR 占比也越多。如果后期想要将 pwIPOR 兑换成 IPOR ,需要 14 天的冷却期。

2、利率互换池搲石广

我们另外可以进行固定利率与浮动利率的互换操作。在页面左上角中点 earn——liquidity mining

页面中,我们可以自定义选择 ipstETH 以及 IPOR 的数量,并存入池子中,这有点类似于我们在 uniswap 中自定义存入两种不同金额的代币来组成流动性池一样,其区别是这里的标的换成了质押标的币种所产生的利率。

为了方便用户进行计算,官方还在页面右侧提供了计算器,便于做出精准计算。

3、利率交易

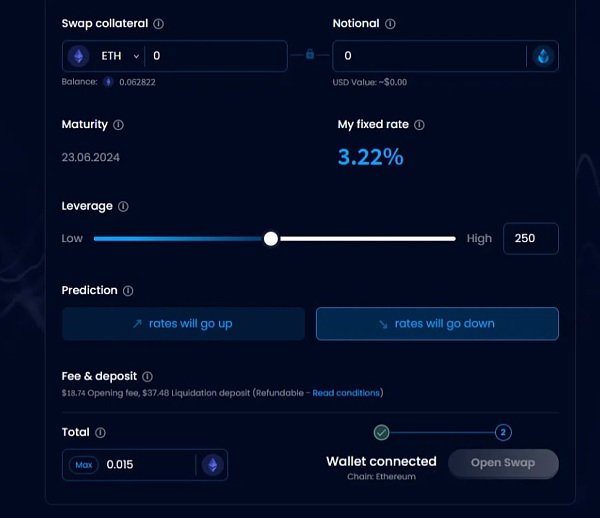

我们点页面左上角 trade——interest rates swap ,选择交易的标的,比如 stETH ,点 “open stETH Swap”

这里我们可以使用 simple 简单模式

选择相应的抵押品,这里有 stETH、wETH、wstETH 以及 ETH ,选择利率上涨或下跌,以及杠杆倍率。由于利率的波动在现实情况下是非常小的,因此通过杠杆可以增加它的波动率,提高收益,目前 IPOR 可以提供最高 500 倍的杠杆。

选择交易的方向,比如我们认为未来利率会上涨,也就是看多未来的利率,那么选择 rates will go on。它的本质是卖出固定利率并换取浮动利率,当利率上涨的时候,自然会获取正向收入。

反之, rates will go down 是卖出浮动利率,换取固定利率,也就是看空利率。假设当未来利率下降时,可以保证自己的固定利率不变,相较于之前的浮动利率,会赚取额外的收益。

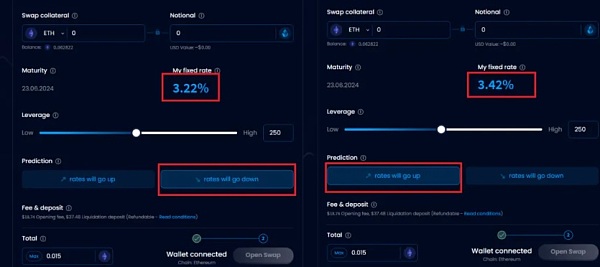

这里 fixed rate 我们可以认为是一个基础的固定利率,做空和做多的 fixed rate 是不一样的,它们之间存在差价。比如下图中,当我们选做空利率,fixed rate 是 3.22%,也就是说当利率下降到 3.22% 以下时,我们才可能获利。反之,当我们选择做多利率的时候,fixed rate 为 3.42%,也就是当利率上升到 3.42% 以上的时候,我们才能获利。

然后我们需要支付开户费( 20 美元左右)和清算押金(价值 40 美元左右),开户费在后期无法退还,清算押金在我们关闭仓位的时候可以退还。

如何使用 IPOR 进行进行 DeFi 套利与收益

1、对冲降息

从上面功能中我们可以看到,IPOR 的利率交易功能本身是一个工具,对于大户来说,它的主要应用场景是做为一种对冲措施来抵御自身的风险,或进行相应的套利行为。

例如当你预估美联储今年下半年会进行降息,而降息也将影响 DeFi 市场中的稳定币存款和贷款利息,那么就可以通过 IPOR 锁定一个比较长时间的固定利率,这样可以在降息之后获取比市场多的利息收益。

如果你认为美联储会保持利率不变,那么可以选择为 IPOR 提供流动性来做市,这样可以获取相应的作市收益。

2、固定利率存币与借币

如果你想使用固定利率进行借币,那么可以通过使用 Morpho 来进行对冲,Morpho 可以优化 compound 和 AAVE 的借贷利率。

首先将抵押品存入到 Morpho ,然后借入稳定币比如 USDT 或 USDC 等,此时我们得到的是浮动利率的借款。再在 IPOR中 进行 Pay fixed,也就是买入方向为利率上升。

当实际利率上升时,Morpho 的借款利息上涨,借贷成本升高,但是 IPOR 中会获取相应的收入。反之亦然,从而保证了利率近似维持为固定的借款利率。

利用同样的方法,我们也可以获取到固定的存币利率。在 compound 或 AAVE 中存入代币,再通过 IPOR 买入利率下降,实际利率下降时,我们在 IPOR 中可以赚到额外收益,但是在 compound 或 AAVE 中的的收益会减少,从而进行中和达到固定利率的效果。

3、提高 ETH 回报率,降低亏损风险

除此之外,我们可以利用 IPOR 实现在 ETH 价格波动中获取固定收益。比如当我们看涨 ETH 的时候,通过使用 IPOR 来加入到ETH流动性池中,此时 zap 功能可以使用 USDC 自动购买 ipstETH 以及 pwIPOR ,并获取 42.35% 的年化收益率。同时我们在 Premia 或 Deribit 购买当前价格ETH的看跌期权作为对冲。

这样确保 ETH 在下跌时,即使 IPOR 中 ipstETH 价值下降,但是看跌期权赚取收益,同时还能获得 IPOR 的代币奖励,可以对冲相应的亏损。如果 ETH 价格上涨,那么期权也只会存在有限的亏损,而 ipstETH 价格也会上升带来的收益没有上限,相对于稳定币的存币收益,可以实现未来有限的亏损以及无限的上涨收益的可能性,预期回报率也会相应增加。

除此之外, IPOR 还可以结合更多玩法来实现套利与低风险高收益策略,当然这也需要更多投资者进行探索,发掘其中的财富机会。同时 IPOR 通过自己的团队打造自动化的资产管理系统,帮助投资者管理自己的链上投资资产,实现更高收益率。

IPOR Fusion——DeFi 生态自动化资产管理系统

从上文可以看到,IPOR 的出现为 DeFi 市场带来新的策略与套利、交易的机会。IPOR 借此推出了 IPOR Fusion,IPOR Fusion 的目标是通过将不同的路由和聚合协议整合到一个智能合约中,通过算法和人工智能AI驱动,来帮助用户寻找可以实现各类套利和投资的机会,并创造更大的收益价值。

IPOR Fusionist 的核心为两个方面,分别为用于优雅的智能层以及自动执行的核心,这样可以将流动性提供者、借贷以及杠杆参与者进行集成和管理,并以此来优化收益,管理风险,并置顶更高汇报的投资策略。

目前 IPOR Fusion 已经开始对 DeFi 市场进行集成,包括 AAVE、Compound、Morpho、Gearbox 等,以及后续更多的市场也会被整合,例如 Pendle、Notional V3、Term Structure 等,比如 ETH 借入与 stETH 收益回报之间进行杠杆循环,通过 IPOR ETH 借款利率掉期以及质押利率互换实现固定收益利率,进行对冲有可能会获得40%的收益率。

利用 IPOR SRS 对冲 ETH 质押收益率

SRS 是 Stake Rate Swaps 的缩写,简单说就是质押利率掉期。以 stETH 为例,IPOR Labs 工程师通过对 Lido 质押者链上表现以及活跃度进行预测,得出 stETH 实时质押率以及收益率,这种方式比 Lido 官方每24小时公布数据更加具有准确性。不仅如此,IPOR 还推出 IPOR stETH Index 指数,该指数与以太坊执行层 EL 和共识层 CL 的奖励有关,比如 CL 奖励与固定 ETH 的百分比成反比,EL 奖励随着网络活动的增加而增加。

通过 IPOR stETH Index ,这些波动率可以在市场中进行交易,比如像以太坊 ETF 被批准这件事情,链上活跃度增加,也代表着 stETH 收益率也会增加,从而可以在 IPOR 中进行套利。

IPOR代币信息

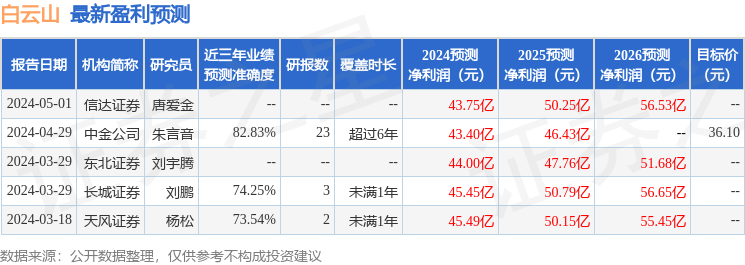

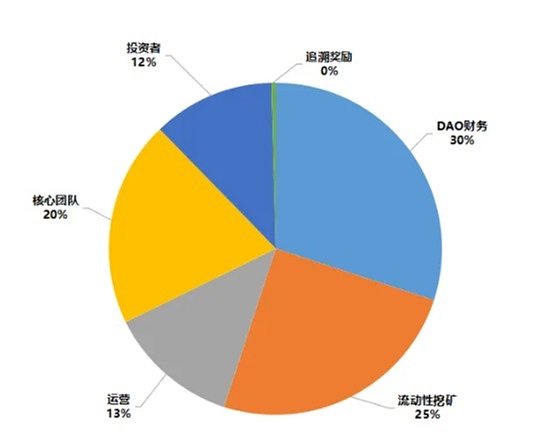

IPOR代币总量为1亿枚,分配如下:

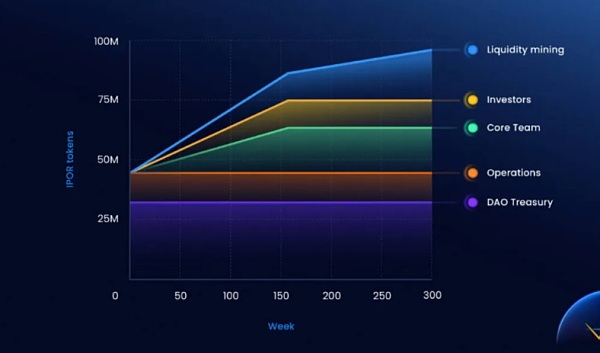

代币释放如下:

项目团队 IPOR Labs 位于号称“加密谷”的瑞士楚格,团队拥有经验丰富的量化金融分析师以、三名博士以及在银行保险等行业的软件开发人员,在固定收益领域拥有 22 年经验。

CEO 兼联合创始人 Darren Camas 曾在投行、衍生品交易所有过工作经验,对金融产品具有深刻的理解。在 2011 年进入加密货币行业,并在 Cardano、1inch 等项目方担任重要职位,以及负责全球最早的交易所之一(仅次于MT GOX)的 BD 团队,以及币安的工作经验。团队首席科学家 Mauricio Hernandes 拥有计算机科学博士学位,并领导日本证券巨头 SBI 的加密货币部门。

IPOR 在 2022 年完成了 555 万美元融资,主要机构包括由 Arrington Capital、gumi Cryptos Capital、Space Whale Capital、New Form Capital、CMT Digital、C² Ventures、GSR、Bloccelerate、Mentha Partners、AG Build、Synaps、g1 vc、SOSV、Stateless VC、Next Chymia、Crypto Discover、NxGen、Panony 等。

IPOR 目前已经上线 Gateio、Bitget 交易所,市值为 1367 万美元左右,流通量占比不足 20%,这主要是因为目前链上利率衍生品协议还处于发展早期。

不过对标传统金融,利率衍生品在传统金融中具有广泛的应用,而且客户一般为机构用户。因此可以预见目前链上利率衍生品赛道还处于一片蓝海,IPOR 仍然存在很大的发展前景。

总 结

随着 BTC 和 ETH 现货 ETF 被监管机构批准,越来越多的传统投资机构也纷纷关注加密货币并积极布局。我们都知道现在的区块链生态还处于早期发展阶段,而 24 年和 25 年的牛市预期也是资金关注的焦点。利率衍生品在传统中心化金融中的发展已经非常成熟,区块链为去中心化金融带来新的可能性,因此这也将在去中心化金融中存在广阔的前景。但是,目前利率相关的链上衍生品协议除 Pendle 外, 还没有其他的成熟应用,这是一个巨大的空白市场。

IPOR 的产品在目前的利率衍生品市场中属于先行者,并且从链上数据中看到了崛起的迹象。平台代币 IPOR 已经从年初的 0.36u 涨到 0.81u,加上 IPOR 结合其他 DeFi 衍生品协议带来的交易和套利策略,能够帮助机构和大资金获得低风险的稳定收益。未来,IPOR 将很有可能成为利率衍生品市场的引领者,推动整个 Web3 行业的发展。

来源:金色财经