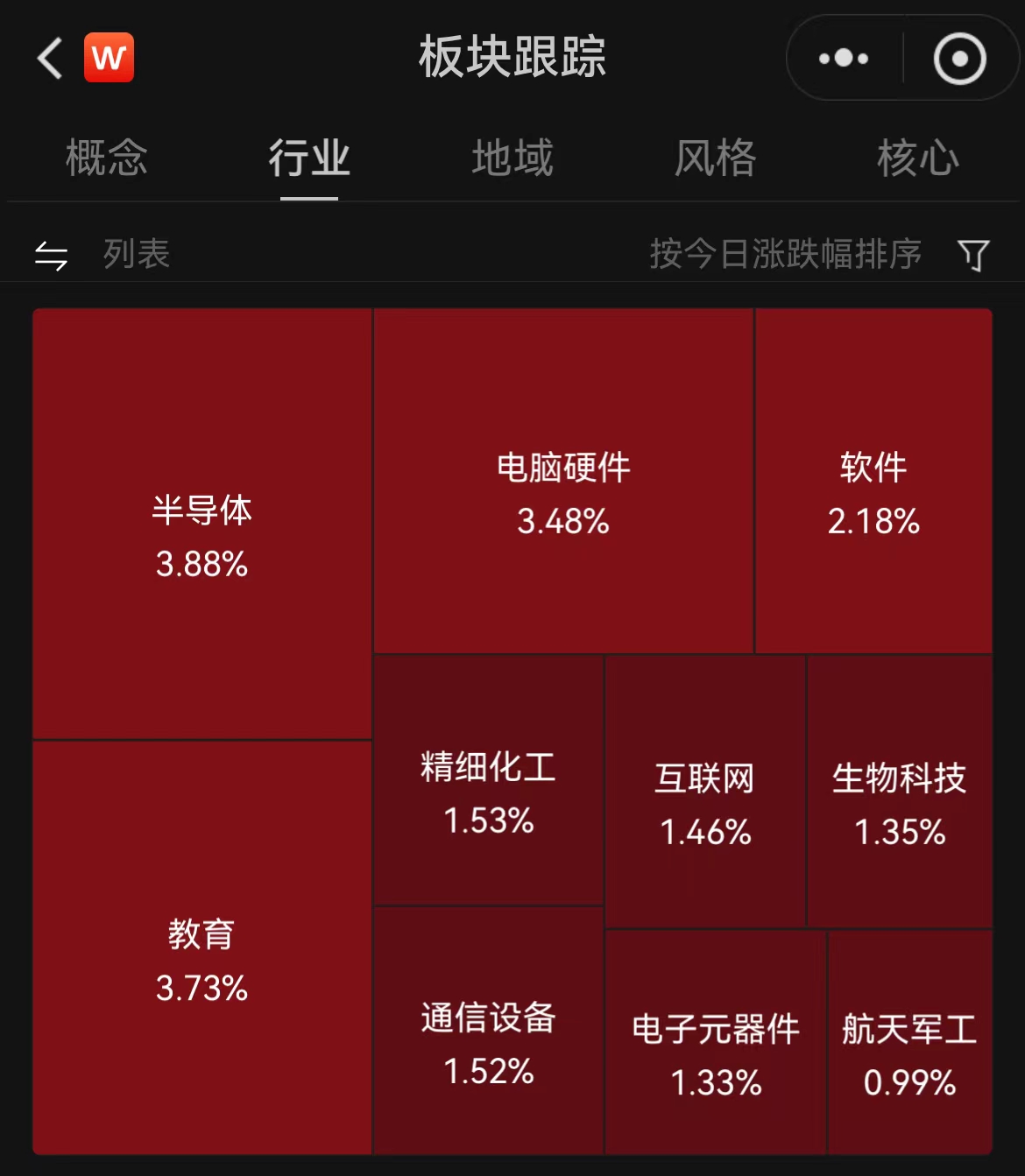

2024年6月11日,Wind数据显示,沪指受权重拖累录得4连阴。盘面上,成交量低位震荡,TMT题材活跃,芯片、半导体上涨;周期股批量下跌。全天3000股上涨。

涨幅方面,小微盘集体反弹,嘉实快线ETF(511960)近两日涨幅逾14%

具体来看,科创芯片ETF南方(588890)、科创芯片ETF(588200)、科创芯片ETF基金(588290)、集成电路ETF(159546)、半导体材料ETF(562590)、芯片50ETF(516920)、半导体ETF(512480)、半导体产业ETF(159582)、半导体设备ETF(561980)均涨超4%。

消息面上,6月7日,金融监管总局公布了关于六家国有大型银行参与投资设立“国家大基金三期”的批复。当日,金融监管总局还公布了国家开发银行对国开金融增资用于向国家大基金三期出资的批复。此外,近日,世界半导体贸易统计组织(WSTS)对今年的半导体市场预测进行了上调,预计增长率将达到16%,这一数字较去年秋季发布的预测提高了3个百分点。据WSTS预测,到2025年,全球半导体市场规模有望达到6870亿美元,年均复合增长率约为12.5%。

招商证券认为,当前半导体板块景气边际改善趋势明显,大基金三期未来有望给国内关键环节的半导体公司注入更大发展力量,AI PC等创新产品渗透率望逐步提升。从确定性、景气度和估值三因素框架下,重点聚焦三条主线:1)关注叠加AI算力需求爆发的自主可控逻辑持续加强的GPU、封测、设备、材料等公司;2)把握消费电子和智能车等新品带来的产业链机会;3)把握确定性 估值组合,可以关注有望受益于行业周期性拐点来临的设计公司:

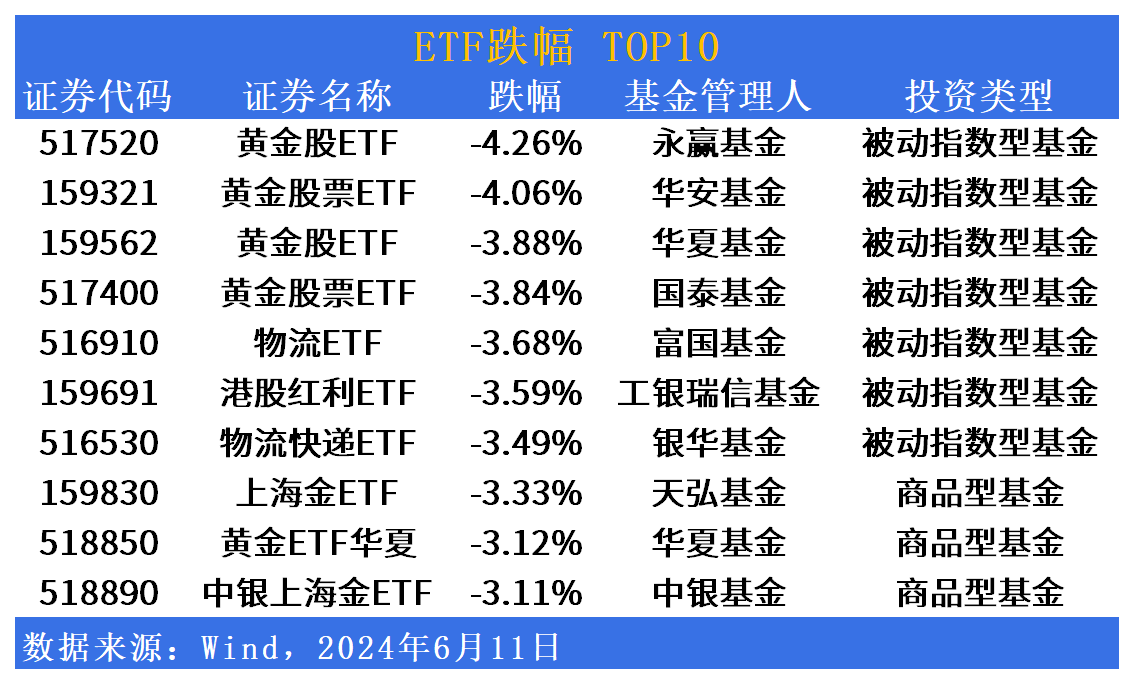

跌幅方面,黄金相关ETF批量回调,物流ETF(516910)跌超3%

开源证券认为,长期看,黄金仍为重要的战略性资产。长期而言,供给效率提升推动的实质性经济增长利空黄金,货币财政扩张推动的经济增长利多黄金,内在机制在于:全要素生产率增速的提升能够使实际利率处于相对高位,较好反映投资回报预期,对金价形成压制,同时经济向好后不确定性降低,压制黄金货币属性。全要素生产率增速处于低位时,被迫通过货币财政扩张维系社会稳定,实际投资盈利水平较低,实际利率失真现象出现增多,货币资金逐利黄金。而全要素生产率增速的显著提升属于偶然事件,因此黄金作为战略性资产的中长期配置价值较高。

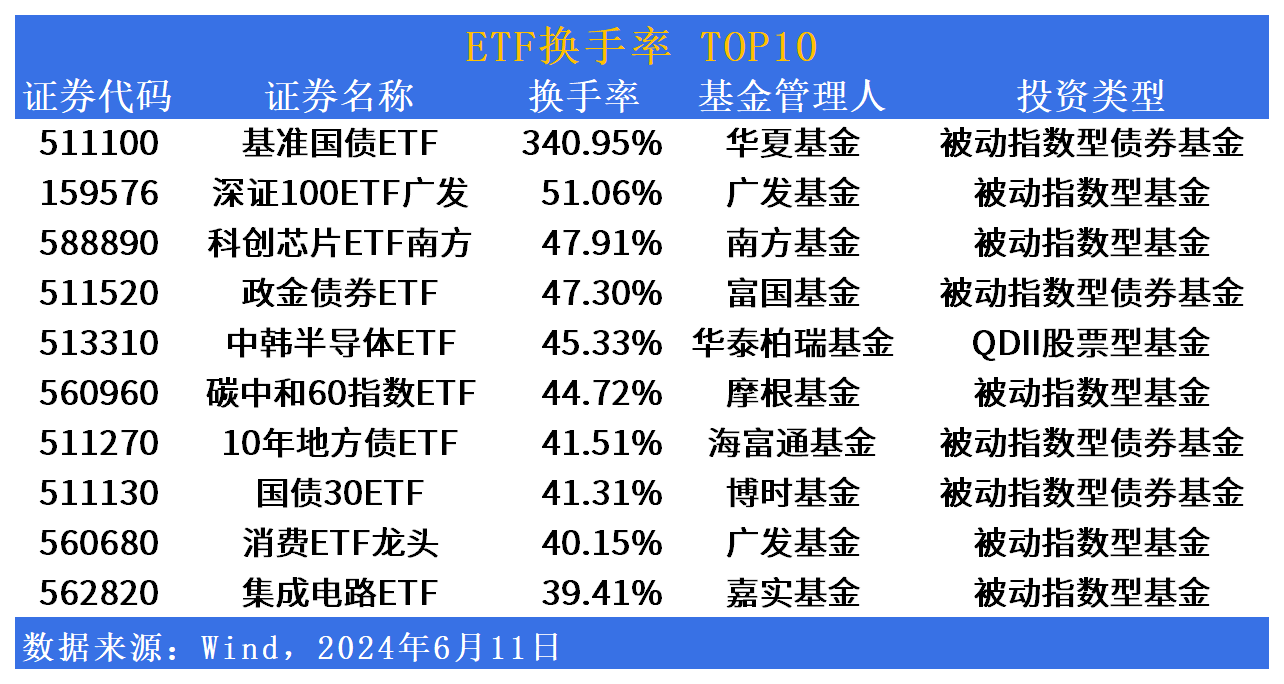

活跃度方面,货基成交额再回落,ETF市场换手率普遍下降

具体来看,短融ETF(511360)成交额达130亿元,居市场首位。4只华夏基金产品进入成交额TOP10,分别是科创50ETF(588000)、上证50ETF(510050)、恒生互联网ETF(513330)、恒生科技指数ETF(513180)。

换手率TOP10方面,深证100ETF广发(159576)换手率居股票类首位,达51.06%,科创芯片ETF南方(588890)紧随其后。

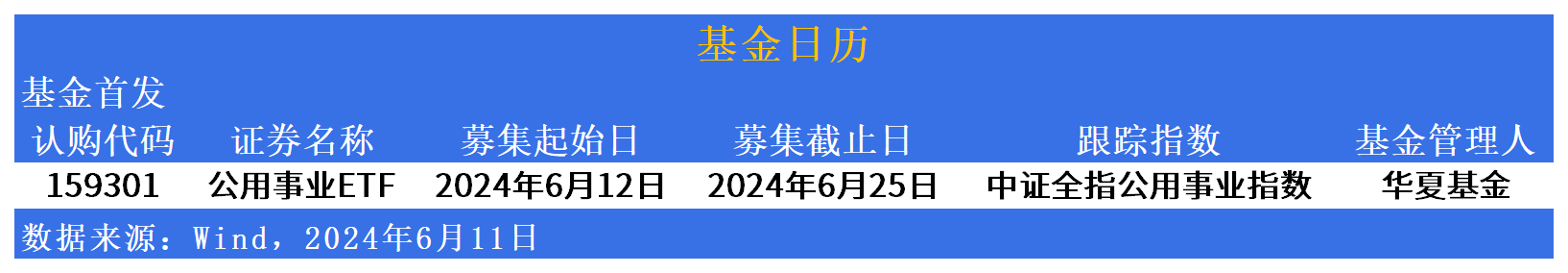

ETF发行市场方面,华夏公用事业ETF(159301)明日开始募集

华夏公用事业ETF(159301)紧密跟踪中证全指公用事业指数,从中证全指公用事业行业中选取符合一定流动性与市值筛选条件的上市公司作为指数样本,以反映行业内较具代表性与可投资性的上市公司证券的整体表现。

东吴证券指出,(1)国家能源局印发《关于做好新能源消纳工作保障新能源高质量发展的通知》,通知提出4点重要任务:一是加快推进新能源配套电网项目建设、二是推进系统调节能力提升和网源协调发展、三是发挥电网资源配置作用、四是科学优化新能源利用率目标。继续推荐灵活型电源火电、核电、水电,建议关注绿电底部反转机会。(2)全国顺价逐步推进,城燃公司合理价差为0.6元/方 ,存20%提升空间。2022~2024M5,全国共有52%的地级及以上城市进行了居民的顺价,提价幅度为0.20元每方。淡季到来,未进行顺价的城市将利用淡季的窗口期继续推动顺价,预计2024年采暖期到来之前(2024年10月底前)将有更多城市推动顺价落地,顺价弹性继续显现。2023年龙头城燃公司价差预期0.50~0.52元/方,城燃配气费合理值0.6元/方 ,价差仍存20%修复空间。油气价格坚挺长协资源优势明显 绝对分红高股息现金流资产。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。