2024年7月9日,滬指在回調多日後,出現放量大漲,單日漲幅超1%,成交額突破7000億元,帶動各賽道集體飄紅。分賽道看,半導體率先反彈,全天高開高走,其中布局半導體材料設備的多只ETF單日漲幅在3%以上。回顧此前A股幾輪大反攻,半導體材料設備也幾乎都是反彈的先鋒,那麼這次反彈的原因是什麼?要怎麼布局彈性如此之大的半導體賽道呢?

中報業績預喜,下遊需求複蘇

近期,多家半導體上市公司預喜半年度業績。據相關統計,截至7月7日,共有18家電子產業鏈公司披露了上半年業績預告,其中17家公司實現淨利潤同比增長。韋爾股份、瀾起科技、佰維存儲、方正科技、鼎龍股份、南芯科技等6家公司預計上半年業績同比增長超1倍。

板塊業績預期喜人,有望傳導至上遊半導體材料設備領域。回顧半導體設備、材料一季度業績,2024Q1 半導體設備上市公司整體營收同比增速達32.5%,高於過去三個季度表現,此外,部分公司增速相對較低,但在手訂單較為充裕,合同負債與存貨的增長也在一定程度上反映出下遊客戶對國產設備的需求提升,後續幾個季度有望加速增長。

半導體材料公司整體營收同比增速為12.5%,相較於前幾個季度增速水平明顯提升,一方面是因為去年一季度基數較低;另一方面在於下遊晶圓廠稼動率提升後對材料需求的拉動。

具體到個股,半導體設備領域龍頭——北方華創一季報業績增速明顯,帶動板塊信心回暖。北方華創一季報,在2024年一季度,實現營業總收入58.59億元,同比增長51.36%;歸母淨利潤11.27億元,同比增長90.40%;扣非歸母淨利潤10.72億元,同比增長100.91%。

根據數據,機構持續提高北方華創2024年預期歸母淨利潤,表明市場對半導體設備仍具備較好信心。根據wind數據顯示,北方華創2024年預期歸母淨利潤為54.05億元-63.80億元。

數據來源:Wind,截至2024.7.9

長江證券在半導體設備一季報總結中,提出1)國內晶圓廠加速擴產,前道制造設備公司訂單、業績有望持續增長;2)隨着行業下遊需求複蘇以及先進封裝帶動,封測廠擴產有望帶動封測設備廠商業績修複。

截至目前,推動一季報業績向好的兩大因素仍未改變,甚至邏輯有望得到加強。根據近期消息,蘋果重回美股市場第一,並且,上調蘋果iPhone16系列備貨目標指引,上調後,iPhone16系列今年備貨目標指引為9000萬部左右。

招商證券認為,蘋果AI僅從iPhone15 Pro系列開始支持,有望推動老用戶換機,預計2024年iPhone整體出貨應相對平穩或僅有個位數下降,且疊加後續創新機型,2025年-2027年望走出持續上行趨勢。

下遊需求複蘇,上遊預期一般會率先反應,此前,媒體援引供應鏈人士消息,目前蘋果已經增加A18芯片的代工訂單。半導體設備、材料作為芯片供應鏈的重要環節,亦有望獲得提振。

半導體巨頭利好頻發,有望提振產業鏈

隔夜美股盤中,以英偉達、台積電為首的半導體板塊全線飆漲,台積電股價一度漲超4%,市值首次突破1萬億美元。截至收盤,台積電股價漲幅回落至1.43%。

此前,台積電傳出漲價消息,麥格理證券在最新發布的報告中指出,根據供應鏈訪查,台積電多數客戶已同意上調代工價格換取可靠的供應,這將帶動台積電的毛利率進一步攀升。業界人士分析,按照以往慣例,台積電不會隨意推出漲價計劃,此次漲價可能是基於市場需求、產能、成本方面的考量。

作為全球領先的半導體制造廠商,在先進封裝技術領域一直處於前沿位置。受益於AI芯片帶來的增量需求,第一上海證券預計台積電2024年—2026年底CoWoS封裝產能有望達到3.5萬片、5萬片和6.5萬片,2024年—2026年複合增長率為63%。

台積電對於先進封裝技術的投入,不僅促進了自身技術的快速迭代,也帶動了產業鏈上下遊企業,包括半導體設備、材料供應商的同步發展,促進了整個產業鏈的技術進步和產業升級。

有消息稱,在設備采購方面,台積電已完成了四輪針對CoWoS工藝所需的設備訂單,且當前仍保持對設備的積極采購態度,以確保產能的穩步擴張。

後市怎麼投?杠鈴策略了解一下

杠鈴策略就是指摒棄掉中間部分的中風險、中回報資產,配置於更重的兩頭:一頭是高風險、高回報,另一頭是低風險、低回報,以取得收益的平衡。因此,強調的是資產配置要注重資產之間的差異化(弱相關性)。

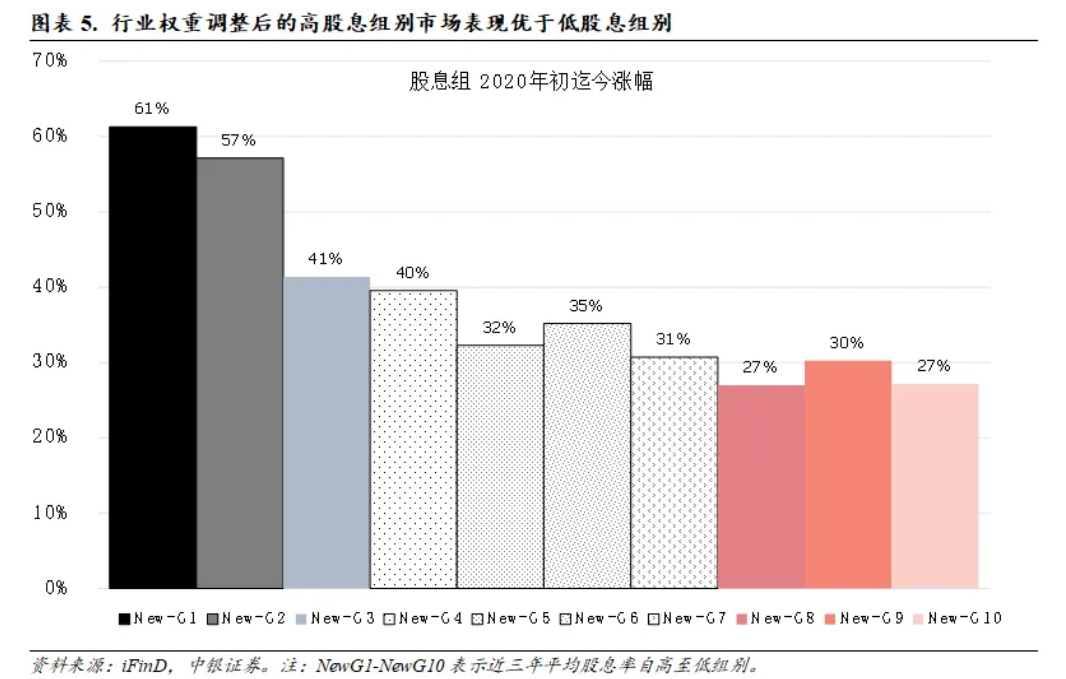

今年以來,市場輪動加劇,資金避險情緒升溫,紅利資產以其高分紅、低波動的特性,備受資金關注,有望成為貫穿全年的主線。中銀證券提出,2020年或2023年迄今,股息組市場表現與其股息率高低呈現明顯正向相關性。可以明顯看到,G1組(過去三年平均股息率最高的組)其區間漲跌幅較G2-G10組實現了斷層式領先。

因此,在市場尚未企穩的當下,紅利資產仍可以作為杠鈴策略的一端配置,以平滑波動。但紅利指數的彈性是相對有限的,可以看到與半導體材料設備相比,其波動率明顯小於半導體材料設備,但年化收益和夏普比率也明顯低於半導體材料設備。

| 證券代碼 | 證券簡稱 | 區間收益率(年化) | Sharpe(年化) | 年化波動率 |

| 000015.SH | 紅利指數 | 3.10% | 0.18% | 17.13% |

| 931743.CSI | 半導體材料設備 | 14.29% | 0.57% | 36.25% |

同時,在美聯儲降息預期升溫的當下,科技板塊往往表現出積極響應。半導體材料設備作為政策支持、需求提升、業績優秀及估值回調到位的板塊,或將有更大的反彈機遇。

中銀證券認為,電子板塊迎三重催化:首先,國家集成電路產業投資基金三期設立,注冊資本高達3440億元,超前兩期之和,或將主要投向半導體設備和材料、高端存儲、先進封裝等國產化需求相對迫切的領域;其次,2024年以來存儲價格有所上行,集成電路出口也表現強勢;最後,近期AI端側迎密集事件催化,後續多家廠商AIPC、AI手機產品將於下半年逐漸落地,有望帶動消費電子周期上行。關注半導體設備和材料、高端存儲、先進封測以及AI 端側投資機會。

因此,杠鈴策略的另一端不妨試試半導體材料設備,以提升投資組合的彈性。投資者不妨借道ETF,解決選股難問題,一鍵布局半導體設備、材料龍頭。

相關產品:

半導體材料ETF(562590)及其聯接基金(A類:020356、C類:020357)緊密跟蹤中證半導體材料設備指數,指數中半導體設備(50.9%)、半導體材料(18.8%)占比靠前,合計權重超70%,充分聚焦指數主題。年初至今,半導體材料ETF(562590)份額增長率達到150%,體現投資者對這一板塊配置信心。

以上內容與數據,與界面有連雲頻道立場無關,不構成投資建議。據此操作,風險自擔。