海通国际证券集团有限公司Liang Song,Lin Yang近期对奥普特进行研究并发布了研究报告《公司半年报点评:首次覆盖:短期业绩承压,但投入力度不减》,本报告对奥普特给出增持评级,认为其目标价位为64.98元,当前股价为43.32元,预期上涨幅度为50.0%。

奥普特(688686) 投资要点: 短期业绩承压,但投入力度不减。2024年上半年,公司实现营收约5.22亿元,同比下降15.65%;归属净利润约1.13亿元,同比下降34.73%;扣除净利润约9711万元,同比下降38.72%。公司营收下降主要是新能源行业受扩产周期波动,行业持续低迷,下游需求疲软,新能源行业收入同比下降37.37%;3C行业复苏放缓,收入同比下降8.45%。 2024年上半年,公司销售费用率和研发费用率均有增长,销售费用率为20.24%,增长3.03个百分点,研发费用率为21.05%,增长4.19个百分点。我们认为,公司在收入增速下降的情况,销售和研发费用并没有同步减少,公司正着眼于未来,在市场和技术方面对相关行业进行布局。 公司软硬件产品完成全产品线布局。截至目前,公司已完成机器视觉核心软硬件的全产品线布局,除视觉算法库、智能视觉平台、深度学习(工业AI)、光源、光源控制器、工业镜头、工业相机等传统视觉部件产品,公司同时拓展了智能读码器、3D传感器、一键测量传感器等视觉传感器产品。软件方面,公司推出了云版基于深度学习的视觉平台,该平台是公司深度学习软件平台DeepVision3核心功能在云端的一次全面升级与革新。同时,云版深度学习平台与公司智能软件平台Smart3软件的深度集成,进一步降低了AI技术的使用门槛。 持续拓展和完善海外布局。为配合下游客户的出海战略,公司在2024年上半年加大了对海外市场的投入,设立了越南公司,加大印度办事处的资源投入,以支持当地业务市场的发展。除以上地区外,在美国、印度、韩国、泰国等地亦有设有办事处,已建立欧洲研发中心、日本研发中心,同时筹建东南亚应用研发中心,以覆盖海外3C电子、汽车、半导体、新能源等市场。目前,公司在海外市场技术支持人员数量将近200人,参与客户新项目的评估和技术研发支持。 国产替代机会。软件方面,机器视觉的软件系统是整个机器视觉产业链上,国产化程度相对较弱的领域。海外品牌仍长期占有一定的竞争优势。随着整体视觉技术的进步,国产视觉软件系统在更多应用场景得到实践验证,软件系统的国产化将为行业带来充分的增长空间。硬件方面,机器视觉是工业自动化、智能化设备的重要组成部分,其发展进度与设备本身的国产化程度高度相关。消费电子、锂电等行业设备国产化带动视觉市场的高速发展已得到印证。而在汽车、半导体等行业的高端设备方面,国产化率还有较大空间。公司在机器视觉领域,一直以自研技术处于行业领先地位,会持续受益于下游客户的国产替代进程。 盈利预测与投资建议。公司在收入放缓的情况,依然加大投入力度,已具备完善的产品线,并正在加大研发和销售力度,拓展海外市场和国产替代进程。我们预计,公司2024-2026年营业收入分别为9.94/12.08/15.32亿元人民币,同比增长5.35%/21.44%/26.86%,EPS分别为1.55/1.91/2.43元人民币。参考可比公司,结合行业发展态势和公司行业地位,给予公司2024年42倍PE,合理目标价64.98元人民币,首次覆盖给予“优于大市”评级。 风险提示。工业领域疲软导致新增产线不及预期;国产替代不及预期;存量产线降本增效改造不及预期;出海业务不及预期;工业AI落地不及预期;公司销售和研发高投入与业务增速不匹配导致盈利水平不及预期;

证券之星数据中心根据近三年发布的研报数据计算,长江证券赵智勇研究员团队对该股研究较为深入,近三年预测准确度均值为51.1%,其预测2024年度归属净利润为盈利2.11亿,根据现价换算的预测PE为25.04。

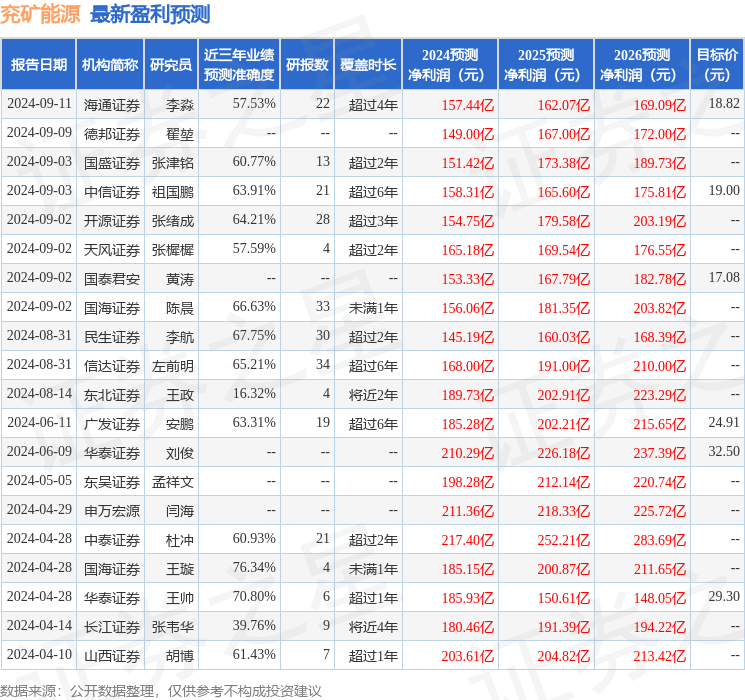

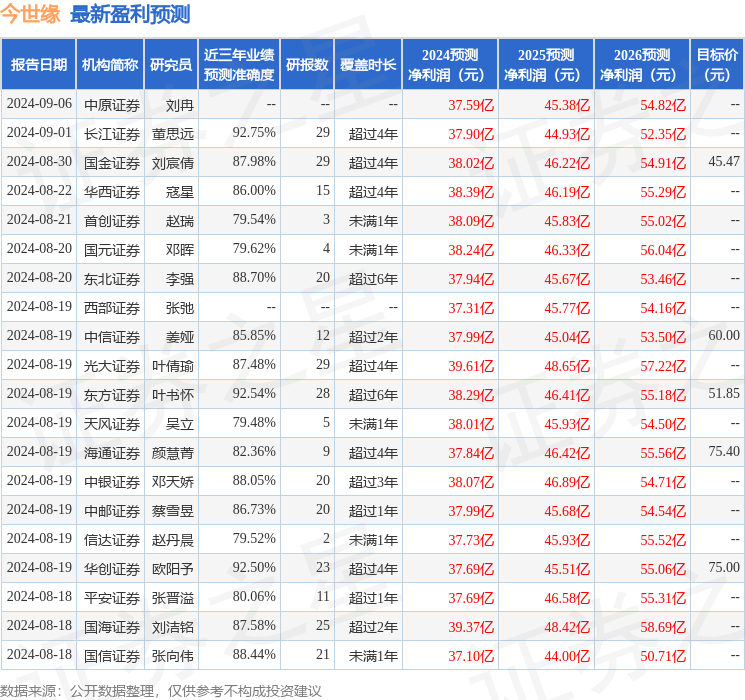

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级7家,增持评级1家;过去90天内机构目标均价为62.33。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。