英伟达将在周三交易结束后公布业绩,让我们回顾一下,当十大巨头股票表现优异后,市场接下来通常会发生什么。

历史数据显示,当前十大巨头股票显著跑赢市场后,标普500指数往往会出现一些有趣的变化。在一些时期,这种领先地位可能会导致市场更加集中,但随后整个市场表现可能逐渐恢复甚至超过这些巨头。

基金管理公司AllianceBernstein回顾了过去30年中前十大股票主导市场的时期。

他们指出了四个这样的时期:“1996年,由于经济和市场条件的有利结合,科技和医疗公司在前十大股票中占据了很大比重。三年后,互联网泡沫推动了前十大股票的超额回报,其中科技股的比重再次很高。时间快进到2020年,科技股再次领先,但背景却截然不同。这一次,是新冠疫情加速了数字服务、电商、远程办公和云计算的普及。”

这家基金管理公司指出,按基准权重持有整个前十大股票组合风险较大,但不这样做也存在风险。

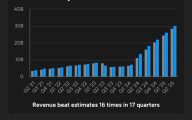

另一项分析验证了这一点:根据高盛的数据,截至第三季度,平均大型市值共同基金对华丽七雄的配置比基准指数少了806个基点,而今年只有31%的大型市值共同基金跑赢了基准指数。

正如图表所示,配置华丽七雄低于权重的基金更可能表现不佳。

接下来市场发生了什么?

在这些时期中,尽管有两次市场实际上下跌,但整体标普500指数的表现优于前十大股票。

问题是这些科技巨头的盈利增长预计将放缓。

根据瑞银的预测,明年华丽六雄(不包括特斯拉)与非科技类股票的每股收益增长差距预计仅为5%,而此前这一差距曾高达60%。

瑞银分析师安德鲁·加思韦特带领的团队表示:“超大规模企业可能在某个阶段面临过度投资的风险。它们是半导体,尤其是AI领域的主要客户。如果客户开始表现不佳,风险在于他们会削减资本支出,这对供应商不利。”

瑞银表示,他们看好云服务软件公司,例如微软和甲骨文。

在其他华丽七雄中,他们还看好亚马逊,因其2028年的预测自由现金流收益率为8.1%,以及Meta,因其今年的自由现金流收益率为3.3%,并拥有32亿月活跃用户和5亿活跃AI模型用户。

瑞银的建议与AllianceBernstein的观点一致——应根据每只股票的自身价值进行投资决策。(市场观察)