本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件TigerTrade的社区板块,致力于打造“离交易最近的美股港股英股社区”,有温度的股票交流社区。更多港美英股新股申购资讯,请关注老虎证券。

北京时间5月9日凌晨,迪士尼发布了其第二财季财报,盘后股价+0.59%。

乍一看似乎波动较小,但如果稍微拉长一点时间尺度,会发现实际上迪士尼公司在一个月内上涨了18.07%,不仅如此,它突破了长达3年半的横盘,创下新高。

老虎证券投研团队表示,可以认为股价已预涨完毕,这份财报尽管没有带来更多惊喜,但是确认了导致前期大涨的“利好”。

是怎样的利好可以让迪士尼如此表现?财报里又说了什么?老虎证券投研团队将为大家解读。

财报前正式宣告押注流媒体,跳空大涨

其实大举投入流媒体是迪士尼早已开始的计划。

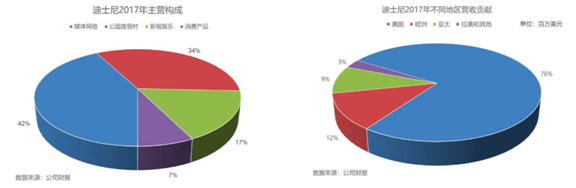

很多人或许不了解,尽管迪士尼以主题公园和四大电影名厂着称于世界(漫威、皮克斯、卢卡斯、迪士尼工作室),但实际上它真正的支柱是电视部门,该部门贡献40%以上的营收、26%以上的利润、一半以上的现金流。

这是因为电视部门具抗周期性、局部垄断、现金流稳定、议价能力强,某种程度上来说是一门比电影、公园好得多的生意。

而旗下电视部门——尤其是知名体育电视ESPN——的优良业绩,为迪士尼带来了一段很长时间的强势股价表现。

但这样的好日子在12-13年被奈飞打破了,许多美国观众不再订阅有线电视,成为了奈飞会员(媒体称之为“剪线Cord-cutting”)。

而包括迪士尼在内的众多传统媒体集团也因此惨遭市场杀估值,最终导致迪士尼接近4年的“横盘”。

迪士尼当然不会坐以待毙,17年8月它宣布“和奈飞的合作协议不再续约,19年起不再为其提供新内容”,同时“19年迪士尼将推出自营流媒体,专注于影视类资源”。

随后,迪士尼宣布战略重组,将流媒体部门(DTC部门)提成一级业务部门,19财年起以“电视(传媒网络)、电影(工作室)、流媒体、主题公园和周边”四大部门报告业绩。

接下来,迪士尼在18年斥巨资收购21福克斯核心资产,一手策划了娱乐传媒业内史上最大并购案。

最后,终于到了19年4月,迪士尼宣布其自营平台Disney+将于19年11月正式上线,并且——

A.价格低廉,$6.99/月,$69.99包年,而奈飞标准套餐现在是$12.99/月,不包年。

B.内容阵营豪华,从漫威、星战、迪士尼公主到辛普森一家,几乎打尽所有迪士尼(和福克斯)王牌节目。

C.无广告,可下载到本地观看,不会因为低廉价格而降低用户体验。

尽管早已知道自营平台将要上线,但是如此大手笔的投入仍然超出投资者预期,包括:

价格出乎意料的低,原本预计持平或略低于奈飞。

内容丰富程度同样超预期,原先普遍认为为了避免造成流媒体和电视部门“兄弟阋墙”,内容阵营会有所控制。

高层甚至承诺会动用旗下公园、邮轮、酒店、电视台、周边商店等一切手段为Disney+宣传了拉新,那么这将意味着后者的拉新成本比预期更低。

因此市场对迪士尼的看法开始出现一定的转变——如果迪士尼能够成功在流媒体市场中占据重要份额,则显然不能再以传统媒体、公园运营商的PE来估值,必然要混入部分“奈飞式估值”,这意味着迪士尼股价存在两三年内翻倍的可能。

本季度财务稳健,但投资者关心更远的未来

迪士尼在FY19Q2的发挥很正常:

营收盈利双beat,业绩稳定。

主题公园和DTC部门营收都实现了较大增长,不过利润还是靠电视部门,更详细的说,是电视部门里的付费电视(有线电视)。

DTC部门损失3.93亿美元,反应了Disney+、ESPN+的成本,以及Hulu还在亏损,但这并不超出市场预期。

老虎证券投研团队认为,除了本季度财务之外,投资者们有更多问题等待回答:

1.屡破票房纪录的复联4的财务细节,以及漫威的下阶段计划和财务预期。

2.迪士尼公园史上最大扩建,新园区“星球大战:银河边缘”的表现。

3.Disney+的更多细节,例如内容策略,如何确保它不会和电视部门“自相残杀”?

然而遗憾的是,复联4于四月发布,新园区五月开业,两者都要在Q3财报里才能看到更多细节,并且迪士尼并没有“发布下季度管理层指引”的传统。

至于Disney+,管理层除了重申“很有信心”之外,没有更多的细节补充。

小结:新航线启程,前方是宝藏还是风暴?

老虎证券投研团队认为,本次财报没有改变一个月来迪士尼的“市场重心”——投资者仍然主要关心还未推出的Disney+。

目前来说,市场普遍预计迪士尼能够抢下一块市场份额,老虎证券投研团队认为争议在两点:

1.这个份额会有多大?

如前所述Disney+有3大竞争优势,价格、内容和拉新成本。

老虎证券投研团队认为,更为重要的是这3大优势是可持续的:

奈飞的成本支出大头是原创内容,而迪士尼的内容制作成本显然会比它低得多,一方面因为迪士尼自己就是内容制造商(奈飞主要依靠狮门、想象娱乐等好莱坞小厂商),另一方面迪士尼的IP资产可以产生巨大的协同效应。

故此,不管是内容还是价格优势,迪士尼都可以长期维持。

至于低廉拉新成本,由于迪士尼的渠道和业务范围广泛,同样可以长期拥有。

但互联网毕竟是个马太效应相当强的行业,奈飞的先发优势不可小视,Disney+的这些竞争优势能为它带来什么还有待观察。

目前,迪士尼管理层认为到2024财年末(即日历年23Q3),plus将有6k-9k万订户,1/3来自美国,2/3来自海外。

但若仅止于此,份额恐怕不足以支撑迪士尼更长远的未来,因为分析师认为奈飞21年末就能达到2.28亿订户。

2.会对财务和电视部门造成多大损失?

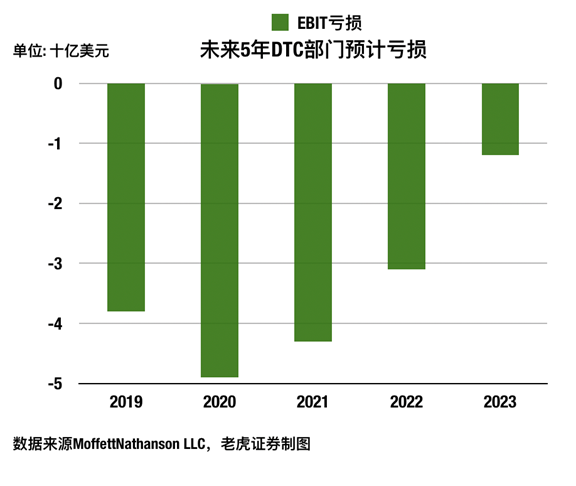

流媒体是门烧钱的业务,目前部分投资者预计DTC部门会造成如下损失:

此外,对电视部门损失的估测存在一定争议。

乐观者认为迪士尼可以有效部署战略,维持电视部门的稳定,而悲观者认为如此同质化的内容,必然导致电视部门被加速剪线,甚至影响到电影票房——毕竟迪士尼承诺新电影也会在数月内上线Disney+。

但不管哪一方,没有人认为电视部门能够止跌回升。

换言之,在大举投入流媒体的情况下,迪士尼未来几年业绩和盈利会出现下滑是大概率事件,那么市场将如何估值迪士尼?

更通俗的说,究竟会混入多少“奈飞式估值”?即使DTC部门进展良好,抬升的估值足够弥补盈利下滑的损失吗?

总而言之,随着迪士尼这艘娱乐业的巨舰转向新的航线,投资者们需要对前方随时保持关注——来的是宝藏还是风暴?

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

2019-05-09