立方制药此前披露了首次公开发行股票招股说明书(申报稿),拟在深交所申请上市。

资料显示,立方制药成立于2002年,主要从事于心血管类用药、消化系统用药、皮肤外用药等领域的医药的研发、生产和销售,核心产品包括非洛地平缓释片(Ⅱ)、亮菌口服溶液、甲磺酸多沙唑嗪缓释片、益气和胃胶囊和丹皮酚软膏丹皮酚软膏等品种。

2016年至2018年,公司营收和利润实现较为良好的增长。营业收入由10.28亿元增长至14.25亿元,年复合增长率为17.74%;归母净利润由6,746.25万元增长至9,166.41万元,年复合增长率为16.57%。

报告期内,公司的非洛地平缓释片(Ⅱ)和甲磺酸多沙唑嗪缓释片的产销量持续增长,生产线的产能利用率也趋于饱和。此次上市募资金额约6.55亿元,其中大概65%的资金将用于渗透泵制剂车间建设项目和原料药生产项目,以解决公司目前即将面临的产能瓶颈问题。

实控人持股逾六成,控股五家子公司组成工业和商业两大业务模块

截至招股书签署日,公司董事长季俊虬直接持有立方制药2,554.86万股股份,并通过立方投资间接持有公司1,848.00万股股份,合计控制公司63.37%的股份,为立方制药的控股股东、实际控制人。

立方制药共有5家全资子公司,其中母公司与诚志生物、金寨立方和大禹制药共同构成公司的医药工业模块,目前已形成包含心血管类用药、消化系统用药、皮肤外用药等在内的产品矩阵。公司的医药商业模块由立方药业和立方连锁组成,主要负责药品及医疗器械的批发、配送和零售。

业绩持续增长,核心品种依赖性较强

立方制药是一家集药品制剂及原料药的研发、生产、销售,药品与医疗器械的批发、零售于一体的医药企业,对医药工业及医药商业形成全产业链覆盖。

公司目前产品线包括渗透泵制剂(非洛地平缓释片(Ⅱ)、甲磺酸多沙唑嗪缓释片);皮肤外用药(丹皮酚软膏、尿素维E乳膏、复方土荆皮凝胶等);消化用药(亮菌口服溶液、益气和胃胶囊等)等。

报告期内,立方制药的营收和利润均呈现了良好增长态势。

2016年至2018年,公司分别实现营业收入10.28亿元、11.67亿元和14.25亿元,年复合增长率为17.74%;实现归母净利润6,746.25万元、7,681.95万元和9,166.41万元,年复合增长率为16.57%。今年上半年,公司实现营收7.84亿元,归母净利润5,082.92万元。

分业务类型来看,公司主营业务收入主要由医药工业及医药商业构成。其中,医药商业在最近三年的收入占比为84.53%、79.82%和71.86%,目前为公司主要的收入来源类型。医药工业收入的营收占比分别为15.47%、20.18%和28.14%,呈逐步上升趋势。

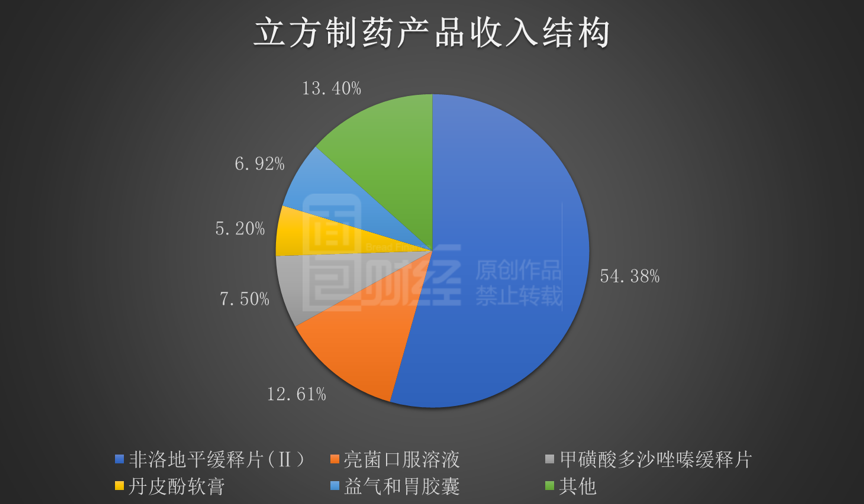

公司现阶段医药工业主要品种包括非洛地平缓释片(Ⅱ)、亮菌口服溶液、甲磺酸多沙唑嗪缓释片、益气和胃胶囊、丹皮酚软膏等品种。报告期内,以上主要品种合计营收分别为1.41亿元、2亿元、3.41亿元和1.92亿元,占当期医药工业收入的比例分别为89.04%、85.51%、85.37%和86.60%。

其中,非洛地平缓释片(Ⅱ)是公司医药工业主要产品。报告期内,非洛地平缓释片(Ⅱ)的收入占当期医药工业收入的比例分别为61.23%、56.33%、54.19%和54.38%,立方制药对核心品种有较强的依赖性。

除上述5个产品外,公司医药工业产品还包括克痤隐酮凝胶、小儿消食颗粒、二甲双胍格列吡嗪片、坤宁颗粒等其他产品,单一其他产品占报告期内各期医药工业收入的比重均不足5%。

产品竞争风险较大,研发投入有待提高

立方制药的拳头产品非洛地平缓释片(Ⅱ)属于钙通道阻滞剂,对于高血压合并慢性心力衰竭的患者,非洛地平为推荐用药。

目前在国内市场销售非洛地平类产品的医药企业还有阿斯利康制药有限公司、山西康宝生物制品股份有限公司、常州四药制药有限公司等。

我国用于治疗高血压的药物类型较多,主要包括利尿剂、钙通道阻滞剂、血管紧张素转换酶抑制剂、血管紧张素Ⅱ受体拮抗剂、β受体阻滞剂及固定复方制剂等类型,各类药物之间具有一定的可替代性。

在未来市场竞争加剧的情况下,立方制药可能面临着非洛地平缓释片(Ⅱ)销售不达预期,从而影响公司经营业绩的风险。

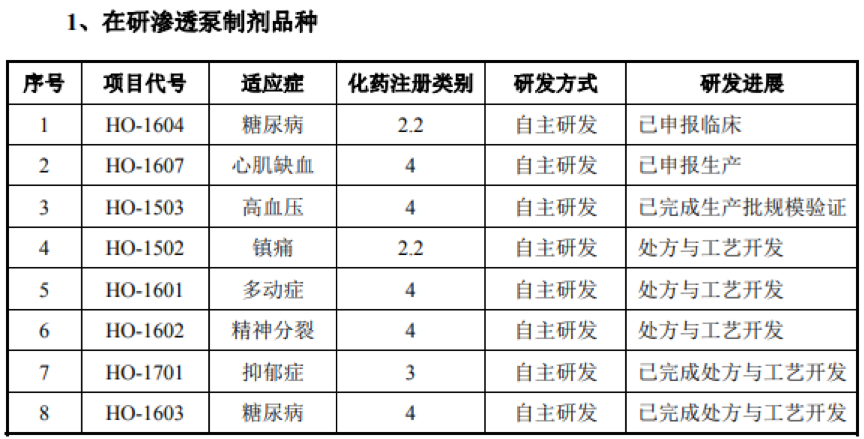

另外,公司目前有多个在研项目,但研发进度大多处在初期,研发投入水平有待提升。

数据显示,合并口径下公司报告期内的研发费用分别为1,179.51万元、1,838.82万元、2,378.94万元和1,093.17万元,研发费用率均保持在2%以下。

医药工业毛利率略高同业,医药商业毛利率偏低

报告期内,公司主营业务综合毛利额分别为1.82亿元、2.50亿元、4.20亿元和2.35亿元,综合毛利率分别为17.85%、21.59%、29.64%和30.14%,呈逐年上升趋势。

根据资料,立方制药毛利率逐期增长,主要是由于“两票制”在全国范围逐步实施,公司加强专业化学术推广力度,医药工业产品销售数量及销售单价均整体有所提高所致。

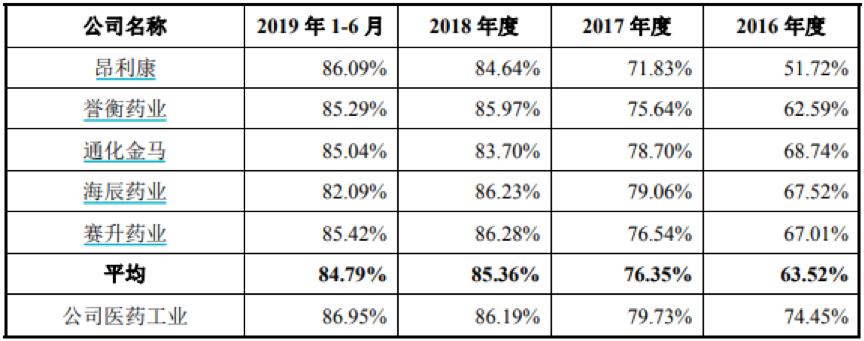

具体从医药工业行业毛利率来看,立方制药与上市公司昂利康、誉衡药业、通化金马、海辰药业和赛升药业的毛利率水平相差不大,略高于平均值。立方制药也与同行业上市公司平均毛利率的变动趋势一致。

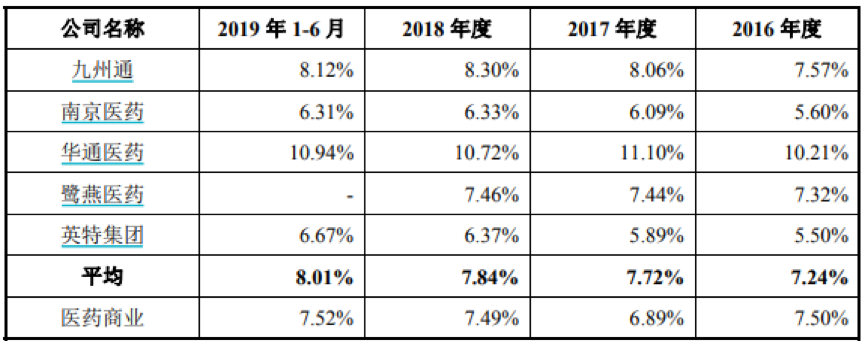

立方制药的医药商业类业务的毛利率要略低于同业可比公司的平均水平。报告期内,公司医药商业业务的毛利率分别为7.50%、6.89%、7.49%和7.52%。与同业可比公司九州通、南京医药、华通医药、鹭燕医药和英特集团的毛利率没有明显差异,略低于其平均水平。

产能利用率趋于饱和,募资6.55亿主要用于扩产

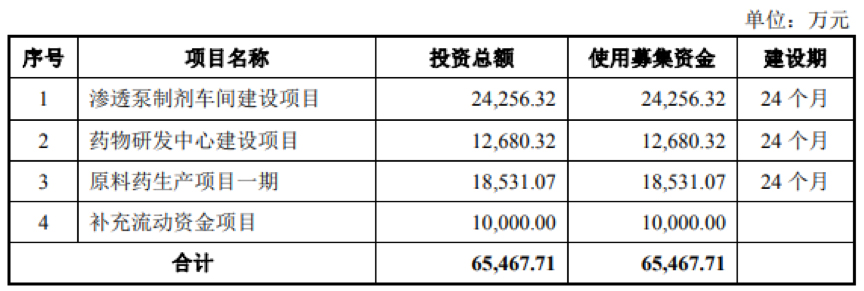

立方制药本次拟公开发行不超过2,316万股股份,募集资金投资总额约6.55亿元,用于渗透泵制剂车间建设、药物研发中心建设、原料药生产和补充流动资金。

根据资料,渗透泵制剂车间建设项目和原料药生产项目主要是为了解决产能瓶颈问题,提升公司优势产品的生产能力。

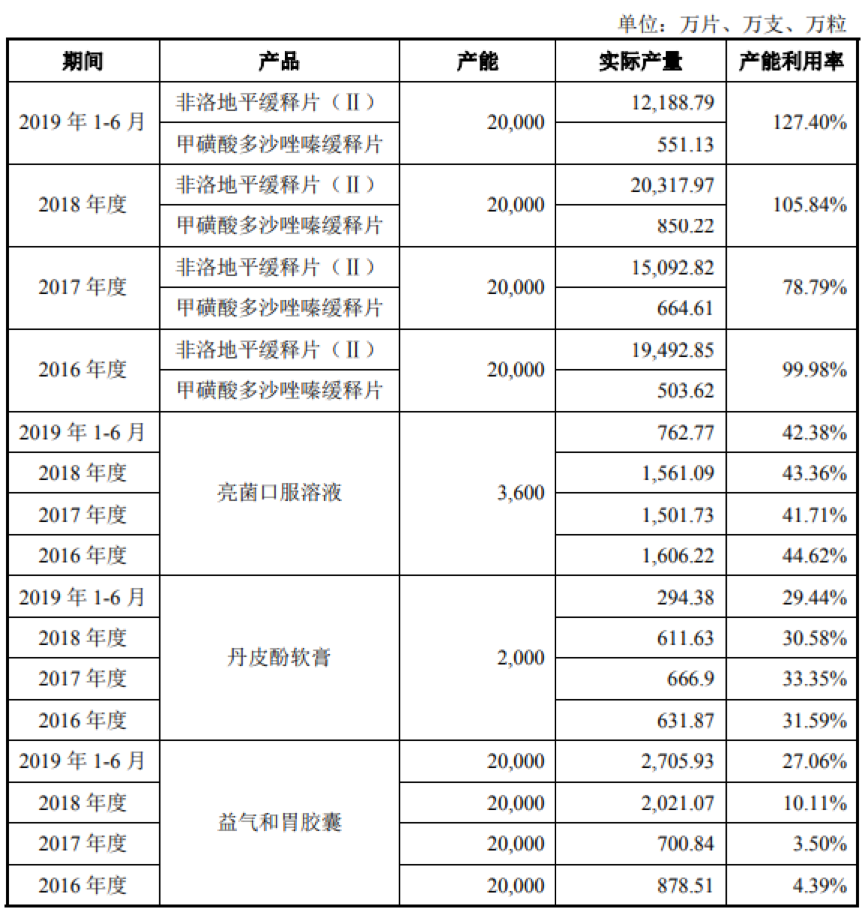

报告期内,立方制药的渗透泵制剂系列产品非洛地平缓释片(Ⅱ)和甲磺酸多沙唑嗪缓释片的产销量持续增长,生产线的产能利用率也不断提高,逐渐趋于饱和。

2016年至2018年,非洛地平缓释片(Ⅱ)和甲磺酸多沙唑嗪缓释片生产线的产能利用率分别为99.98%、78.79%和105.84%,保持在较高水平。今年上半年,其产能利用率达到127.40%。

资料显示,渗透泵制剂车间建设项目预计增加产能4亿片,包括非洛地平缓释片(Ⅱ)3.7亿片、甲磺酸多沙唑嗪缓释片0.3亿片。若以今年上半年非洛地平缓释片(Ⅱ)单价1.135元/片和甲磺酸多沙唑嗪缓释片单价3.657元/片计算,该项目增加的产能预计能提供约5.3亿元收入。

原料药生产项目一期建成后,公司将每年新增非洛地平原料药5吨、甲磺酸多沙唑嗪原料药0.5吨、丹皮酚原料药10吨、二巯丁二酸原料药2吨、尿素原料药200吨。(WGX)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。