奥锐特此前披露了首次公开发行股票招股说明书(申报稿),拟在上交所主板申请上市。

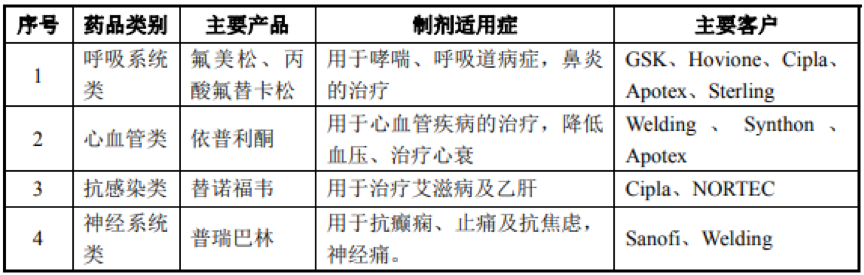

奥锐特药业股份有限公司创建于1998年,公司的主营业务为特色中间体、原料药及制剂的研发、生产和销售。主要产品为呼吸系统类、心血管类、抗感染类和神经系统类药物,包括氟美松、*氟替卡松、依普利酮、替诺福韦、普瑞巴林等原料药和中间体。

资料显示,公司坐拥葛兰素史克(GSK)、奥贝泰克(Apotex)、威林(Welding)等国际*,其产品主要以出口为主,报告期内外销收入占比均保持在96%以上。

2016年至2018年,公司营业收入分别为5.9亿元、5.44亿元、5.75亿元,归母净利润分别为8,670.37万元、4,472.08万元和1.37亿元。2017年公司经营业绩出现下滑,原因除了仿制药市场的竞争之外,还有一部分是因为汇兑损失的增加。

背靠国际知名大客户,奥锐特是否真的可以高枕无忧?

部分产线超负荷运作,募资3.88亿元用于扩产

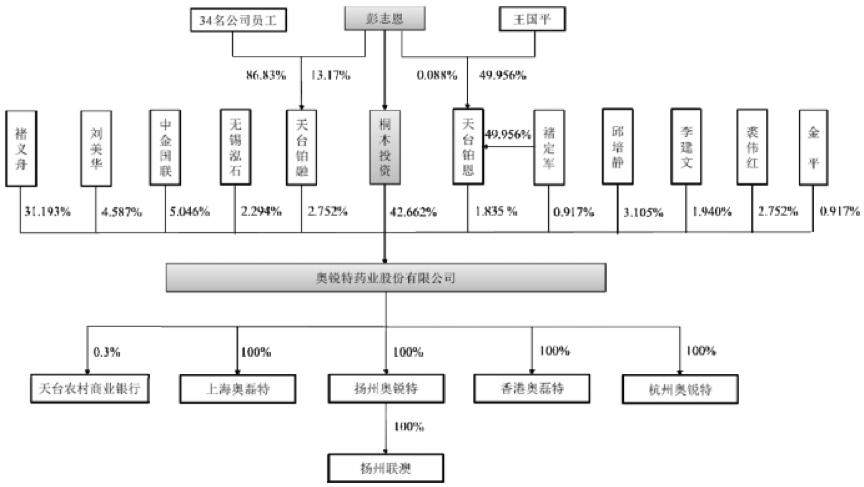

截至招股书签署日,奥锐特的控股股东为桐本投资,直接持有公司15,358.32万股股份,占总股本的42.66%。

奥锐特的实际控制人为彭志恩,其通过桐本投资间接持有公司42.66%的股权,通过天台铂融间接控制公司2.75%的股权,通过天台铂恩间接控制公司1.84%的股权,彭志恩合计控制公司47.25%的股权。

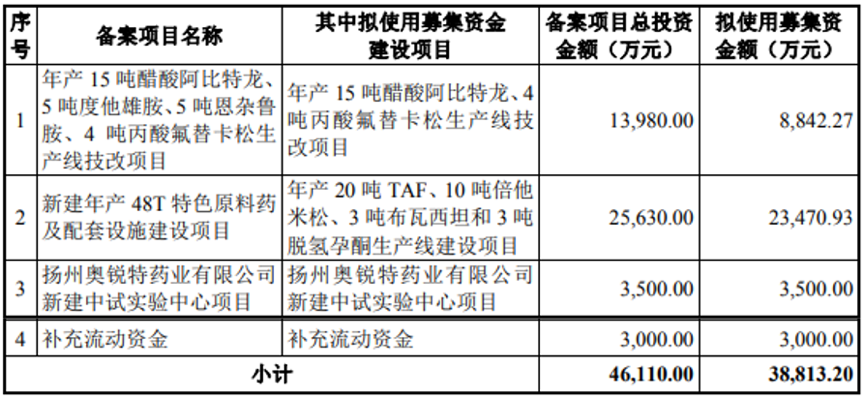

公司本次计划发行股份不超过4,100万股,所募资金用于原料药生产线技改项目、特色原料药及配套设施建设项目、中试实验中心建设项目和补充流动资金。

项目总投资金额为46,110万元,其中38,813.20万元由本次募集资金投入,其余资金由奥锐特自筹解决。

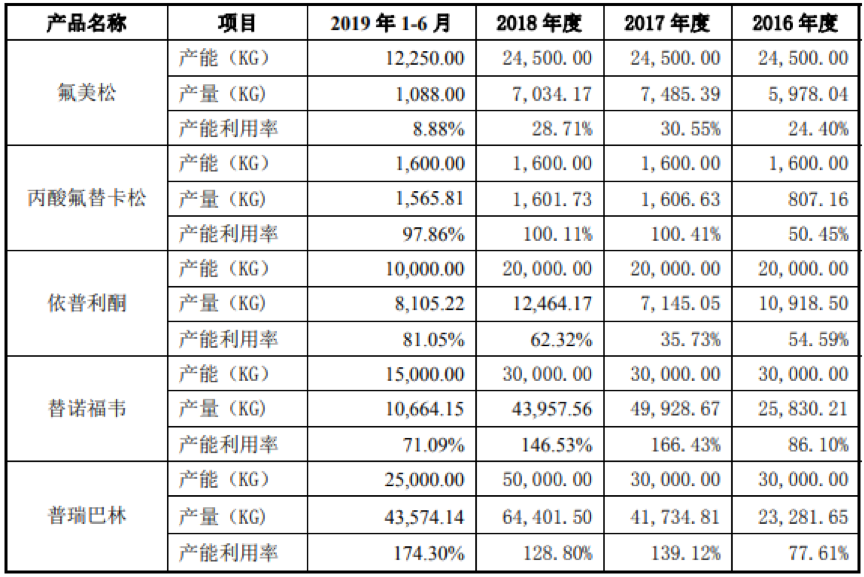

此次募资投建主要是为了强化并扩充公司现有主业,提升研发能力和竞争力。从主要产品的产能、产量及产能利用率情况来看,由于下游市场的需求扩张,公司目前已经出现产能不足的问题。

2016年至2019年上半年,替诺福韦的产能利用率分别为86.10%、166.43%、146.53%和71.09%,普瑞巴林的产能利用率分别为77.61%、139.12%、128.80%和174.30%,处于超负荷生产的情况。

资料显示,技改项目完成后普瑞巴林产能将提升到100吨/年,替诺福韦产能将提升到60吨/年。

自产、贸易两大业务,主要产品相对集中

资料显示,奥锐特主要从事特色原料药和医药中间体的研发、生产和销售,客户主要为国际大型制药公司。公司主要产品为呼吸系统类、心血管类、抗感染类和神经系统类药物,包括氟美松、*氟替卡松、依普利酮、替诺福韦、普瑞巴林等原料药和中间体。

从整体业绩表现来看,公司2016年至2018年的营业收入分别为5.9亿元、5.44亿元、5.75亿元,归母净利润分别为8,670.37万元、4,472.08万元和1.37亿元。

奥锐特2017年经营业绩相较2016年有所下滑,营收和归母净利润降幅分别为7.79%和48.42%,主要原因有两个:

一是,随着公司下游制剂产品原研药专利到期,仿制药大量出现加剧了市场竞争,导致公司原料药及中间体的销售价格随之下降,公司毛利率下降3.14个百分点。

二是,2017年人民币兑美元汇率上涨,汇率因素导致财务费用波动,2016年汇兑损益为-1,423.97万元、2017年汇兑损益为1,470.81万元,导致财务费用汇兑损益较2016年增长2,894.78万元。

今年上半年,公司实现营收2.87亿元,归母净利润7,203.59 万元。奥锐特表示,2019年1月-6月经营业绩与2018年经营整体保持一致,未出现较大波动。

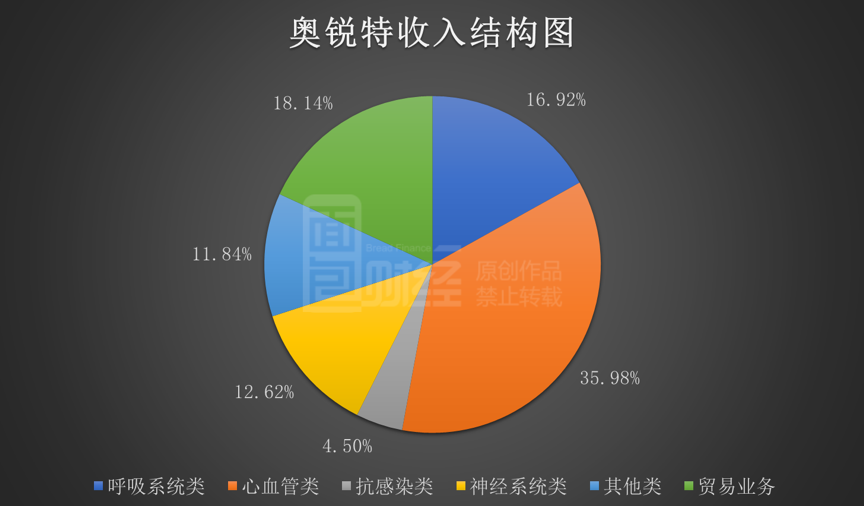

奥锐特的主营业务分两种,一种为自产业务,自主研发生产销售的特色原料药及中间体,产品附加值较高,是公司主营业务收入和利润贡献的主要来源,占公司总营收的八成。另一种为贸易业务,公司从外部采购原料药及中间体产品销售给国外客户。

自产业务中,心血管类和呼吸系统类产品为公司的主导产品,两者合计收入占公司总营收的五成以上。以2019年上半年数据来看,心血管类和呼吸系统类产品收入占比分别为35.98%和16.92%。

个别产品收入占比较高,公司面临一定的主要产品相对集中的风险。

公司2017年营业收入较2016年减少4,655.57万元,除了贸易业务收入减少的2,360.75万元,还有一部分是来源于心血管类产品收入减少的2,503.47万元。

背靠国际知名大客户,九成收入来自海外

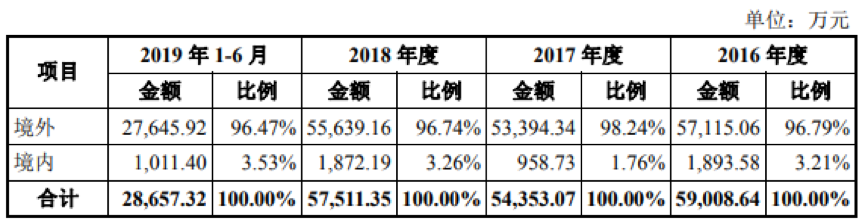

由汇兑损失增加引起的公司利润波动可以看出,奥锐特存在外销收入占比较高的风险。

资料显示,公司主要产品基本上为外销产品,报告期内销往境外的产品收入比例分别为96.79%、98.24%、96.74%和96.47%。从地区分布看,公司销售市场主要集中在欧洲地区、亚洲地区及南美地区。

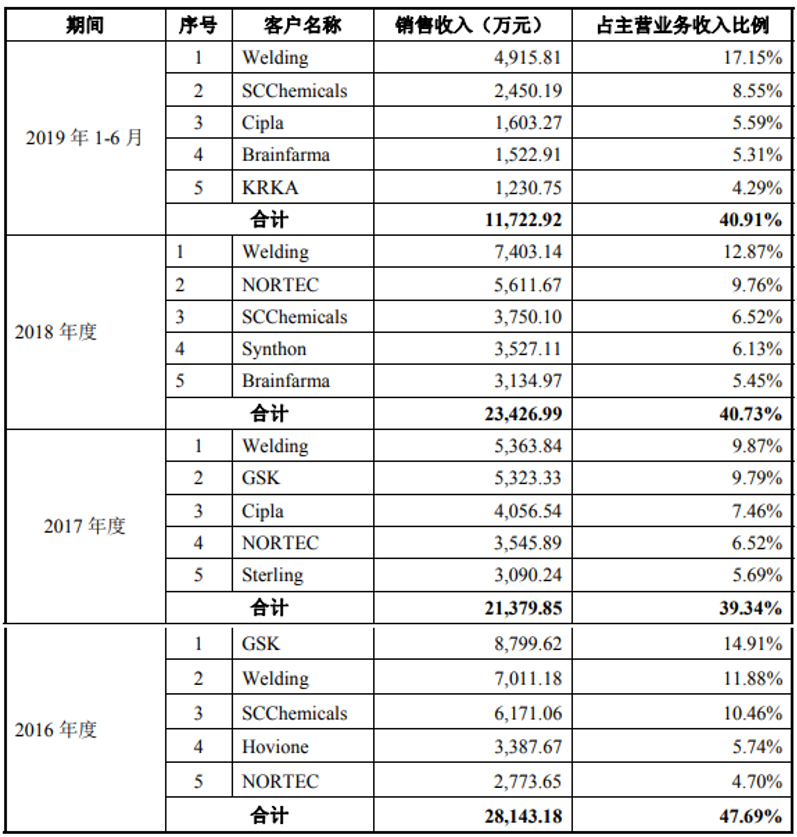

奥锐特拥有许多世界大型知名医药企业的*,包括葛兰素史克(GSK)、奥贝泰克(Apotex)、赛诺菲(Sanofi)、梯瓦(Teva)、威林(Welding)、好利安(Hovione)、Sterling等。背靠大型客户为公司带来大额订单的同时,奥锐特也面临客户集中度相对较高的风险。

2016年至2019年上半年,奥锐特药业对前五名客户的销售收入合计占当期营业收入的比例分别为47.69%、39.34%、40.73%和40.91%,可以看出公司对前五大客户具有较高依赖性。

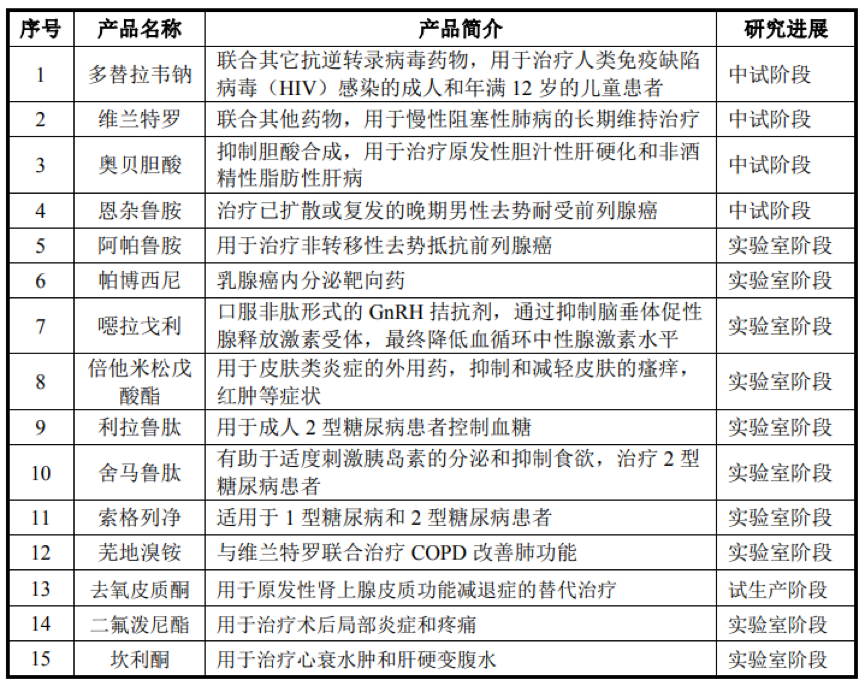

在研产品15种,研发投入力度偏低

原料药行业对技术水准具有较高的要求,提高公司研发水平也是增强核心竞争力的关键。

奥锐特目前在研产品15种。其中,多替拉韦钠、维兰特罗、奥贝胆酸、恩杂鲁胺等在内的数个产品已完成实验室阶段的研发,现处于中试阶段。此外,还有数个原料药及制剂产品处于实验室研发阶段。

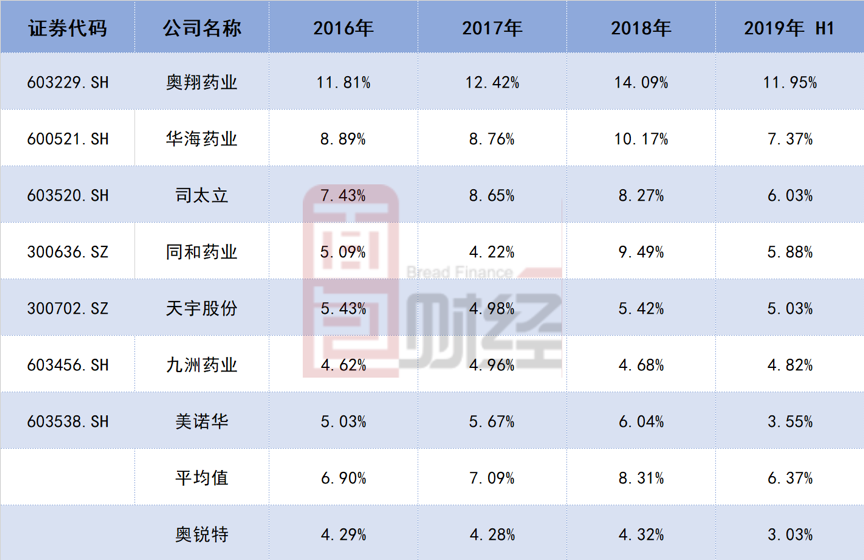

报告期内,公司研发支出金额分别为1,790.45万元、2,352.56万元、2,465.47万元和1,230.14万元,占营业收入的比例分别为3.03%、4.32%、4.28%和4.29%。

但与已上市的化学原料药、中间体制造公司翱翔药业、华海药业、司太立、同和药业等相比,奥锐特的研发费用率处于较低水平。2016年至2019年上半年,同业可比上市公司的平均研发费用率分别为6.90%、7.09%、8.31%和6.37%。

海外市场竞争激烈,主导产品具有一定优势

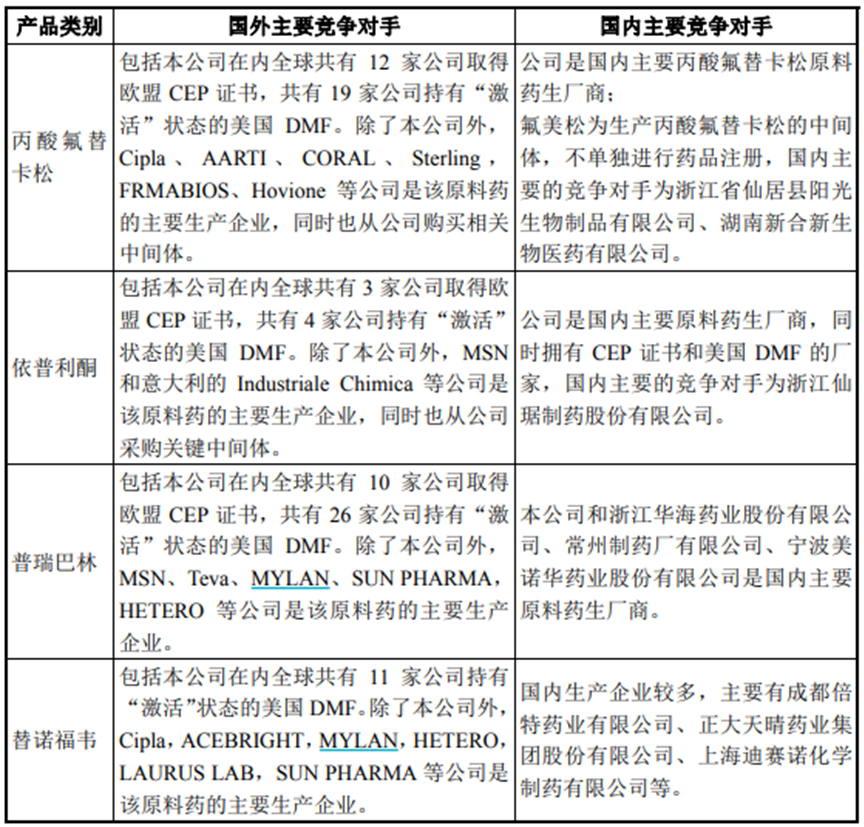

奥锐特的销售客户集中在海外,其市场竞争更多的来源于海外公司。在细分市场的竞争中,公司的主导产品仍具有一定优势。

对于依普利酮产品,包括奥锐特在内全球共3家公司取得欧盟CEP证书,共4家公司持有“激活”状态的美国DMF。奥锐特是国内同时拥有CEP证书和美国DMF的厂家,产品具有一定的价格优势。报告期内,依普利酮产品毛利率超过64%,平均贡献公司总营收的三成之多。

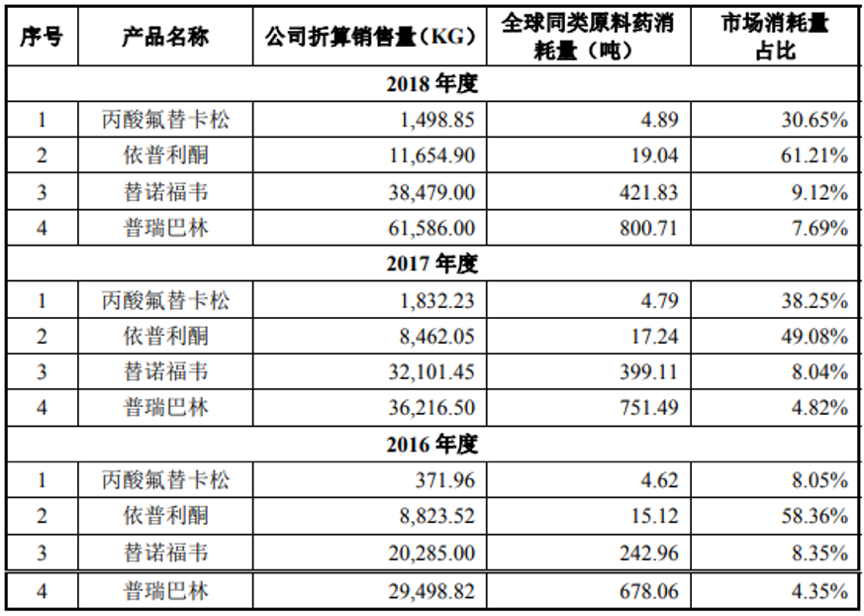

从市场占有情况来看,公司*氟替卡松和依普利酮产品占全球同类原料药消耗量比例较高。2016年至2018年,*氟替卡松的市场消耗量占比分别为8.05%、38.25%和30.65%;依普利酮的市场消耗量占比分别为58.36%、49.08%和61.21%。

全球仿制药行业集中度较高,能与国际仿制药巨头建立稳定的合作关系,或成为知名药物的原料药、中间体的供应商,将是在国际市场站稳脚步的关键。

继续维护和开拓大型*的同时,以客户需求为导向提高公司研发能力和丰富产品结构,对目前以外销为主的奥锐特来说或许是至关重要的任务。(WGX)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。