首创置业(2868.HK)于12月10日盘前公告了供股计划。

根据公告,首创置业计划供股约15.14亿股,占目前总股本的二分之一,具体包括5.1亿股H股供股股份、8.25亿股内资股供股股份以及1.79亿股非H股外资股供股股份。供股将为公司累计筹资约25.46亿人民币(未扣除开支)。

认购价为每股H股供股股份1.87港元、每股内资股供股股份人民币1.68元以及每股非H股外资股供股股份人民币1.68元之等值港元。对比公告前一个交易日的收盘价2.77港元/股,1.87港元每股的认购价折价超过三成。

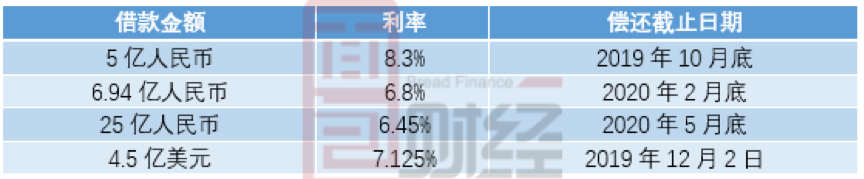

信披资料披露,供股所获资金将全部用于偿还部分现有境内及境外计息债务,例如:

不过,公司表示由于上述部分债务已经偿还,预计将分配部分供股所得款项用于偿还部分其他计息银行借款及/或所发行债券。

由于供股折价幅度超出大部分投资者的预期,首创置业当天的股价大跌11.91%,成交量明显放大。

中报显示负债总额逾1500亿

首创置业核心业务为住宅开发、奥特莱斯综合体、城市核心综合体和土地一级开发, 主要开发区域包括京津冀、长三角以及粤港澳大湾区。

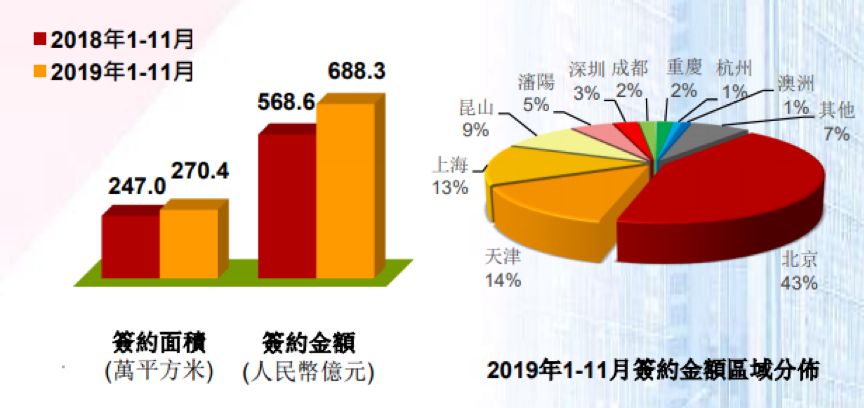

最新披露的11月销售数据显示,首创置业当月实现签约金额86.8亿,其中京津沪地区47.9亿。1-11月累计实现签约金额688.3亿,同比增长21.0%。从签约区域构成来看,北京、天津两地的占比超过五成,其他占比较大的区域还包括上海、昆山、沈阳以及深圳等。

根据2019年中期报告的披露,截至2019年6月30日,首创置业的负债总额约为1532.36亿,其中贷款和公司债券共计1015.58亿,相比2018年底的885.50亿同比增长约14.69%。在731.96亿的流动负债构成中,短期借款为24.33亿、一年内到期的非流动负债金额226.74亿。同时,公司账上拥有货币资金373.87亿。

发行永续债,降低负债率

首创置业通过多种渠道进行融资,包括银行贷款、公司债券、票据以及权益工具等。截至2019年中期,公司的资产负债率(总负债除以总资产)为78%,在以高杠杆为特征的房地产上市企业中并不十分突出。

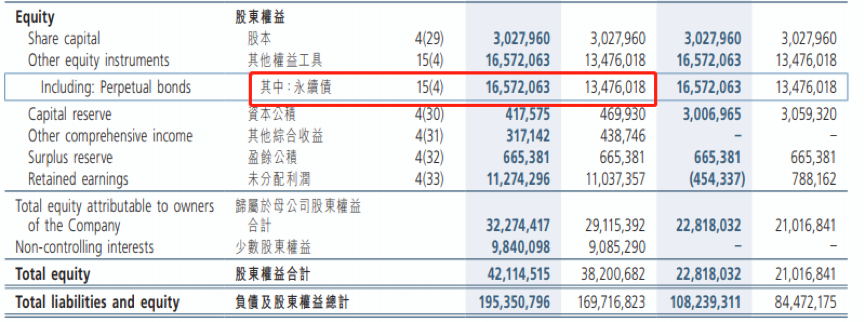

但是,如果把公司股东权益中金额达165.72亿的永续债进行重新分类,那么首创置业的整体负债率将会有明显上升。

按照一般定义,永续债是指没有明确到期时间或到期时间非常长的债券。会计准则规定,当满足一定的条件后(如发行人拥有赎回选择权或续期选择权、可以无条件推延付息、没有担保条款、没有债权人回售条款等),发行人可以把永续债放入资产负债表的股东权益项,从而达到降低企业整体杠杆率的目的。

在首创置业的案例中,如果把165.72亿永续债划为负债,那么由此计算得到的资产负债率将达到86.92%,上升超过八个百分点。这可能较好的解释了公司此次供股的目的之一,即“透过降低本集团的资产负债率及相关财务成本,提高本集团财务资源的质量。”

2019年11月初,首创置业公告赎回于2014年12月发行的金额为4.5亿美元的高级永续资本证券。紧接着同一个月内,公司公告又将发行5亿美元次级有担保永续证券,票面利率为5.75%。

2019年港股市场供股概述

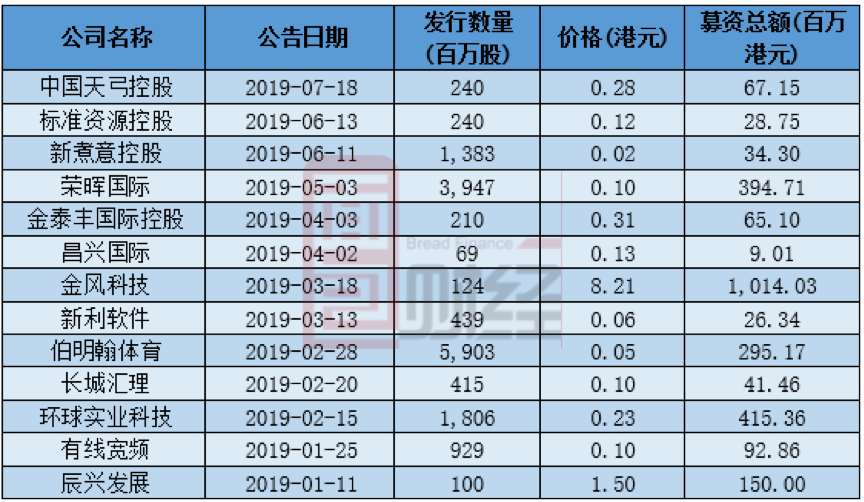

根据Wind数据,除了首创置业,今年以来还有十多家港交所上市企业进行供股,其中金风科技的募资总额最多,超过10亿港元。其他企业中,除了荣晖国际、伯明翰体育、环球实业科技、辰兴发展这四家,供股募资总额均在1亿港币以下。

上述企业中,只有辰兴发展同属房地产行业,其在2019年年初供股1亿股,募资1.5亿港元。值得一提的是,辰兴发展的供股认购价只相较最后收市价折让约5.66%,明显小于首创置业。(CJT)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。