浙江医药(600216.SH)近日公告收到国家药品监督管理局药品审评中心(CDE)同意其开展重组人源化抗HER2单抗-AS269偶联注射液(代号:ARX788)II/III 期临床试验的回复。

就在前几天,浙江医药刚刚公告了ARX788的Ⅰ期临床进展。结果显示,在可评估的48位受试者中(所有受试者都经历曲妥珠单抗治疗且47%的受试者经历拉帕替尼治疗失败),部分缓解(PR)为19例,稳定(SD)25例,由此得到疾病控制率91.7%、总缓解率(ORR)39.6%。

其中,高剂量的1.3mg/kg Q3W组和1.5mg/kg Q3W组的总缓解率相对更高,分别达到56%和63%。公司表示,考虑到获益/风险比,拟将1.5mg/kg Q3W作为ARX788后期开发HER2阳性乳腺癌二线治疗适应症的推荐剂量。

值得一提的是,该药显示了较好的安全性,51名受试者中仅出现3例与药物相关的≥3级毒性,剂量爬坡和扩组试验中未观察到剂量限制性毒性且尚未达到最大耐受量。

ADC药物爆发元年?

ARX788属于抗HER2-ADC药物,是指与Her2靶点结合的、偶联了肿瘤化疗药物的单*抗体药物结合物,适应症为HER2阳性的晚期乳腺癌。根据公司信披资料介绍,这款药物的特点之一是“通过定点嵌入非天然*基酸来实现在单*抗体上定点、 定量接入抗肿瘤的小分子药物,以获得单一的ADC纯品。”

2013年,浙江医药通过与美国Ambrx公司签署《合作开发和许可协议》引入这一产品。根据协议,许可产品在中国上市销售后,Ambrx公司将按净销售额不超过20%的比例提取权益金。2016年,该产品正式提交临床试验申请,并在2017年获准临床。

从全球来看,国外共有两款同类产品获批上市,包括罗氏制药的Kadcyla(2018年销售额为9.8亿瑞士法郎)以及近日刚获FDA批准的Enhertu,前者已经申报国内上市,后者则在国内开展Ⅲ期临床。需要指出的是,Enhertu的临床结果非常亮眼,在平均接受过6种前期疗法的HER2阳性乳腺癌患者中,客观缓解率达到了60.9%、疾病控制率为97.3%、中位无进展生存期为16.4个月。

国内竞争企业中,已经递交科创板上市申请的百奥泰进度较为领先,其BAT8001产品正在开展Ⅲ期临床。而另一家企业荣昌生物的R*8-ADC产品则处于Ⅱ期临床阶段。

值得一提的是,今年明显是ADC药物取得重大突破的一年。除了Enhertu近日获批上市,全年还有另外两款产品获得FDA批准,包括罗氏的Polivy以及Seattle Genenics和安斯泰来联合开发的Padcev。与此同时,大型药企也纷纷耗巨资进行布局,比如今年3月阿斯利康就Enhertu产品与第一三共达成金额高达69亿美元的合作。

2019年10月,浙江医药的控股子公司浙江新码生物医药有限公司就用于*细胞癌、 非霍奇金淋巴瘤等CD70阳性肿瘤的单*抗体药物偶联物候选药物(ARX305)与Ambrx再次达成合作协议。

主营业务三足鼎立

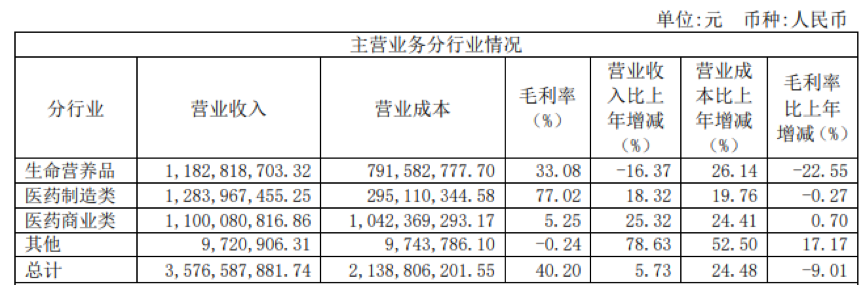

除了创新药的布局,浙江医药目前的主营业务包括三块,分别为生命营养品、医药制造类产品以及医药商业。

其中,生命营养品包括维生素E、维生素A、天然维生素E等维生素和类维生素产品。医药制造类产品则包括抗耐药抗生素、抗疟剂类等医药原料药以及喹诺酮、抗耐药抗生素等医药制剂产品。医药商业则主要由下属医药流通企业浙江来益医药有限公司以配送中标药品为主。

从2019年中期报告披露的营收构成来看,三块业务的营收较为接近,均处于11-13亿元区间。相对来说,医药制造业务的毛利率最高,达到77.02%,而医药商业类的毛利率只有5.25%。

今年上半年,生命营养品的营收同比下降16.37%,拖累了公司整体营收的增长。同时,叠加营业成本的上升,该业务的毛利率降幅更大,比上年减少22.55%。

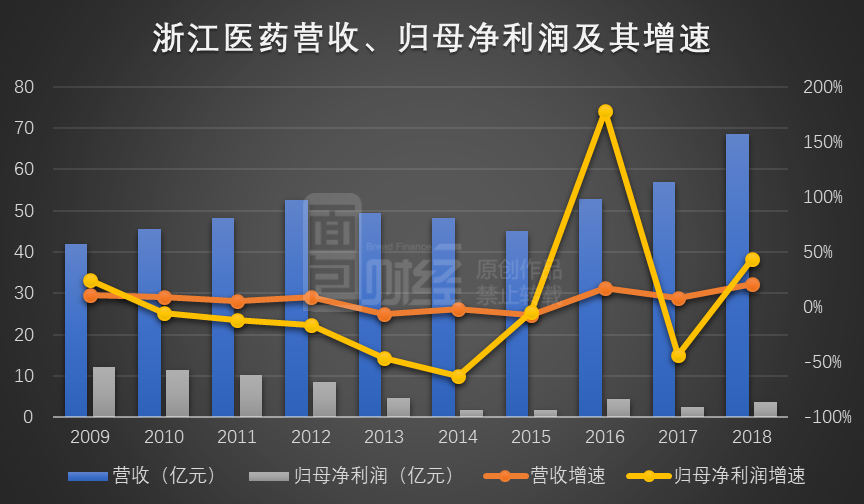

最新的2019年三季报显示,公司期间实现营收53.19亿元,同比增长4.21%;实现归母净利润3.6亿,同比减少三成。

如果进一步拉长观察窗口至十年周期,可以看到浙江医药的盈利能力处于较为明显的下降趋势,由2009年高点时归母净利润12.14亿元最多减少至2015年只有1.62亿元。其后虽有反弹,但整体呈现较为明显的周期性波动,且没有再超过5亿元。

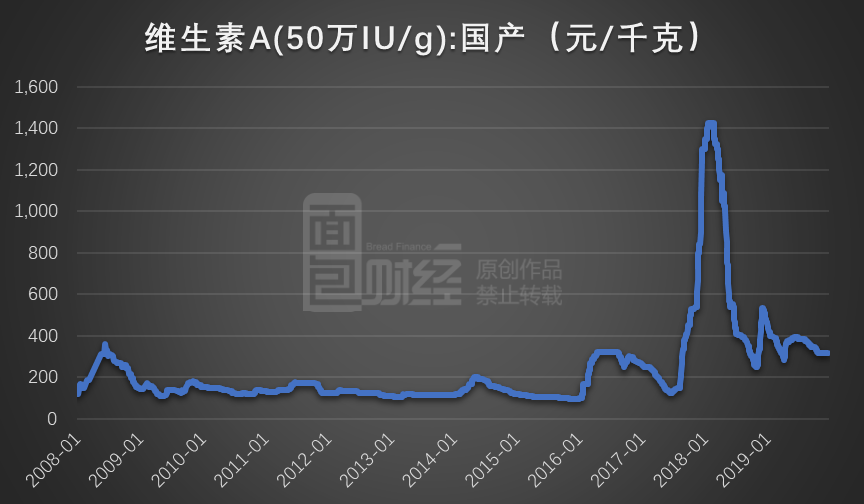

仔细研究发现,背后一个很重要的原因可能是维生素价格的大幅波动。

维生素价格波动致利润高点下移

以公司营收占比较大的维生素E产品为例。2008-2013年期间的大部分时间,维生素E的价格维持在每千克100元以上,这段时间也是浙江医药盈利能力最强时期。

然而,自2013年跌破100元/千克以来,维生素E的价格持续下行,2015年已跌至50元/千克以下。到了2016年和2017年,受环保限产、厂家事故等因素影响,维生素E的价格有过两次较大幅度的反弹,其中2018年曾再次突破100元/千克。

根据券商的统计,目前全球维生素E的设计产能约为12万吨,产量8万吨以上,整体处于供过于求的状态。未来新增产能主要来自于新和成、能特科技以及海嘉诺等企业。

另一产品维生素A的供需情况则相对较好。公开数据显示,2018年全球维生素A的实际产能约4万吨,市场需求则为3.6-3.7万吨。2018年,受巴斯夫发生事故停产等因素的影响,维生素A的价格出现过一轮暴涨,但目前已经回落至300多元/千克。

作为一家1999年便登陆A股市场的老牌药企,虽然维生素和制剂产品能够为公司带来较为稳定的现金流,但要想焕发新春,可能很大程度上还是取决于创新药的研发进展。(CJT)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。