华峰*纶(002064)日前公告显示,2月6日,公司新增约3.35亿股上市,占发行后总股本的7.24%。新增股份为发行股份购买华峰新材交易募集配套资金产生。

公司收购华峰新材于2019年年末完成,属于同一控制下的企业合并,上市公司2019年度财务报表将华峰新材自2019年初起纳入合并范围,导致2019年度净利润较上年同期显著增长。

根据业绩预告,合并后公司2019年归母净利润范围预计在15亿元至18亿元,较上年同期(不考虑同一控制下企业合并追溯重述影响)增长236.91%至304.29%。

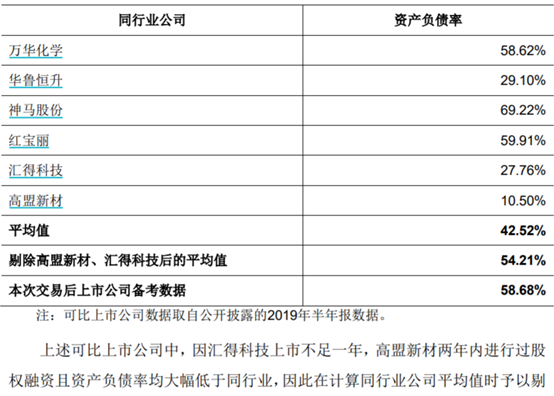

另一方面,交易完成后,上市公司资产负债率大幅上升。根据备考财务报表,上市公司2019年4月末的资产负债率从交易前的33.49%上升至58.68%。

120亿元收购控股股东旗下华峰新材

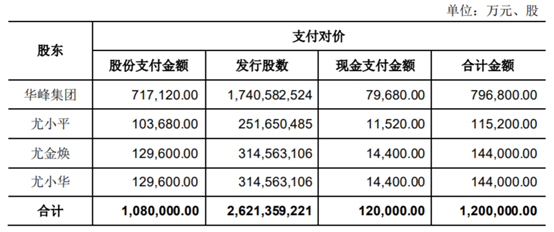

具体看交易方案,华峰*纶向华峰集团、尤小平、尤金焕、尤小华发行股份及支付现金购买其合计持有华峰新材100%的股权,对价120亿元。其中108亿元以发行股份方式支付,剩余12亿元以现金方式支付。

购买资产新增发行股份约26.21亿股,发行价格为4.12元/股,上市日期为2019年12月18日。

另外,公司配套募集资金发行约3.35亿股,于2020年2月6日上市,发行价格为5.43元/股,募资资金总额约18.21亿元,募资净额约18.06亿元。募集配套资金用于支付此次交易的现金对价及中介机构费用、补充上市公司流动资金、补充标的公司流动资金及偿还债务。

此次发行股份购买资产及配套募集资金共新增发行约29.56亿股,占公司发行后总股本的63.81%。

交易对方中,华峰集团为上市公司控股股东,尤小平为上市公司实际控制人,尤金焕、尤小华与尤小平系兄弟关系。属于同一控制下的企业合并。

聚*酯产业链整合,利润增超2倍

华峰新材与华峰*纶同属于聚*酯产业链,产品应用于聚*酯制品的不同细分领域。上市公司主要从事*纶产品的研发、生产和销售,标的公司主要从事聚*酯原液、聚酯多元醇和己二酸的研发、生产和销售。

根据《交易报告书》,通过收购华峰新材,上市公司实现产业链整合延伸,进入聚*酯行业中的聚*酯制品材料制造领域以及基础化工原料行业的己二酸制造领域,丰富了上市公司业务类型和产品线。

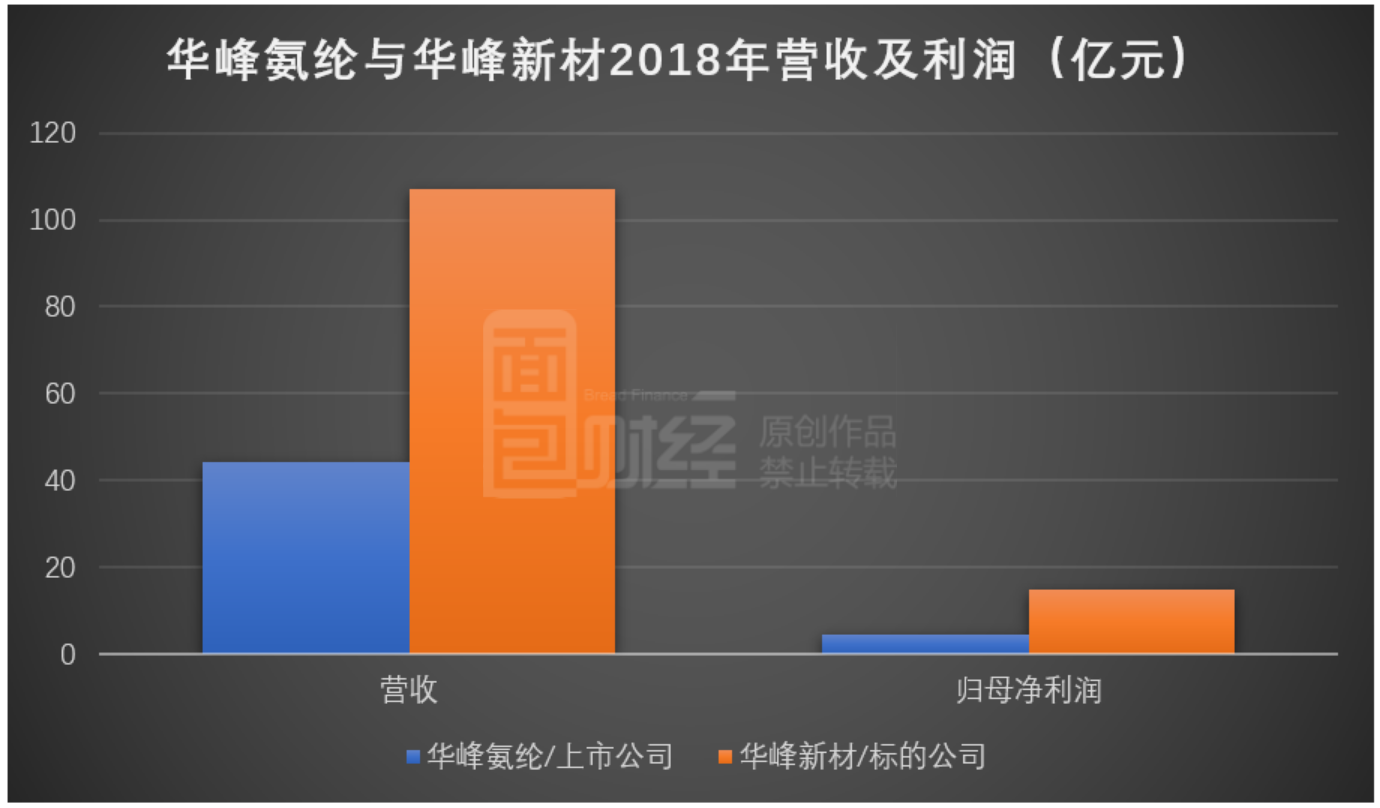

财务数据显示,华峰新材营收及利润均显著高于上市公司。2017年及2018年,上市公司营收分别为41.5亿元及44.36亿元,归母净利润分别为3.85亿元及4.45亿元。对应期间,标的公司营收分别为82.69亿元及107.19亿元,归母净利润分别为8.80亿元及14.92亿元。

根据公告,公司2019年度财务报表将华峰新材自2019年初起纳入合并范围,合并范围扩大大幅提升上市公司利润水平。

上市公司预计2019年归母净利润范围在15亿元至18亿元,较上年同期(不考虑同一控制下企业合并追溯重述影响)增长236.91%至304.29%。

不过,由于公司收购华峰新材于2019年年末完成,根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益(2008)》的规定,华峰新材于2019年初至年末产生的净利润属于非经常性损益。上市公司扣非后归母净利润上年同期(未考虑同一控制下企业合并追溯重述影响)相比,将减少610.15万元至5,610.15万元,同比减少1.42%至13.04%。

资产负债率大幅上升

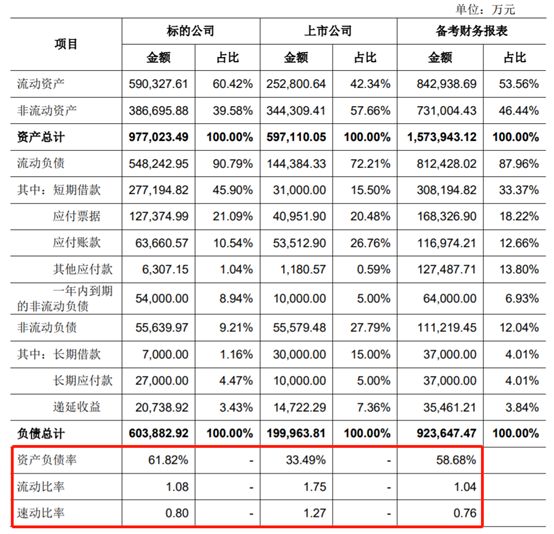

值得注意的是,标的公司负债水平要显著高于上市公司,交易完成后,上市公司资产负债率大幅上升。

根据备考财务报表,本次交易完成后,上市公司2019年4月末的负债总额从本次交易前的约20亿元提高至92.36亿元,增加额约72.36亿元,增长率为361.91%。

在负债结构变动中,上市公司流动负债增幅462.68%,主要系短期借款、应付票据、应付账款以及一年内到期的非流动负债;非流动资产增幅为100.11%,主要系长期应付款、递延收益。

资本结构及偿债能力上,公司资产负债率由33.49%上升至58.68%,流动比率由1.75下降至1.04,速动比率由1.27降低至0.76。

交易后上市公司备考数据与同行业公司资产负债率均值相比,高于同行业平均水平。

根据公告,备考财务报表未考虑发行股份募集配套资金的影响,通过配套融资可有效降低上市公司资产负债率水平,优化上市公司资本结构。

考虑配套融资影响,上市公司资产负债率或有下降,但与交易前的资产负债率相比还是有明显提升。(YYL)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。