暨启明医疗(2500.HK)2019年登陆港交所以来,又一家经导管瓣膜治疗器械提供商—沛嘉医疗向港交所递交了上市申请。

值得一提的是,启明医疗自2019年12月上市以来,股价表现颇为强势。截至2020年2月7日收盘,股价已累计上涨超过四成。这在一定程度上表明投资者对经导管瓣膜治疗这一领域的看好。

但与启明医疗不同的是,沛嘉医疗的相关产品还处于临床阶段,目前正在完成第一代T*R(经导管主动脉瓣置换)产品TaurusOne®的确认性临床试验,预计将于2020年四季度或者2021年一季度取得国家药监局批准并上市。

除了临床进度上落后于竞争对手,沛嘉医疗在资本实力、销售经验上也处于相对弱势。

创始人合计持有公司30.93%股权

根据聆讯资料集披露,张一博士、张叶萍太太以及叶红女士是公司的创办人兼执行董事。其中,张一博士与张叶萍为配偶、而张叶萍与叶红女士为胞姊妹。

截至实际可行日期,三位创办人直接或间接持有公司30.93%股权。

从融资情况来看,在最新过去的2019年10月及2019年12月,沛嘉医疗合计发行2,345,568股C-1系列优先股,总代价约45百万美元,投资方包括高瓴、先进制造产业投资基金以及Skycus China Fund, L.P.等机构。

对于此次上市所募集的资金,35%将用于开发及商业化核心产品TaurusOne®,另外30%用于开发及商业化TaurusElite、TaurusNXT以及支架取栓器。

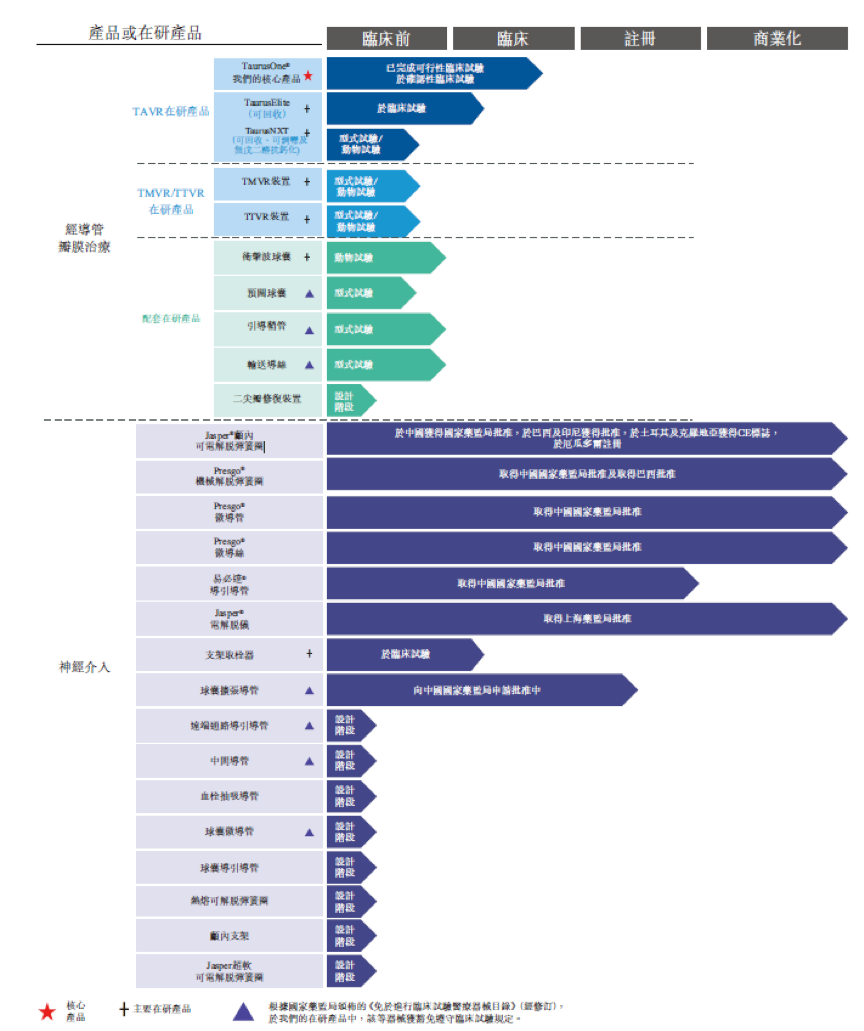

专注经导管瓣膜治疗以及神经介入领域

沛嘉医疗于2012年成立,专注于经导管瓣膜治疗医疗器械市场以及神经介入手术医疗器械市场。

截至最后实际可行日期,公司共有六款注册产品及20款处于临床各阶段的在研产品。在经导管瓣膜治疗领域,T*R产品进度最快,其中TaurusOne®已完成可行性临床试验。第二代(TaurusElite,可回收)及第三代(可回收、可调弯及无戊二醛抗钙化)产品则分别处于临床试验及型式试验/动物试验阶段。

T*R手术通过血管路径植入人工瓣膜以治疗主动脉瓣狭窄,适合无法进行手术的主动脉瓣狭窄患者以及具有较高外科手术风险而无法承受传统开胸手术的严重主动脉瓣狭窄患者,相对于传统开胸手术具有创伤较少以及术后恢复期较短的优势。

公开资料显示,全球T*R手术数量已由2014年56.7千宗增加至2018年127.8千宗,年复合增速达22.5%。同期,市场渗透率由1.7%上升至3.5%。2018年,全球T*R产品的市场规模为41亿美元。

中国2018年的主动脉狭窄人口为4.2百万人,其中合资格接受T*R手术的患者人数为742,100人。由于市场尚处于起步阶段,中国的T*R手术量在2018年为1千宗,市场渗透率0.1%。

在神经介入领域,公司的颅内可电解脱弹簧圈、机械解脱弹簧圈、微导管、微导丝以及导引导管均已获得中国药监局批准。同时,支架取栓器处于临床试验阶段。

需要指出的是,沛嘉医疗的神经介入业务主要来自于2019年3月以来对加奇公司的收购。目前,公司的收入几乎全部来自于神经介入手术医疗器械的销售。

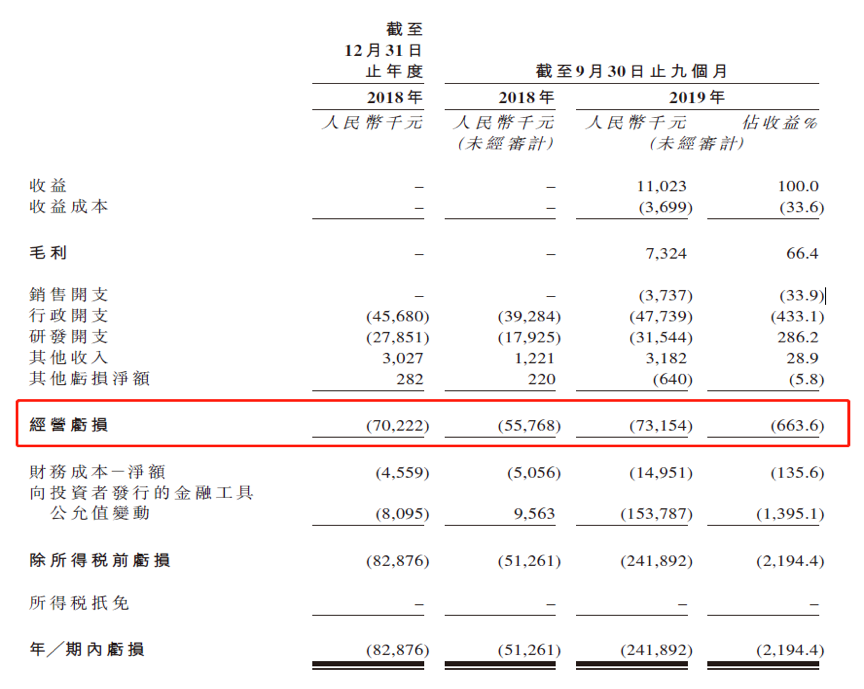

2019年前九个月产生经营亏损7315万元

沛嘉医疗在2018年没有收入产生。支出则主要为行政开支以及研发开支,金额分别是4,568万元、2,785.1万元。当年,公司共产生经营亏损7,022.2万元。

2019年前九个月,公司产生营收1102.3万元,但由于行政开支和研发开支分别达到了4,773.9万元以及3,154.4万元,由此产生经营亏损7,315.4万元。这一数值已经大于2018年全年产生的经营亏损。

截至2019年9月30日,沛嘉医疗账上共有现金及现金等价物约2.05亿元,可以支撑公司相对较长时间的开支。

竞争者众多,沛嘉医疗如何脱颖而出?

从风险角度来看,除了研发上的不确定性,竞争、销售风险可能也是沛嘉医疗面临的主要难题。

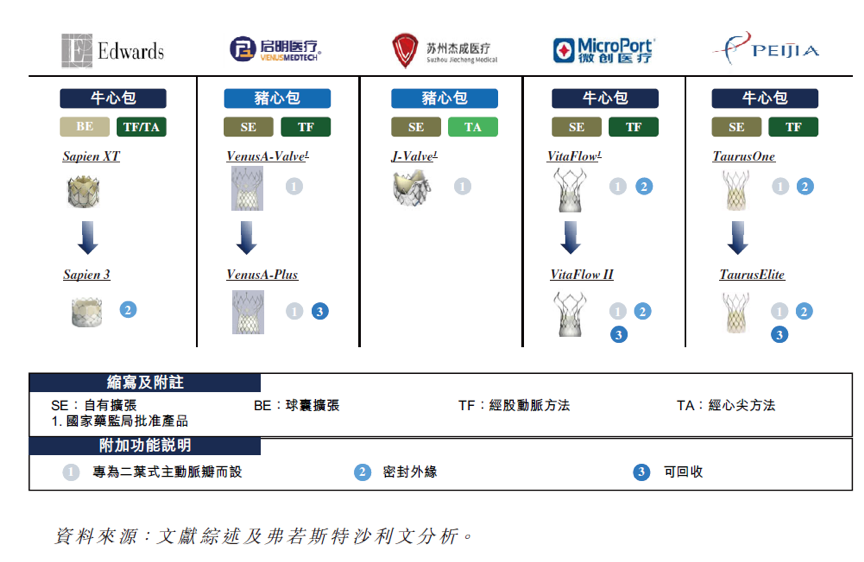

截至最后实际可行日期,中国共有一家国际公司以及四家国内公司有处于临床阶段或更高阶段的T*R产品或在研产品。其中,三家国内公司已经有产品获批上市,包括杰成医疗的J-Valve、启明医疗的VenusA-Valve以及微创医疗的VitaFlow。

在这些企业中,启明医疗的市场份额遥遥领先。根据启明医疗招股书的披露,按2018年T*R产品植入量计,公司在中国的市场份额达到79.3%。

微创医疗的T*R产品于2019年获批上市,虽然获批时间晚于启明医疗和杰成医疗,但前者在心血管器械领域的长期积累可能有助于其T*R产品的推广,预计未来也会是市场的一个重要参与方。

另一方面,国际巨头也在加紧布局中国市场,比如爱德华生命科学。

相对于这些国内外竞争对手,沛嘉医疗不管是在研发进度、资本实力还是销售能力方面均不占优势。

假设未来产品如期上市,如何抢占更多的市场份额,可能是沛嘉医疗需要重点思考的问题。(CJT)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。