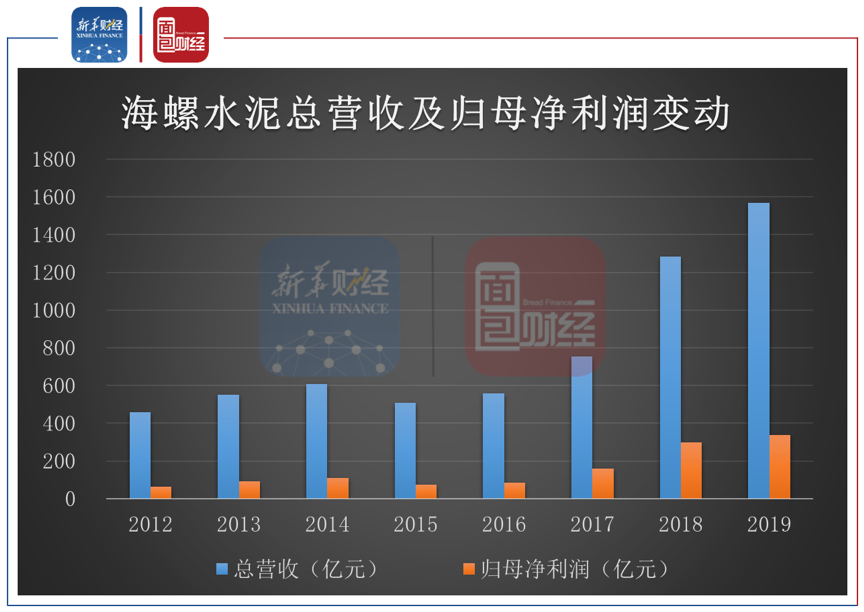

海螺水泥3月20日晚间披露的2019年年报显示,期内,公司实现营收1570.3亿元,同比增长22.30%;归母净利润335.93亿元,同比增长12.67%;经营活动产生的现金流量净额达407.38亿元,同比增长12.98%;拟每10股派现2元(含税),预计分红总额约105.99亿元。2019年,其营收、净利润、拟分红金额均创历史新高。

图1:2012-2019年海螺水泥总营收及归母净利润变动

作为行业龙头,海螺水泥2019年享受到了量价齐升的高景气红利。不过,低毛利率业务营收大幅增长以及水泥价格出现高位回调迹象,使得公司未来业绩面临较大的不确定性。

低毛利率业务拖累净利润增速

海螺水泥2019年营收增速22.30%,归母净利润增速12.67%,利润增速小于营收增速。经分析,这主要系公司低毛利率业务营收大幅增长所致。

图2:2019年海螺水泥分行业业务数据

财报显示,其主营业务按行业分为自产品销售业务和贸易业务。2019年,公司贸易业务收入383.49亿元,同比增长52.12%,营收占比约24.42%,较上年同期增加约4.79个百分点。新华财经和面包财经研究员发现,其贸易业务收入大幅提升,但该业务期内成本达382.86亿元,毛利率仅为0.16%,对公司利润影响较大。而自产品销售业务是公司利润的主要来源。

产品结构变化、成本上涨导致毛利率下行

根据财报,受益于全国范围内水泥行业较高的景气度,2019年海螺水泥自产品销量3.23亿吨,同比增长8.6%,同时产品价格高位运行且有所上涨。然而,产品的价量齐升并未抬高公司的毛利水平。海螺水泥在财报中表示,由于产品销售结构变化、外购熟料增加以及原材料采购价格上涨,其自产品销售毛利率较上年下降0.31个百分点。

图3:2010-2019年海螺水泥销售毛利率变动

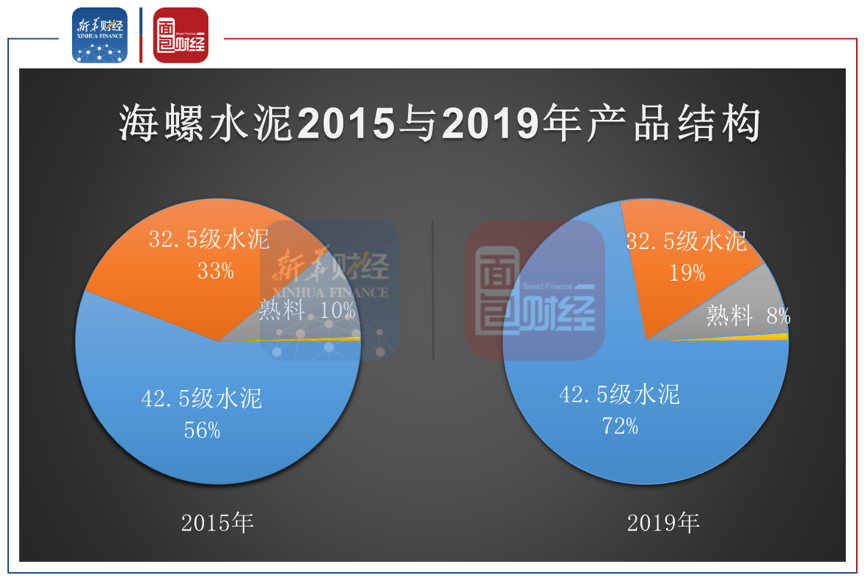

细查财报,2019年公司自产品销售中,熟料掺入比例更大的42.5级水泥销售占比提升约5.4个百分点,进而拉动了公司自产品综*本上涨。

图4:海螺水泥2015年与2019年产品结构对比

需要留意的是,出于对产品质量的要求,国务院办公厅在2016年5月印发的《关于促进建材工业稳增长调结构增效益的指导意见》中提出,逐步限制32.5级复合水泥的生产和使用。2019年10月,P.C32.5R复合硅酸盐水泥正式取消。在相关政策的推动下,未来公司高强度等级水泥的销售占比或进一步提升,毛利率也将继续承压。

水泥价格高位回调

水泥行业与基建、地产为基础的固定资产投资密切相关,具有较为明显的周期性。

2015年前后,水泥的市场价格曾因供需失衡低位运行。然而,在供给侧改革和环保限产影响下,大量中小水泥企业关停,行业产能受到制约。加之各区域龙头企业弃量保价、错峰生产的共识,水泥的市场价格在2016年初见底之后便一路上扬。

图5:近7年全国水泥价格指数变动

但是进入2020年,水泥的市场价格出现高位回落迹象。从水泥价格的历史走势上来看,春节前后受假期因素影响,季节性回调曾多次发生;但在高景气周期里,尤其是2016年之后,价格很快会反弹。

不过,2020年是否会重演前几年的价格快速反弹,有相当大的不确定性。

一方面,在疫情的影响下,地产、基建项目开工慢,市场需求受到显而易见的影响。国家统计局数据显示,2020年1-2月,全国固定资产投资(不含农户)33323亿元,同比下降24.5%;全国房地产开发投资10115亿元,同比下降16.3%。

另一方面,行业产能处于近年高位。数据显示,2019 年全国水泥产量约23.3亿吨,同比增长约6.45%,创近四年新高。

预收货款增速放缓

截至2019年末,海螺水泥账面的合同负债约34.94亿元,同比增长5.45%。公司的合同负债主要涉及公司从水泥及水泥制品客户的销售合同中收取的预收货款。其2019年末5.45%的预收货款增速较2018年末的54.52%显著放缓。

图6:2010-2019年海螺水泥预收货款金额及同比增速

在年报中,海螺水泥也对2020年可能面临的相关风险进行了提示。公司表示固定资产投资增速持续回落,地方政府偿债压力加大,重大工程项目资金到位不足,土地购置持续降温等风险因素,可能对水泥市场需求产生影响。

在交出历史上最亮丽的年报之后,海螺水泥2020年上半年乃至全年的业绩是否能继续增长,面临较大的不确定性。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。