浙商银行于3月29日发布2019年年报。

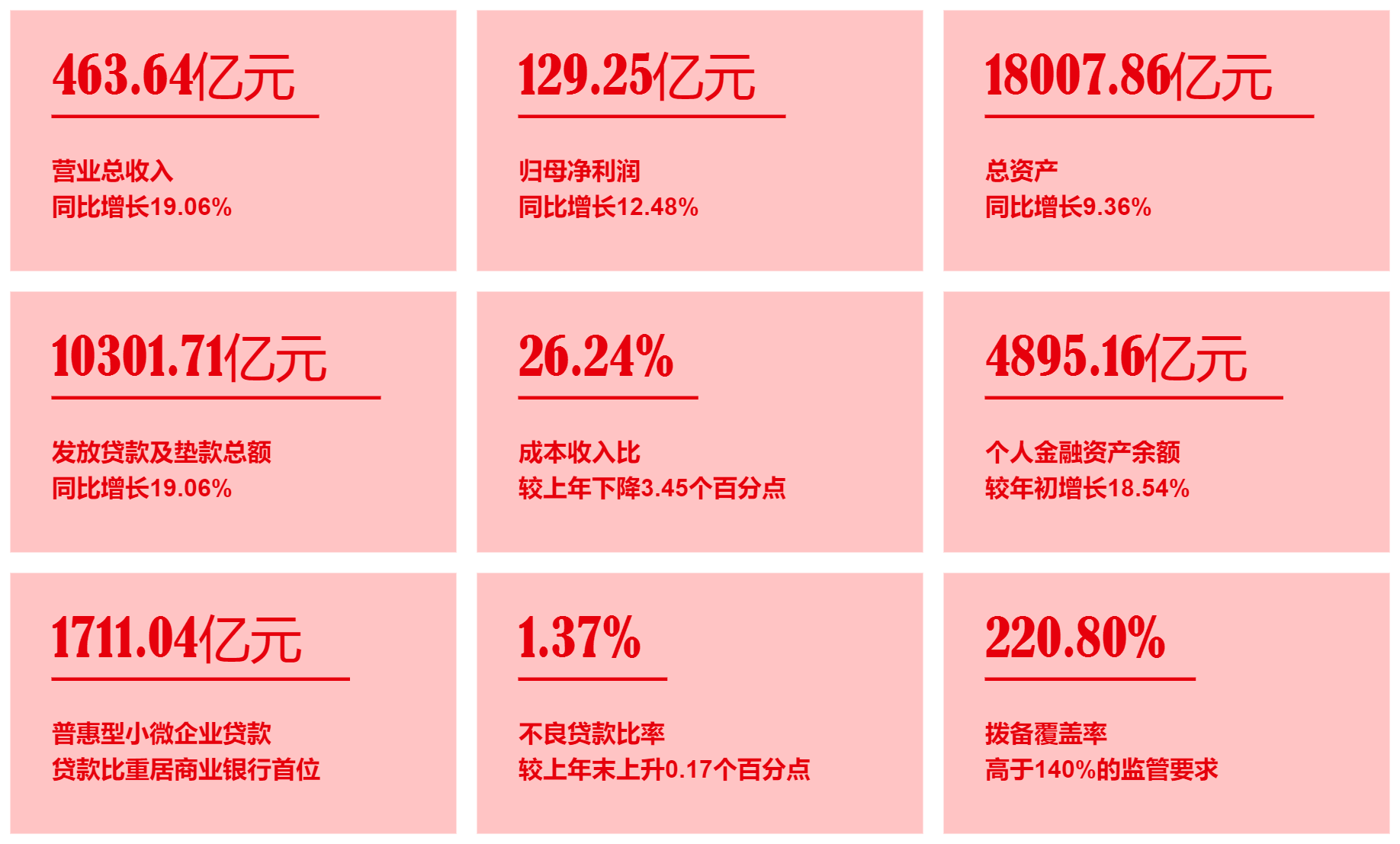

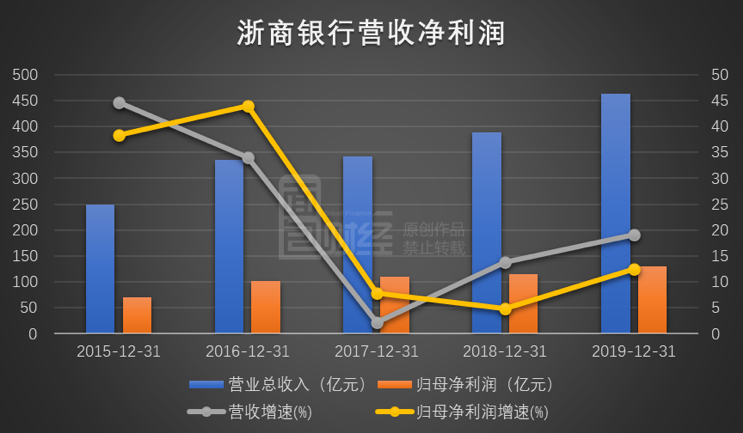

全年实现营业收入463.64亿元,归母净利润129.25亿元,分别增长19.06%和12.48%,营收及利润增速较上年均有较为明显的提升。

比利润增长更值得关注的是,年报核心数据显示出这家银行正在发生一系列深刻的结构性变化。

报表整体平稳,虽有不良贷款率上升的瑕疵,总体符合市场预期。这点从浙商银行年报发布后,股价走势在大盘阴跌的背景下波澜不惊也可以看出。另一些指标,则超出市场预期。成本收入比连续两年下降,在上市银行中已相对领先;个人零售资产余额增长显著;60天以上逾期已经全部计入不良;普惠型小微企业贷款占比居全国性商业银行首位。

该如何看待浙商银行的这份成绩单?商业银行财报指标林立,相互之间存在着错综复杂的关联关系,并不是简单的正面或者负面能够概括。

通过对财报数据的进一步拆解,可以发现,浙商银行正经历一场系统化的转型:从资产规模快速扩张到质量先行。不同指标的此消彼长,体现的是在新的监管和市场环境下的抉择、平衡与取舍。

资产结构优化,主动压降同业与金融投资规模

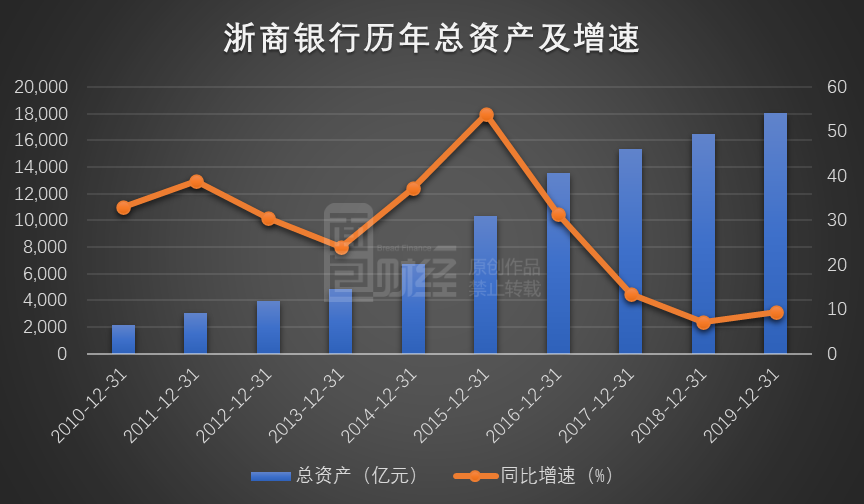

翻查浙商银行历史财务数据,2019年的总资产规模增速较历史峰值有明显的回落。

截至2019年末,浙商银行的总资产1.8万亿元,同比增长9.36%。增速较2018年略有提升,但与历史平均水平相比大幅回落。值得关注的是资产和负债结构的变化。

从资产端观察。截至2019年末,发放贷款及垫款净额9989.33亿元,同比增长19.34%;在总资产中占比为55.47%,较上年末上升4.64个百分点;金融投资降幅明显,在总资产中的占比下降5.54个百分点。

从负债端观察。年末存款余额1.14万亿元,同比增长17.33%,在总负债中的占比由2018年的63.12%上升至68.37%;同业负债继续压降,占比由18.13%降至15.95%。

对商业银行而言,存款是立身之本,贷款是利润之源。存贷款总额均显著增加,同业业务规模适度压降,此消彼长之间,不仅改善了资产结构,在很大程度上也提高了营收和利润增长的可持续性。

随着同业与金融投资业务扩张,2015年和2016年,浙商银行的利润增速曾高达38.37%和44%,在股份制银行中位列前茅。

但是,到了2017年,在内外部多种因素共同影响下,业绩增速急刹车,净利润仅增长7.85%,略低于同类银行的平均水平。在很长时间内,业绩增速大起大落是市场对于浙商银行一个比较大的担忧。

2019年,情况发生了显著的变化。财报显示,全年实现营业收463.64亿元,同比增长19.06%;归母净利润129.25亿元,同比增长12.48%。增速虽然远低于2015年和2016年的水平,但明显快于资产规模扩张速度,且与同类上市银行变动趋势大致相同。

收入与利润结构优化。2019年,浙商银行生息资产平均余额较上年增长7.15%,净利差和净利息收益率较上年分别上升0.32个百分点和0.41个百分点。利息净收入338.74亿元,较上年增加74.89亿元,增长28.38%,在总营收中占比达73.06%。这显示出,浙商银行收入稳定性和业绩可持续性较此前有较为明显的改善。

成本收入比:从低于平均分到优等生

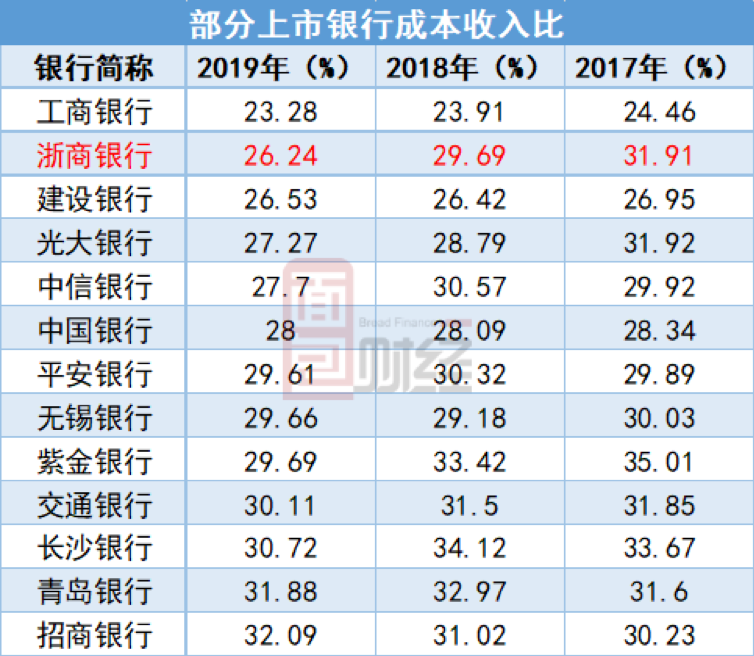

成本收入比的变化,体现出经营思路的转变和经营效益改善。

2019年,浙商银行的成本收入比为26.24%,较上年降低3.45个百分点,已经连续两年下降。在已经发布2019年年报的上市银行中,仅略高于工商银行,明显优于其他上市银行。

成本收入比较高,曾经是浙商银行和部分股份制行及城商行一个较为显著的特征。2018年之前,由于业务结构以及管理费用增长较快等因素,浙商银行的成本收入比曾长期高于上市银行的平均水平。工商银行由于拥有遍及全国的营业网点、资金成本低廉、费用管控严格、创收来源多样,成本收入比长期在商业银行中处于领先位置。

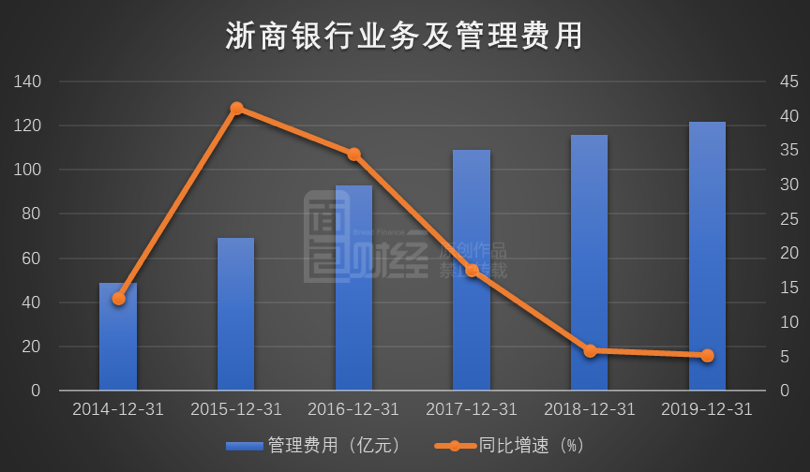

财报显示,2019年浙商银行的业务及管理费为121.68 亿元,较上年增加6.04亿元。虽然绝对额有所增长,但增速已经连续四年下降,由2015年的41.10%下降至2019年的5.23%。2019年,费用增速明显小于营收增速,促成公司成本收入比进一步降低。

尽管还有多家上市银行尚未公布2019年年报,但参照业绩预告及三季报数据,浙商银行成本收入比在全部上市银行中处于较低水平已经没有悬念。

取舍:60天以上逾期入不良与拨备覆盖率下降

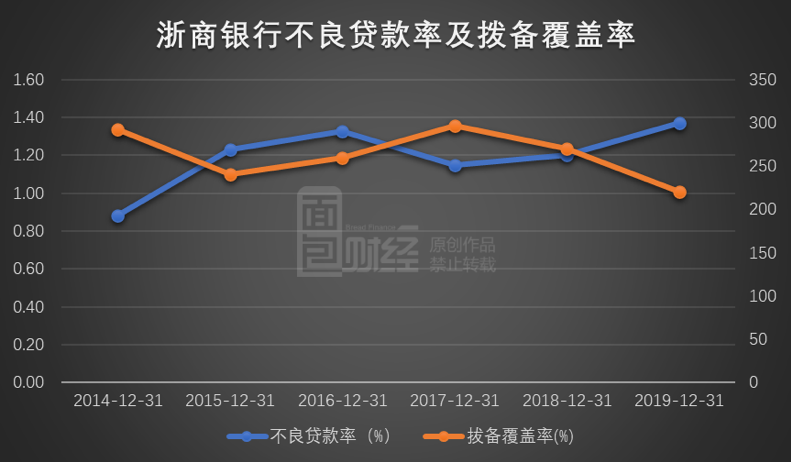

值得注意的一组数据是,浙商银行整体不良率略有上升,而拨备覆盖率显著下降。

截至2019年末,浙商银行不良贷款率为1.37%,较上年末增加0.17个百分点;拨备覆盖率为220.80%,较上年末下降49.57个百分点。

翻查财报,部分的原因可能是浙商银行采取了更为严格的不良贷款认定标准。财报信息显示,除了按照监管要求,将逾期90天以上贷款纳入不良以外,浙商银行还及时、审慎将逾期60天以上贷款也纳入不良。

采取更为审慎的不良贷款认定标准,意味着银行必须忍受不良贷款余额短期上升的压力,以风险提前暴露,换取未来更高的资产质量。

以制造业为例。2019年,受国内外整体经济形势影响,传统制造业景气度下行,给大多数商业银行的贷款质量都带来的一定挑战。作为总部位于制造业大省——浙江的股份制银行,浙商银行也不例外。

财报显示,浙商银行不良贷款主要集中在制造业。截至2019年末,制造业不良贷款为62.03亿元,较上年末增加48.1%,其不良率为5.41%,较上年末增加1.72个百分点。制造业不良贷款“双升”,也是公司整体不良率有所上升的关键原因之一。

拨备覆盖率下降则可能是根据新的监管精神,主动选择的结果。

最近两年,对于部分商业银行而言,主要的问题不是拨备覆盖率过低,而是过高的拨备覆盖率导致利润被人为调节。这一问题已经引起监管部门高度关注。

2019年9月26日,财政部发布《金融企业财务规则(征求意见稿)》。财政部在相关说明中表示,为真实反映金融企业经营成果,防止金融企业利用准备金调节利润,对于大幅超提准备金予以规范。以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍(即300%)以上,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。

银保监会此前发布的《关于调整商业银行贷款损失准备监管要求的通知》显示,拨备覆盖率监管要求由150%调整至120-150%,贷款拨备率监管要求由2.5%调整为1.5-2.5%,并对各股份制银行实行差异化动态调整的拨备监管政策。

目前监管机构对于浙商银行拨备覆盖率的监管要求为140%以上。2018年底,浙商银行拨备覆盖率超过270%,已经较为接近政策允许的上限。在满足监管要求的前提下,适度降低拨备覆盖率,不仅可以释放利润,还可以提高财务数据的真实性。

总体而言,浙商银行2019年正在经历巨大的结构调整,从2018年之前的规模高速扩张向质量优先转变。

作为一个天然自带杠杆属性,时刻受到强力监管,注定要经营与管理风险的行业,商业银行转型,从来都不会风*淡。

牵一发而动全身,需要有勇、有谋、有机遇。

转型,是技术,也一种艺术。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。