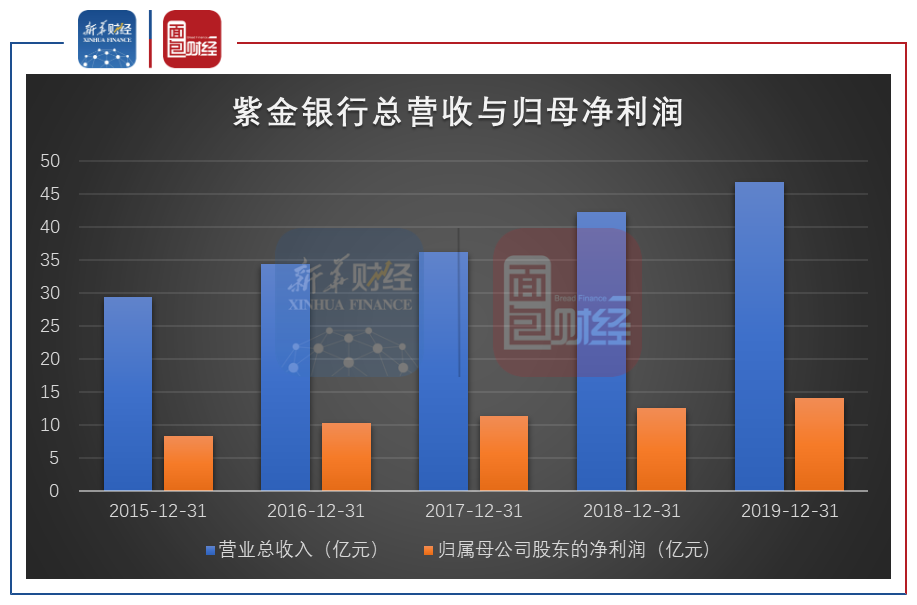

紫金银行是沪深两市首家发布2019年年报的上市农商行。财报显示,2019年,紫金银行实现总营收46.75亿元,同比增长10.54%;归母净利润14.17亿元,同比增长13.03%。

新华财经记者和面包财经研究员的研究显示,投资收益的快速增长是其营收、利润均实现双位数增长的主要原因。2019年,该行整体贷款不良率保持稳定,但企业贷款不良余额和不良率已经连续两年上升。

投资收益增逾8倍 推动总营收双位数增长

2019年,紫金银行实现的营收和净利润均创历史新高。

图1:2015-2019年紫金银行总营收与归母净利润

从营收构成来看,利息净收入是紫金银行最主要的收入来源。2019年,该行利息净收入为39.93亿元,同比增长6.13%。

不过,推动其营收双位数增长的主要原因是投资收益的大幅增加。2019年该行实现投资收益3.89亿元,同比增长849.25%。

进一步分析,其投资性金融资产投资收益扭亏为盈是投资收益增长的关键性因素。2019年,紫金银行投资性金融资产投资录得收益2.99亿元。

贷款总额首次突破1000亿元 贴现业务翻倍增长

财报显示,截至2019年末,紫金银行的总资产达2013.19亿元,较上年末增加4.22%。贷款总额1019.56亿元,较年初增长17%。

作为一家区域性农商行,紫金银行贷款客户主要集中于江苏省南京市,截至2019年末,该行发放的位于南京市的客户贷款占当期发放的贷款总额的比例为86.23%。

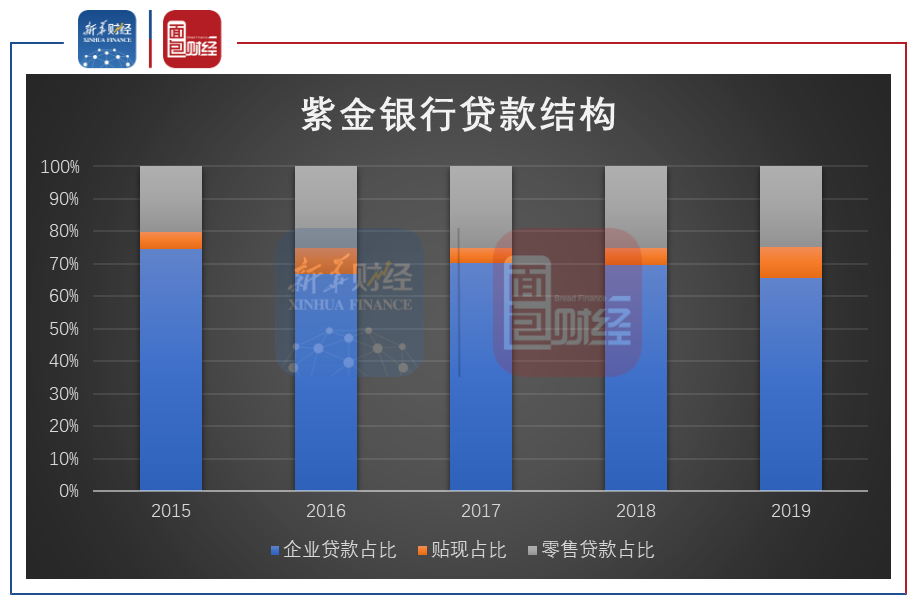

新华财经和面包财经的研究显示,其贷款增长主要是由于贴现业务增长较快所致。截至2019年末,该行贴现余额为98.02亿元,较上年同末增加51.76亿元,增幅为111.9%。其在总贷款中的占比由5.31%上升至9.61%。

图2:2015-2019年紫金银行贷款结构

紫金银行企业贷款和零售贷款金额也有所增长,但在贷款总额中的占比下降。截至2019年末,该行企业贷款占比由上年同期的69.69%降至65.54%,零售贷款占比由25%降至24.85%。

企业贷款不良“双升”

紫金银行在近期发布的《公开发行可转换公司债券申请文件反馈意见的回复》(以下简称“《回复》”)中对企业不良贷款相关情况进行了较为详细的说明。信息显示,2017-2019年年,紫金银行企业不良贷款余额和不良率均有较为明显的上升。

图3:2017-2019年紫金银行企业不良贷款及不良率

截至2019年末,该行企业不良贷款余额14.23亿元,同比增加16.85%;企业贷款不良率2.13%,同比增加0.09个百分点。其中小型企业不良贷款4.75亿元,不良率2.01%,微型企业不良贷款为1.68亿元,不良率2.27%。

数据显示,该行企业贷款以中小微企业客户为主,2019年末,涉农及小微企业贷款占比44.2%。

整体不良贷款率略高于行业均值

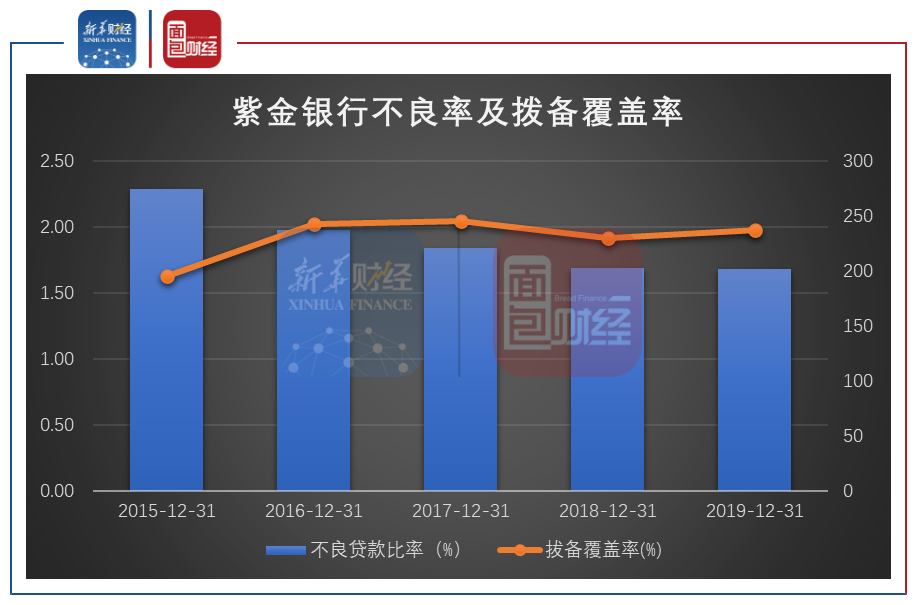

财报显示,截至2019年末,紫金银行不良贷款为17.18亿元,较上年同期增加16.55%,整体不良贷款率较2018年下降0.01个百分点至1.68%,贷款拨备覆盖率为236.95%,较上年提升7.37个百分点。

图4:2015-2019年紫金银行不良率及拨备覆盖率

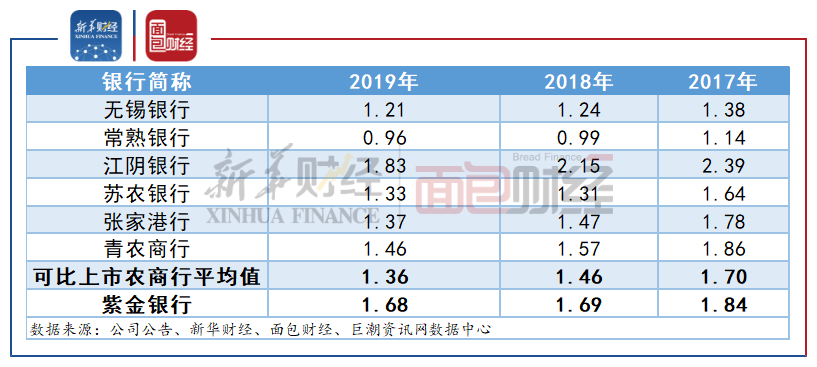

值得注意的是,2017-2019年紫金银行不良贷款率绝对值均略高于可比上市农商行的平均水平。不良率相对较高也是市场对于该行的普遍担忧。(截至《回复》出具日,可比上市银行均尚未公布2019年年度报告,不良贷款率取自各家公告的2019年业绩快报。)

图5:紫金银行企业不良贷款率绝对值与行业对比

2019年末,该行关注类贷款迁徙率从2018年的24.93%上升至32.76%,上升幅度较为明显。

对此,紫金银行在《回复》中称,2019年传统制造业企业业绩承压,秉承审慎分类和风险管理的原则,将未来存在一定损失可能的贷款调整至不良,这是造成2019年关注类贷款迁徙率上升的主要原因。

资本充足率回升

紫金银行的各项资本充足率均满足监管要求,并且有较为明显的上升。截至2019年末,该行资本充足率为14.78%,较上年末提升1.43个百分点,一级资本充足率及核心一级资本充足率均为11.07%,较上年增加1.37个百分点。

资本充足率的回升主要由于该行2019年成功上市后,将募集资金用于补充核心一级资本。紫金银行在年报中表示,可转债的顺利申报,永续债、二级债的有序推进,为该行开启了资本补充新途径。

同时,紫金银行制定了2020年目标:期末总资产不低于2113亿元,全年实现净利润不低于15.6亿元,各项核心监管指标继续保持达标。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。