工商银行日前披露2019年年报,该行2019年实现营业收入8551.64亿元,同比增长10.52%,实现归母净利润3122.24亿元,同比增长4.89%。

作为全球资产规模最大的商业银行,工行净利润突破3000亿关口并未出乎市场的预料。但新华财经与面包财经研究员发现,工行2019年末拨备覆盖率逼近200%,同比大幅上升。如果年末拨备覆盖率维持与上年同期相同的水平,工行全年净利润或突破3500亿元。

从结构上分析,工行非息收入在2019年快速增长,不但弥补了利差收窄带来的影响,还是营收增速重回双位数的关键因素。全年非息收入增长接近470亿元,结束了此前三年的增长停滞,金额增量创历史新高,在总收入中的占比逼近30%。

营收增速创五年新高 非息收入贡献主要增量

工行2019年营收与净利润增速创下最近五年新高,尤其是营业收入同比增长10.52%,是2014年之后首次回到双位数增长。

图1:近6年工行营收净利润及增速变化

非利息收入的快速增长是推动该行营收增长的主要原因。财报显示,2019年工行非利息收入2482.38亿元,同比增加469.67亿元,增幅为23.34%。在总营收的占比由2018年的26.01%提升至29.03%。

图2:近10年工商银行非利息收入及占比变化

工行的非息收入主要分为手续费及佣金净收入和其他非利息收入。

从2016年到2018年,工行非息收入曾经历了连续三年的“滞涨”,在总收入的占比也连续下滑。2019年,手续费及佣金净收入、其他非利息收入“双增长”,推动工行的非息收入及占比明显回升。

财报显示,工商银行2019年手续费及佣金净收入1556亿元,较上年增加102.99亿元,增幅为7.1%。其他非利息收益926.38亿元,较上年增加366.68亿元,增幅为65.5%。其中,公允价值变动净收益由亏转盈,子公司工银安盛保费收入增加以及汇兑净损失下降,是促使2019年工行其他非利息收益以及非利息收入上升的主要原因。

生息资产规模扩张 对冲利差息差收窄

利息净收入依然在工行收入中占据着重要位置,2019年工行的利差和息差较上年有一定收窄,但由于生息资产规模扩张,利息净收入仍然维持上涨。

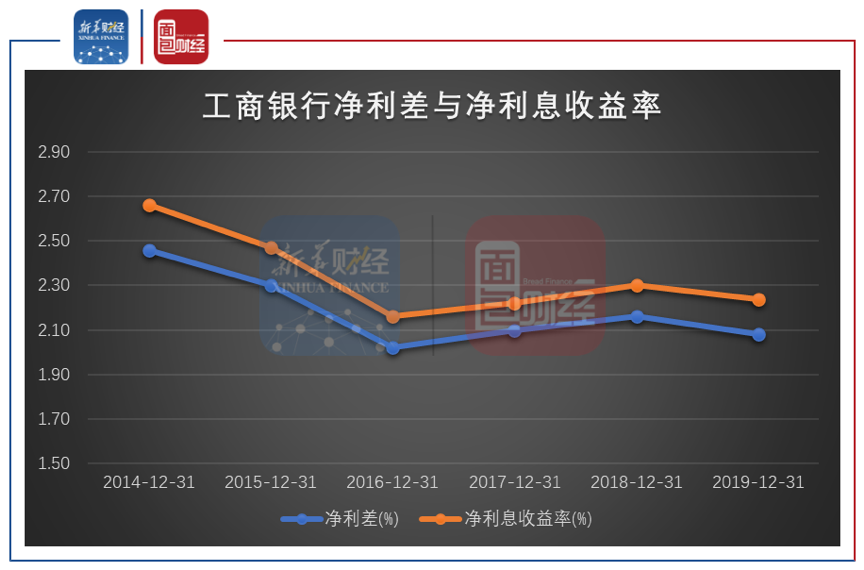

财报显示,2019年工行净利息差和净利息收益率分别为2.08%和2.24%,分别较上年下降8个基点和6个基点。

图3:近6年工行净利差与净利息收益率

利息支出增多,付息率上升,是息差收窄的主要原因。财报显示,工行的客户存款规模持续上升。截至2019年末,该行的存款余额为20.85万亿元,同比增加1.53万亿元,增幅为7.92%。与此同时,该行整体存款付息率较2018年上升14个基点至1.59%。

其中,受全球经济环境下滑影响,工行境外业务成本抬升较快,存款付息率较2018年增加32个基点至2.30%。

但是,由于生息资产的总规模增长,工行的利息净收入仍然维持一定增速。

图4:近6年工行利息净收入及增速

2019年工行的生息资产规模达27.05万亿元,同比增长了8.76%,平均收益率由2018年的3.81%增长至3.84%。

2019年工行利息净收入为6069.26亿元,同比增加344.08亿元,增幅为6.01 %,在总营收中占比为70.97%。

总资产超过30万亿元 个人贷款占比提升

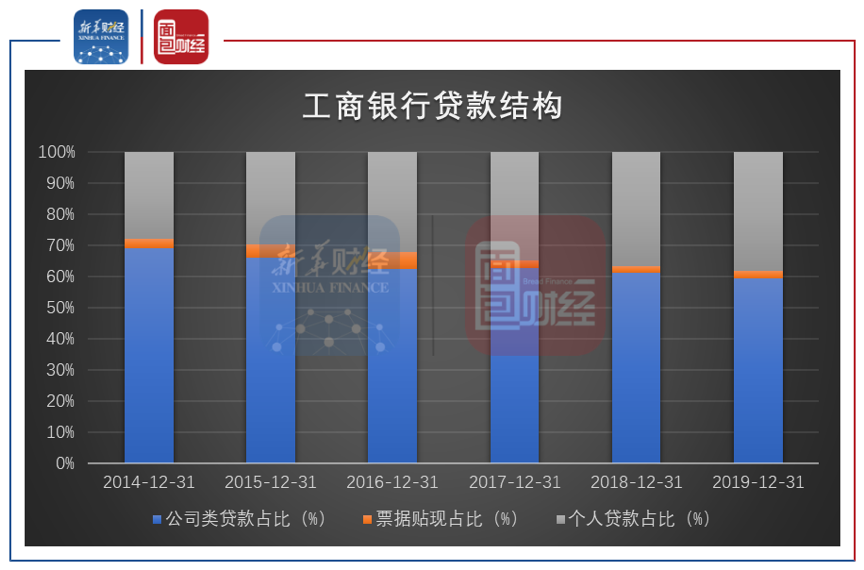

截至2019年末,工行总资产超过30万亿元,较上年末增加2.41万亿元,增长8.7%,增长主要来自于总贷款的增长。该行各项贷款合计16.76万亿元,较上年末增加1.34万亿元,增幅为8.7%。其中个人贷款增长较快,占比逐年上升。

图5:近6年工商银行贷款结构

数据显示,截至2019年末,工行个人贷款合计达6.38万亿元,较上年末增加7470.50亿元,增幅为13.3%。其在总贷款中的占比由2018年的36.6%提升至38.1%。

个人贷款中占比较大的个人住房贷款较上年增加5763.18亿元,增幅为12.6%。另外由于个人e抵快贷、经营快贷等普惠领域线上贷款产品的快速增长,个人经营性贷款同比增加1299.13亿元,增幅达60.1%。

目前,零售业务已成为商业银行新的增长点。2019年工商银行启动了“第一个人金融银行”战略。个人客户达到6.5亿户,净增4329万户,同比增幅7.1%。此外,2019年工行个人客户存款同比增长11%,余额突破了10万亿元。

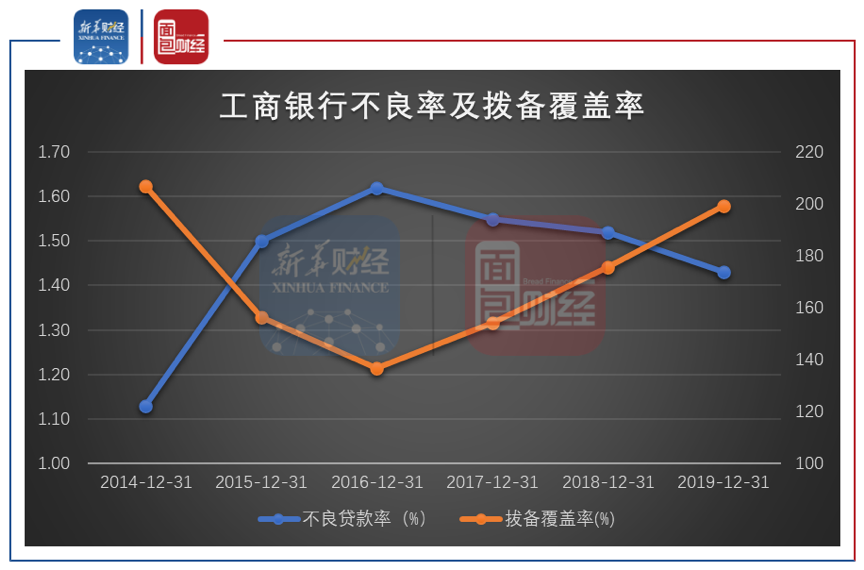

拨备覆盖率逼近200% 利润释放留余力

截至2019年末,工行不良贷款2401.87亿元,较上年增加51.03亿元,增幅2.17%。虽然不良贷款有所增加,但由于不良处置力度加大,不良率连降三年。

资产证券化是工行处置不良资产的重要工具。2019年,工行共发起18期信贷资产证券化项目,发行规模合计达1406.80亿元。其中,10期个人住房抵押贷款证券化项目发行规模合计1312.39亿元,4期个贷不良贷款资产证券化项目发行规模合计41.57亿元,3期信用卡不良资产证券化项目发行规模合计17.47亿元,以及1期并购贷款资产证券化项目发行规模35.37亿元。

截至2019年末,工行不良率为1.43%,较上年末下降0.09个百分点。

图6:近6年工行不良率及拨备覆盖率

除此之外,贷款减值准备计提的增多,使得拨备覆盖率较上年出现明显增长。

数据显示,截至2019年末,工行贷款减值准备余额为4787.30亿元,较上年增加655.53亿元,增幅为15.87%。该行拨备覆盖率为199.32%,较上年末提高23.56个百分点,明显高于监管要求。

较高的拨备覆盖率显示出工商银行2019年的利润释放偏于谨慎,如果工行的拨备率与上年持平,将可以释放超过400亿元净利润,全年净利润可能会突破3500亿元。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。