广汽集团日前发布了2019年年度报告。报告期内集团营收约597.04亿元,归母净利润约66.18亿元,同比分别下滑17.51%和39.3%。年报中,广汽表示业绩下滑主要受国内汽车行业产销持续负增长,以及国内政策变化的影响。

进一步分析,报告期内集团日系合资品牌销量增长,并成为集团利润的主要来源。自主板块销量下滑拖累业绩。

广汽集团的财报一定程度上反映着自主品牌的现状。

自主板块:乘用车销量下滑拖累集团业绩

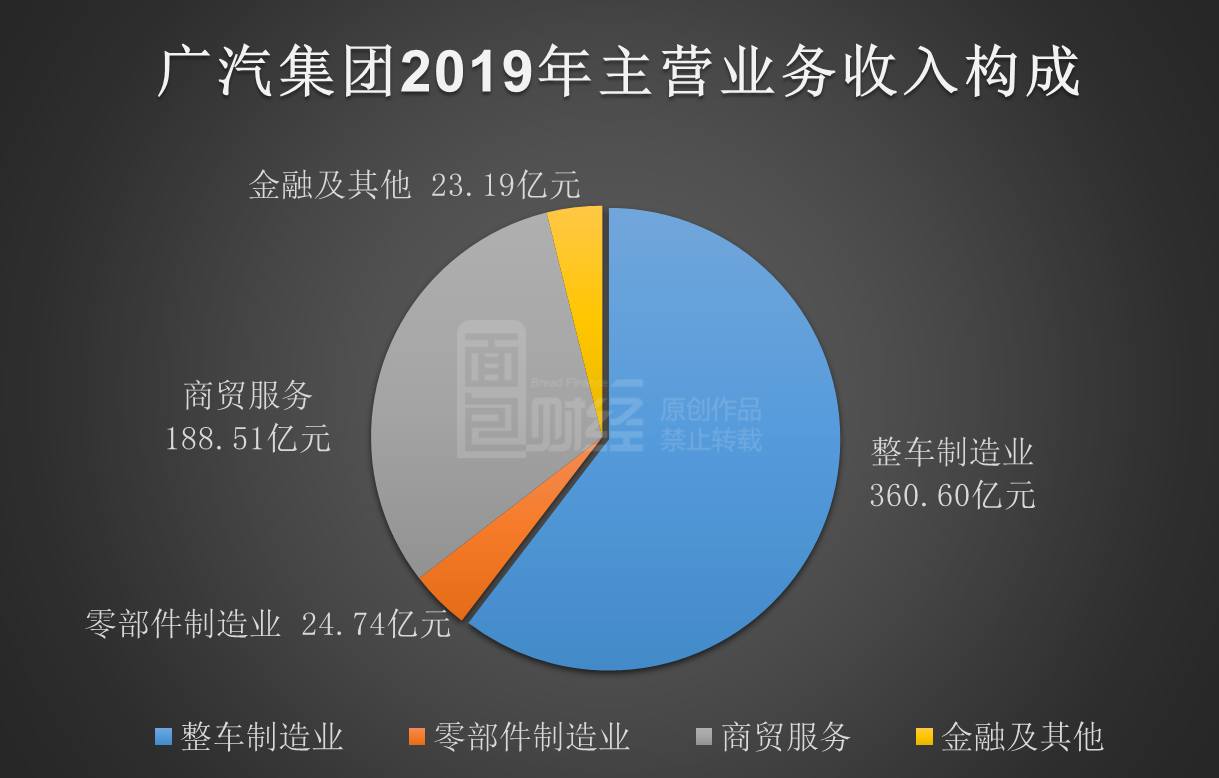

广汽集团主营业务可分为整车制造、零部件制造、商贸服务、以及金融及其他四大板块。

图1:广汽集团2019年营收构成

2019年,广汽的整车制造收入约360.6亿元,同比下滑28.44%。

查阅财报,广汽的汽车整车主要通过子公司广汽乘用车和合营公司广汽本田、广汽丰田、广汽菲克及广汽三菱生产。由于合营公司不在集团并表范围之内,因此集团整车制造收入主要由广汽乘用车贡献。

2019年,广汽汽车产销量分别约202.38万辆和206.22万辆,同比分别下滑约7.76%和3.99%。其中,广汽乘用车(含新能源)销量约38.46万辆,同比下滑约28.14%。受销量下滑的影响,广汽乘用车(含新能源)2019年的营收约407.22万元,同比下降约26.89%。

另一方面,产销量下降亦导致集团成本规模效应减少。受收入和成本端的双重挤压,2019年广汽的整车制造毛利率约3.04%,较上年减少约13.29个百分点,进而拉低了集团的综合毛利率。

2019年,广汽集团综合毛利率约6.9%,较2018年减少约11.66个百分点。

合资品牌:贡献集团主要利润

虽然广汽2019年汽车销量同比下滑,但降幅小于行业约4.24个百分点,跑赢了市场,这主要得益于日系合资品牌的销量上涨。

2019年,广汽本田销量约77.09万辆,广汽丰田销量68.2万辆,同比分别增长3.98%和17.59%。受益于销量增长,广汽本田全年营收约1057.11亿元,广汽丰田全年营收约980.54万元,同比分别增长约8.03%和17.12%,营收双双创历史新高。

合资品牌的营收不计入合并报表,但其利润却会通过投资收益体现在广汽的财报上。

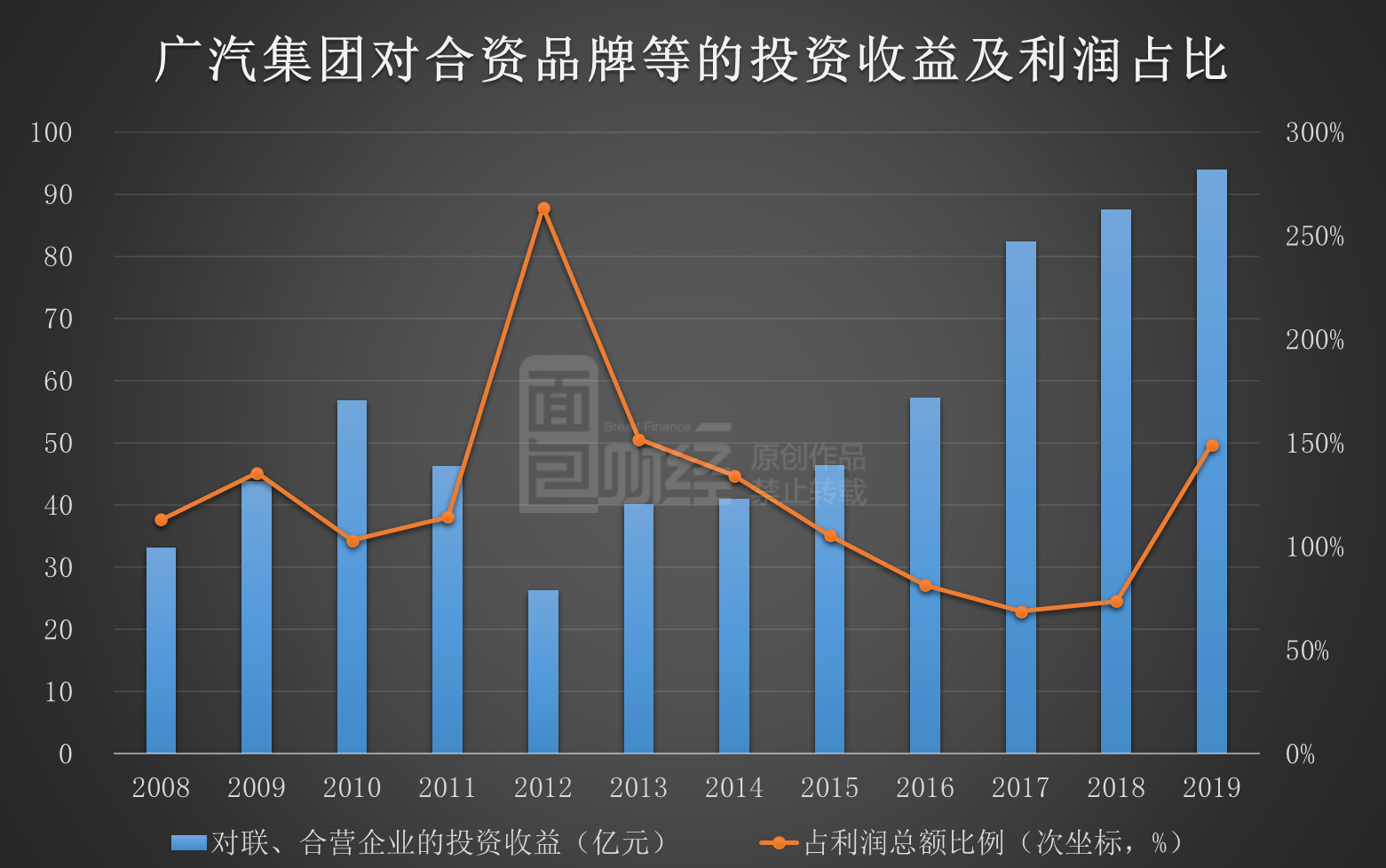

2019年,广汽取得的投资收益约96.26亿元,同比增长约6.92%。其中,对联营及合营企业的投资收益约93.99亿元,同比增长7.38%。财报中,广汽表示投资收益增长主要系日系合资企业盈利增加所致。

整体来看,对合资品牌的投资收益约占广汽2019年利润总额的149.33%。换句话说,如果没有合资品牌的支撑,集团全年恐录得亏损。

图2:2008-2019年广汽集团合资品牌投资收益及利润占比

结合历史数据来看,对合资品牌的投资收益在广汽利润总额中的占比在经历了一段时期的下降后,于2018年开始回升,到了2019年重新超过100%,回到大约2013至2014年的水平。

自主能否撑起广汽的未来?

合资品牌对广汽利润的影响,一定程度上反映着广汽自主的发展情况。

2012年以来,合资品牌在广汽利润总额中的占比由263.5%持续下降至2017年的68.81%,2018年虽有所回升但幅度较小,总体仍维持在100%以下。对应这一阶段,广汽的自主板块正迅速发展。自2012年至2018年,广汽乘用车(含新能源)的销量由5.87万辆逐年增长至53.52万辆,市场占有率也由0.38%逐年上升至2.26%。

进入2019年,当合资品牌的利润占比再度突破100%时,广汽的自主板块面对车市寒冬,不仅销量下滑,市占率也降至约1.79%。

目前,广汽的自主板块产能利用率较合资明显不足。财报显示2019年广汽乘用车(含新能源)的产能利用率约55.92%,较上年腰斩,同期广汽本田和广汽丰田则实现超产。

图3:广汽集团2018-2019年主要工厂产能利用率

事实上,不止广汽乘用车产能利用率不足,根据乘联会披露的数据,国内乘用车产能过剩的问题日趋严重。由于销量持续减少而产能继续增加,国内乘用车产能利用率已由2017年的66.55%降低至2019年的53.74%。截止2019年末,乘用车现有总产能为3990.5万辆,另外还有906万辆在建产能将在今后1至2年内陆续建成投产。

细分来看,产能利用率不足的多是自主品牌。2019年,自主品牌无一产能利用率过百,反观合资则有广汽丰田等8个品牌超过100%。

2020年,自主品牌仍面临严峻的市场考验。

从广汽乘用车到自主乘用车

某种程度上,广汽乘用车是自主品牌的一个缩影。

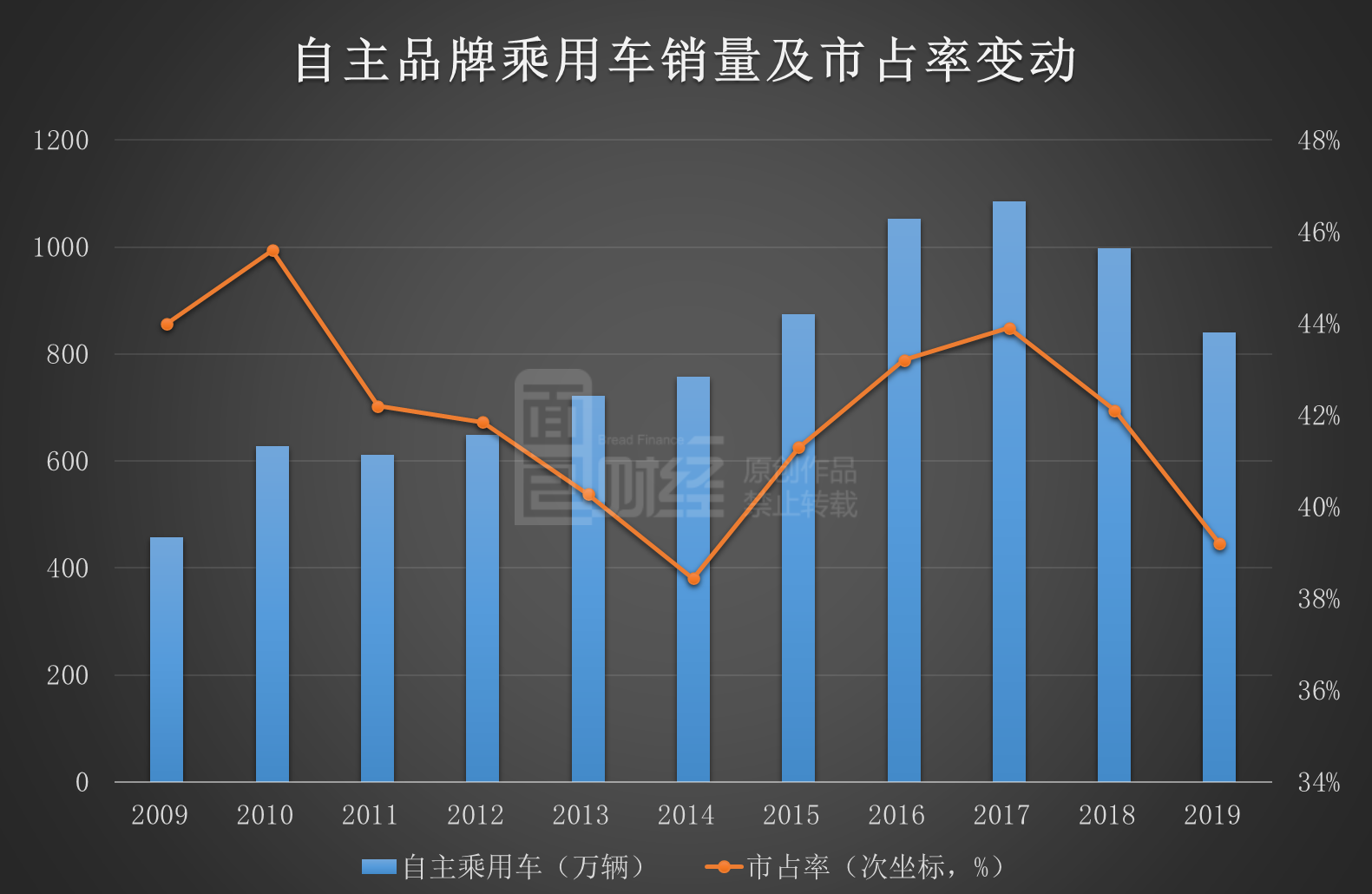

图4:2009-2019年自主乘用车销量及市占率变动

根据中国汽车工业协会的数据,2019年自主品牌乘用车销量840.7万辆,市占率降至39.2%,相当于2014年的水平。相较合资,自主品牌在这场寒冬中受到了更为明显的冲击。

查阅资料,我国的自主品牌起步于入世前期,发展至今并非首次遇到行业下行。

2008年,受经济下行的影响,国内车市出现下滑。然而,在购置税减半以及汽车下乡等政策刺激下,自主品牌迅速发展,市占率一度在2010年达到45.6%。2011年起,随着刺激政策的退市以及合资品牌价格下沉,自主市占率走低。直至2015年,凭借SUV的红利,自主逐渐重拾市场份额。

整体来看,自主品牌过去的成长更多依靠政策扶持,多数自主品牌至今仍缺乏除价格优势以外的核心竞争力。然而,随着国内车市从增量市场转变为存量市场,行业竞争也将逐渐转向产品质量提升上。这对自主品牌的技术和研发提出了更高的要求。(GCH)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。