世纪华通15日晚间公告,拟发行数十亿元可转债重金加码IDC。随后,公司股价连续三个交易日逆势走低,累计下跌5.68%。在新基建背景下,数据港、奥飞数据、杭钢股份等IDC概念股在年内均有翻倍上涨,投资者为何对世纪华通此番操作不买账?

拟发57亿元可转债 40亿元重金加码IDC

世纪华通15日晚披露《公开发行A股可转换公司债券预案》,拟公开发行可转债募集资金不超过57亿元,发行可转债的期限为自发行之日起六年,转股期限自发行结束之日起满六个月后的第一个交易日起至可转换公司债券到期日止。

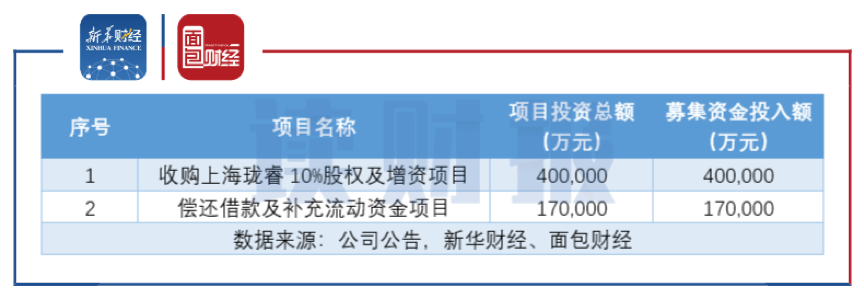

募集资金中40亿元拟用于收购上海珑睿10%股权及增资项目,另外17亿元用于偿还借款及补充流动资金项目。

图1:世纪华通发行可转债募集资金拟投资项目

收购上海珑睿10%股权及增资项目实施完毕后,公司预计将持有上海珑睿55.92%的股权,上海珑睿将成为公司的控股子公司。

根据可行性分析报告,上海珑睿为腾讯长三角人工智能超算中心项目的参与方。腾讯将在上海市松江区落地长三角人工智能超算中心枢纽与华东地区的核心机房,作为腾讯长三角乃至全国的人工智能计算中心。

2020年5月,上海珑睿取得上海市松江区发展与改革委员会关于“长三角智能信息基础设施综合体”项目的《上海市企业投资项目备案证明》。

标的预估值90亿元 世纪华通或再增商誉

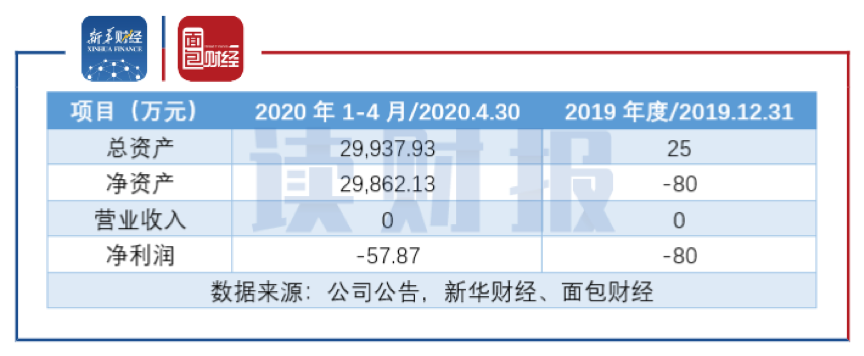

公告数据显示,截至2020年4月底,上海珑睿总资产2.99亿元,净资产2.986亿元。2020年前4个月,公司未产生营收,净利润为亏损57.87万元。

图2:上海珑睿的主要财务数据

在世纪华通股权受让及增资中,对上海珑睿全部股东权益增资前的预估值为90亿元。90亿元的估值对应不到3亿元的净资产,增值近30倍。

若世纪华通股权受让及增资为一揽子交易,标的公司以非同一控制下企业合并纳入上市公司合并范围,投资成本与取得的购买方可辨认净资产公允价值份额间的差额或会在上市公司账面新增大额商誉。

值得注意的是,近年来外延并购较为频繁,世纪华通账面商誉金额已经超过百亿元。截至2020年3月末,世纪华通账面商誉达154.16亿元,在总资产中的占比约42.18%。

IDC 行业属于重资产服务业,在建工程从转入固定资产到实现收入具有一定的时间差,过程中固定资产的折旧侵蚀企业利润,建设初期或将对短期业绩带来压力,而并表存在商誉的子公司业绩还将影响商誉减值测试。

国内IDC建设提速 市场竞争激烈

市场较为一致的观点是,新基建政策下,基础设施投入持续加大,国内IDC建设有望提速。

根据科智咨询预测,2019年我国IDC行业市场规模达到1561亿元,同比增长27%;预计到2022年,国内IDC市场规模将新一步提升至3482亿元,2020年至2022年行业复合增速达到30.7%。

与此同时,行业竞争也异常激烈。

以上海珑睿所在的上海市场为例。上海市经信委官网2020年6月5日发布的《上海市经济信息化委关于支持新建互联网数据中心项目用能指标的通知》(以下简称《通知》)显示,“在可支持的用能范围内,根据分数综合排名结果,明确支持用能的新建互联网数据中心项目”有12个。

按照《通知》,上海支持建设的数据中心项目总规模约3.6万机架,相关企业包括上海珑睿、中国联通、光环新网、数据港、优刻得等12家公司,各企业支持机架数均为3000个。相关项目单位需尽快办理项目报审等手续,严格按照《上海市互联网数据中心建设导则(2019版)》要求推进建设,确保在2021年6月底前投产运行。

图3:上海支持用能的新建互联网数据中心项目

近期,还有多家上市公司宣布计划在数据中心领域加大投资力度。仅2020年6月上旬,就有佳华科技、达实智能及中装建设三家上市公司发布公告拟建设数据中心。

随着市场竞争加剧,上海珑睿作为新参与者是否具有竞争优势?上海珑睿预估值增值率较高,是否为世纪华通新增商誉负担?数据中心建设初期固定资产折旧侵蚀利润,短期业绩压力是否影响上市公司盈利能力?这些或是投资者担忧的问题。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。