2020年7月12日盘后,立思辰发布公告《关于向特定对象发行股票预案(修订稿)》,计划募资不超过13.08亿元,用于大语文多样化教学、大语文教学内容升级等项目。第二天,立思辰公告拟变更公司证券简称,由“立思辰”转变为“豆神教育”。

从募投项目方向到证券简称变更,可以看到立思辰加码教育业务的决心。但另一方面,受前期频繁收购拖累,公司也面临着商誉减值等潜在风险。

拟定增募资约13亿,定价较公告日股价折价超三成

根据公告,立思辰本次计划发行不超过8395.38万股,募资总额不超过13.08亿元。发行价格为不低于董事会决议公告日前二十个交易日公司股票均价的百分之八十,即15.58元/股。相较立思辰公告当日的每股股价24.32元,折价达到35.94%。

发行认购方包括窦昕(立思辰董事、总裁)、广州粤民投资产管理有限公司(以下简称“粤民投”)和共青城分众创享信息技术有限公司(以下简称“分众创享”),分别认购5亿元、6.08亿元和2亿元,锁定期为18个月。

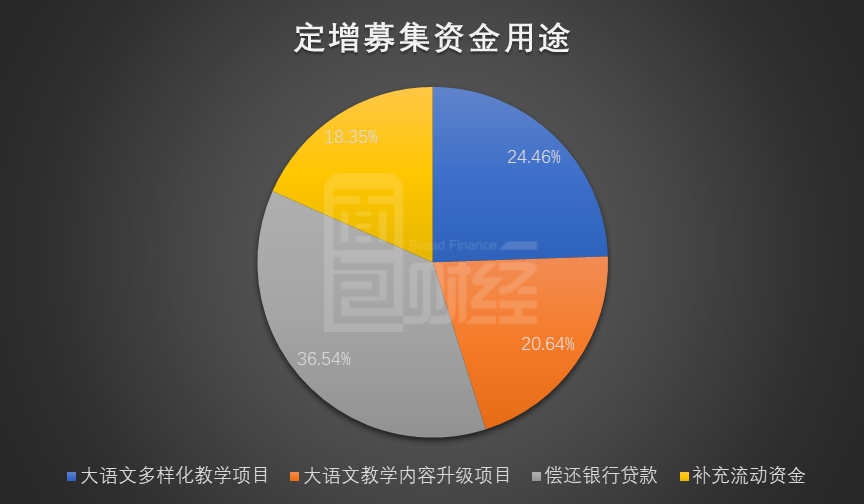

募集资金将用于大语文多样化教学项目、大语文教学内容升级项目、偿还银行贷款和补充流动资金。其中,偿还银行贷款和补充流动资金的占比超过了五成。

转型教育赛道,加码大语文业务

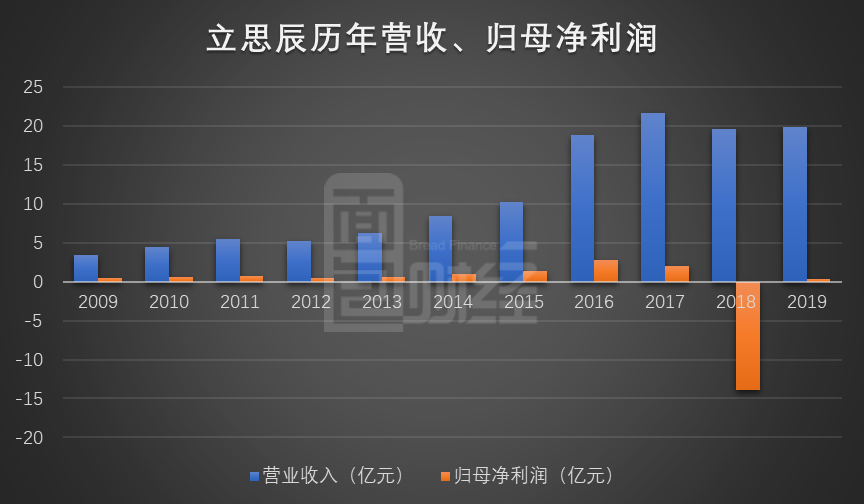

立思辰是2009年10月30日创业板首批28家上市企业之一。上市当年,公司作为办公信息系统服务提供商实现营业收入3.37亿元、归母净利润0.48亿元。过去几年,公司逐渐形成了“教育+信息安全”双主营的业务模式。目前,立思辰正在进一步推进体内剩余信息安全资产和股权的分拆,未来计划转型为一家纯教育业务公司。

立思辰的教育业务具体分为学习服务(主要为语文学习服务)、升学服务(包括高考升学服务及留学服务)、智慧教育(包括区域教育云、智慧校园顶层设计、校本课程及核心学科应用服务等)三大部分,主要由收购而来。

2018年,立思辰分三次合计耗资近13亿元收购中文未来(主营语文学科辅导业务)100%股权,构成了公司学习服务业务的核心。在最新一次收购中,中文未来2019年至2021年经审计的净利润承诺为(经审计的扣除非经常损益前后归属于母公司所有者的净利润孰低值为准)分别不低于人民币1.3亿元、1.69亿元和2.1亿元。从业绩表现来看,中文未来2019年实现扣非后归母净利润1.46亿元,完成了当年业绩承诺。

值得注意的是,立思辰此次定增募集资金中的5.9亿元将进一步用于大语文多样化教学项目和大语文教学内容升级项目,而认购方之一窦昕正是中文未来的创始人。认购完成后,窦昕在立思辰的持股比例将达到11.02%。

不过,窦昕与立思辰实控人池燕明签署了《表决权委托协议》,将其持有的全部上市公司股份对应的提案权、召集/召开股东大会、表决权及除收益权以外的其他各项股东权利按照协议的约定不可撤销地委托给池燕明先生行使。

频繁收购致商誉大幅减值,逾五成募资用于偿贷、补流

立思辰曾于2018年经历上市以来首次亏损,当年营业收入同比下滑9.66%,归母净利润亏损13.93亿元。利润大幅亏损的直接原因为当年产生资产减值13.74亿元(主要由商誉减值损失、坏账损失以及存货跌价损失所构成),其中商誉减值达到10.77亿元。

商誉产生的原因则是立思辰在业务转型过程中持续收购。当被收购企业资产组的可收回金额小于该资产组账面价值时,需要计提商誉减值准备。

2019年,立思辰再次计提资产减值准备1.53亿元,其中包含坏账损失1.04亿元、商誉减值损失0.44亿元。截至2019年末,公司商誉账面原值为36.89亿元,商誉减值准备余额8.28亿元,商誉账面净值占资产总额的比例为37.37%。

立思辰截至2020年一季度末的资产负债率约为53.15%,并不算特别高。但如果扣除商誉的影响,立思辰的资产负债率将达到约87.02%。其中,短期借款金额8.05亿元、一年内到期的非流动负债3.24亿元、长期借款5.41亿元。或许正是基于较大的偿债压力,立思辰把此次定增募集资金中的大部分用于偿还银行贷款和补充流动资金。

实控人、高管接连公告减持

另外值得注意的是,伴随股价走强,立思辰的实控人、高管接连公告减持。

查阅公开信息发现,自2019年以来,立思辰实控人已累计三次抛出减持预案。在2019年12月的最新一次减持公告中,实控人池燕明提前终止前次股份减持计划并发起新股份减持计划,预计减持不超过2604.97万股,占公司总股本的比例为3%,减持原因为“优化股东结构,支持公司产业及业务发展”。

截至2020年7月14日公告减持计划实施完成,池燕明累计减持2462.34万股,占公司总股本的2.84%。

此外,立思辰2020年2月还公告董事、高管王邦文计划减持不超过305.76万股。(CJT)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。