近两年鲍威尔被打脸才是常态

美联储6月议息会议万众瞩目。由于美国5月CPI同比增长8.6%,再创40年新高,本次会议前,市场对美联储激进加息遏制通胀的预期快速升温。

美联储5月初已加息50个基点(联邦基金利率区间升至0.75%-1%),这已然是历史性的决定,创了20年来最大的单次加息。

一个月前,美联储官员和主席鲍威尔一直坚称之后几个月较大机会只会加息50个基点,排除了加息75个基点的可能性。

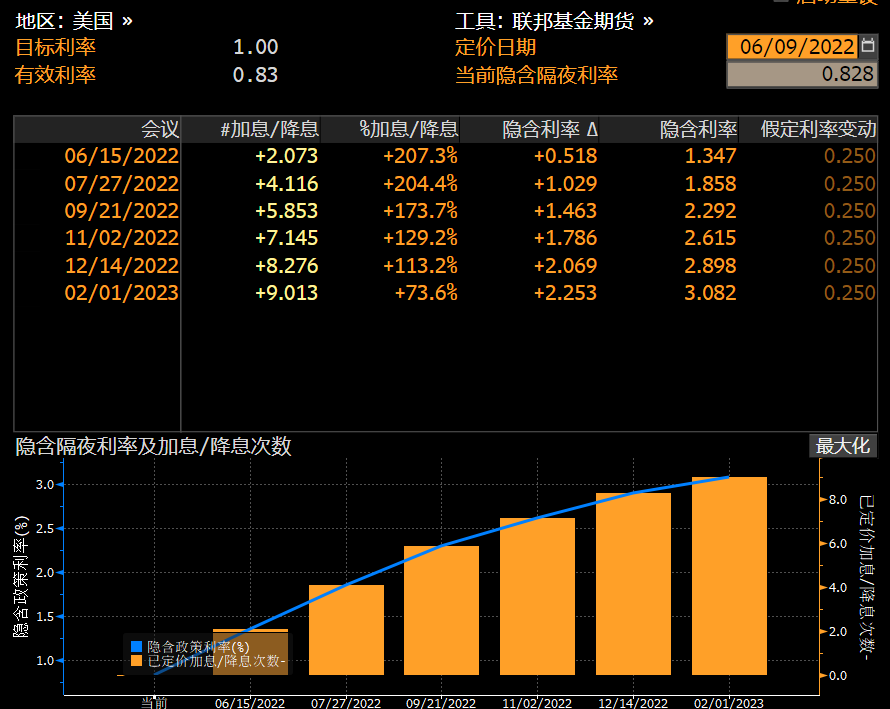

但最终,隔夜6月份的决议,美联储宣布将联邦基金利率目标区间上调加息75个基点至1.50%-1.75%,再创28年来最大的单次加息幅度,与市场在通胀数据公布的快速提升加息75个基点的预期符合,而要注意的是,本次会议前甚至有市场人士预测美联储加息100个基点。

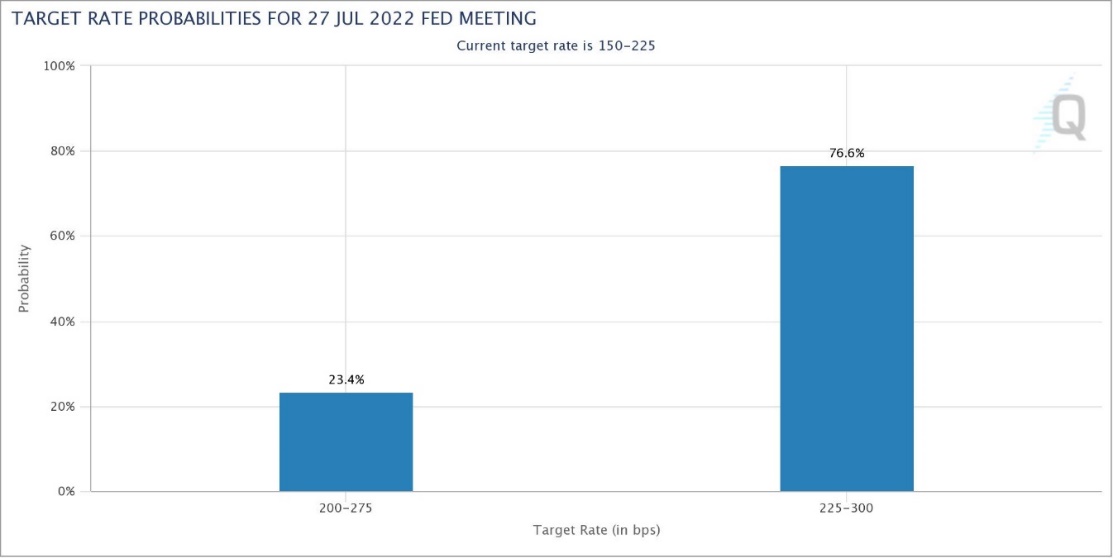

美联储主席鲍威尔在随后的新闻发布会上表示,为控制通胀,有可能在7月的会议上再次加息75个基点。目前,联邦基金利率期货显示,7月加息75个基点的概率上升至76.6%。

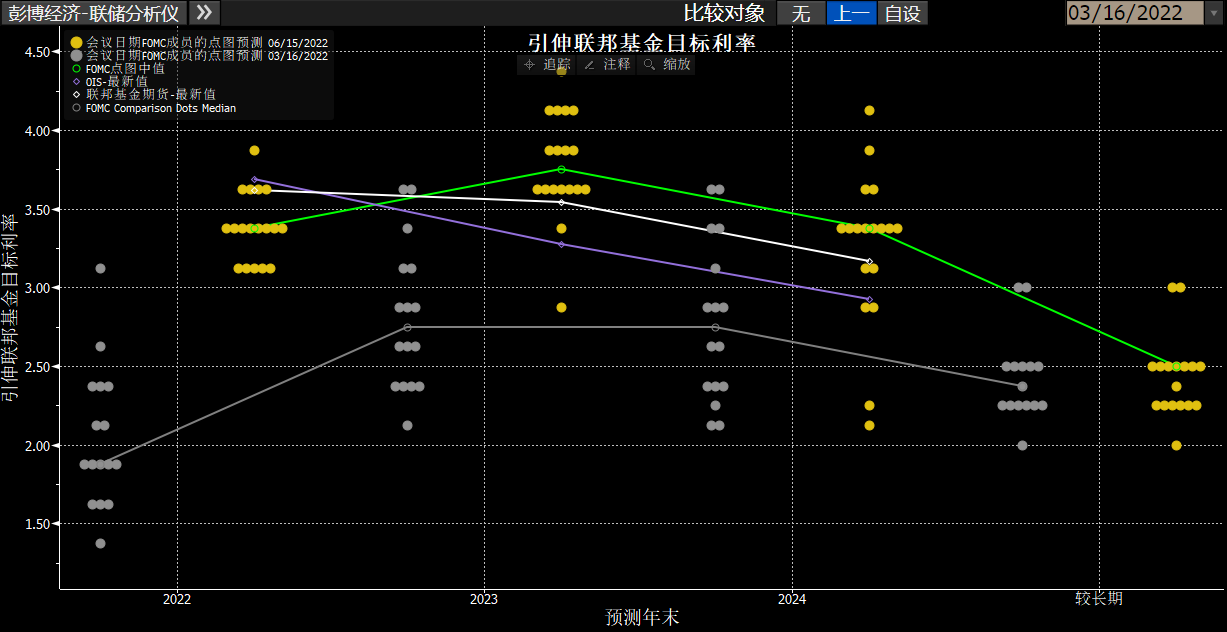

除了加息再度提速外,美联储也更新了点阵图和最新预测:

*图片来源: 彭博 (FOMC 6月点阵图 – 黄点; 3月点阵图 – 灰点)

以下是美联储对通胀、失业率和经济增长的最新预测:

由此可见,只是差距了3个月,美联储对经济和加息的看法却有明显改变。

在加息方面,美联储连最鸽派的官员都认为年底的利率在至少在3-3.25%,而主流官员更认为将会加至3.25-3.5%,明显高于美联储的中性利率。同时,2023年年底的利率将会进一步达到3.5-3.75%,这次加息周期预料将在2024年才有所回落。

虽然主席鲍威尔坚称加息75个基点不会是常态,但市场别忘了,2021年以来,美联储对通胀和加息的误判才是常态,从1个月前仍在排除一次性加息75个基点,但今天却在通胀大出意外之时加息75个基点,可见通胀的高低基本已决定了美联储加息的步伐。

更值得注意的是在经济预期方面,美联储不但预期经济增速会连续两年下降至1.7%,失业率也将会提高,反映美联储已开始预期急速的加息将会影响劳动力市场的蓬勃。

但在经济增速和劳动力市场或出现逆转下,美联储更明显地更关注通胀率,2022年年底的PCE通胀率将到达5%,但实际上目前的通胀已高达8%,抗击通胀会成为2022年的主要目标,也不会改变加息的方向。

正如鲍威尔昨夜所言,美联储是「坚决承诺」将通胀率恢复至2%政策目标,同时不排除通胀还会进一步升高,也就是说,抗击通胀的首要目标,经济增速和失业率次之。

已经入熊的纳指反弹能持续吗?

利率决议出炉后,美股短暂跳水后强劲反弹并集体收涨,原因是市场已提前消化了加息75个基点的预期,而且经济增长预期不是那么悲观。

鲍威尔的讲话暂时排除了今年经济衰退的可能性,主要股指最终在连跌数日后收高。

具体来看一下纳斯达克指数的走势。该指数自年初达到16610高位以来一直处于下降通道中,高点不断下移,最终在11281触底反弹,累计回撤幅度达31%。50日和200日均线已告跌破,而且这两条均线陷入了“死叉”状态,给指数反弹造成进一步阻力。

如果纳斯达克指数能企稳于11281,则可能向11760反弹,之后进一步升向12921,若受阻于此,则形成技术“双顶”形态,向前期低点回落;一旦失守11281,那么将延续整体下滑趋势并可能下探10950新低水平。

了解更多信息,请访问:FXTM

免责声明:本书面/视频材料为个人观点和想法,不应被理解为包含任何类型的投资建议和/或任何交易的邀请。它并不意味着有义务购买投资服务,也不保证或预测未来的业绩。FXTM富拓及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何责任。

风险警示:差价合约(CFD)是复杂的交易品种,由于杠杆原因,存在快速亏损的高风险。应该仔细考虑您是否理解了CFD的原理以及您是否能够承担亏损的高风险。

编者按: FXTM富拓品牌:ForexTime Limited 受CySEC 监管(执照号:185/12),获得南非FSCA许可, FSP编号46614。Forextime UK Limited获得FCA授权和监管 (执照号:777911)。Exinity Limited受毛里求斯金融服务委员会监管,执照号C113012295。

本文作者: FXTM富拓首席中文分析师杨傲正

2022-06-16