FX168财经报社(香港)讯 在银行业危机爆发之际,债市反应剧烈,但有分析指出,债券市场高估了深度衰退的风险。

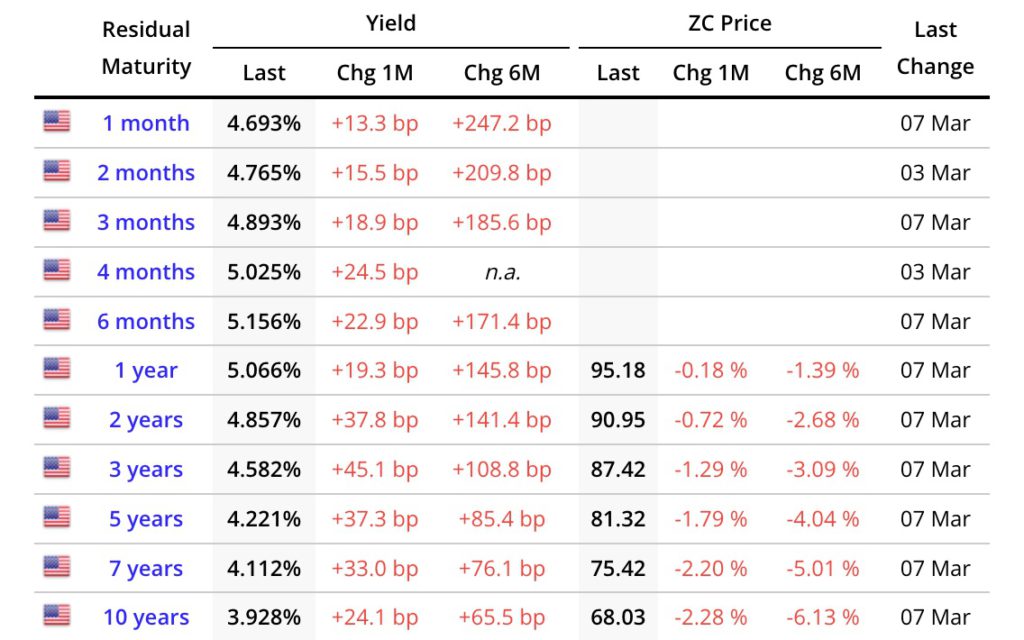

当银行开始破产时,债券市场的反应是强烈的。3月份,两年期美国国债收益率在三天内下跌一个百分点,为1982年以来的最大跌幅。

对于习惯于将此类信号视为神圣不可侵犯的交易员来说,这一信息是显而易见的。通胀是他们主要威胁的日子一去不复返。利率显示,金融体系的压力使经济衰退不可避免。

但真的是这样吗?三周后,关于固定收益市场波动的问题仍在继续,但这种波动在股市和信贷市场基本不存在。

考虑到美债在预测通胀和美联储政策未来的模型中的影响力,解释这种差异已成为华尔街的一个难题——而且是一个迫切的问题。一个担忧是,一些与经济无关的因素——特别是投机者的看跌头寸——是否会让收益率大幅下跌成为衰退的假警报。

“银行业不发生危机的每一天都表明,当前的定价是不合理的,但这需要一段时间,”Unlimited Funds的首席投资官Bob Elliott说,他曾在桥水工作了13年。

与往常一样,市场上的争论远未结束,收益率的大幅下降可能最终会像往常一样:对经济的未来发出一个严峻的信号。尽管目前市场一片平静,但股市本身距离彻底解除警报还有很长的路要走。它们去年的大幅下跌,以及大型科技股在2023年领头羊榜上的主导地位,可以被视为麻烦的前兆。类似的问题也存在于企业信贷领域。

不过,市场对3月事件的反应差距仍接近历史水平。股市通常是先下手为强的投机者的舞台,他们对大局意义的把握可能很脆弱,但它相对轻松地消化了硅谷银行的垮台以及随之而来的蔓延担忧。

与此同时,两年期美国国债收益率的日波动上月达到40年来的最大水平。ICE BofA MOVE指数在3月中旬攀升至2008年以来最高,股市和债市波动率之差也创下15年来最大。该指数追踪以一个月期权衡量的美国国债预期波动。即使在形势略微平静之后,该指标仍是过去10年平均水平的两倍多。

在正常时期,如此剧烈的重新定价将是市场可能发出的衰退即将来临的最强烈信号之一。Bespoke Investment Group的George Pearkes认为,目前这种解释还不那么明显。

“国债市场并不是每时每刻都在纯粹的恐惧模式下交易,但这并不意味着目前的价格是某种有先见之明的、‘应该这样看待它’的信号,”该公司的全球宏观策略师Pearkes说,“利率太低了。除了一些地区性银行,我们还没有看到存款外逃向信贷市场和更广泛的银行业转移的迹象。”

换句话说:“债券市场已经疯了,”研究公司Macro Hive Ltd.的高级市场策略师Dominique Dwor-Frecaut说,“这一次,我站在了股市一边。我认为经济不会衰退。”