FX168财经报社(北美)讯 周三(4月19日),美国主权信用风险保护的成本从未像现在这么高。

(资料来源:彭博社)

但高盛(Goldman Sachs)的Dominic Wilson认为,系统性风险威胁被夸大了:“我们认为,债务上限危机的风险更有可能表现为对美国增长预期的巨大但暂时的冲击,因为如果不能及时达成协议,非利息支付将被取消,而不是对实际违约的担忧。”

尽管高盛的主要预期是议员们能在最后期限之前达成某种妥协,但高盛确实警告称,目前未能达成协议的风险至少是2011年以来最高的。

Wilson指出,我们在2011年债务上限协议中看到的财政紧缩带来的更持久的增长风险现在已不太可能,我们可以看看那段时间的变化,了解2023年的崩溃可能会如何发展:

为了减轻欧洲主权危机影响的风险(2011年同一时期,欧洲主权危机正在肆虐),高盛选择关注一个相对狭窄的窗口(从7月22日到8月10日),在此期间,美国的动态似乎是主要驱动因素,在此期间,欧洲主权风险的指标相对稳定。

(图源:高盛)

此外,如下表所示,高盛使用他们现有的模型来模拟一个巨大的增长冲击(我们看一下美国1年GDP增长预期下调200个基点的情况),看看这将对股票、债券和信贷产生什么影响。

(图源:彭博社、高盛)

最明确的预测是,美国股票、信贷和债券收益率将大幅下跌,波动率指数(VIX)将大幅上升。

预计包括银行股在内的周期性股票将与罗素2000指数一起,相对于美国其它主要指数表现不佳。

市场对债务上限担忧的确切时间仍不确定。

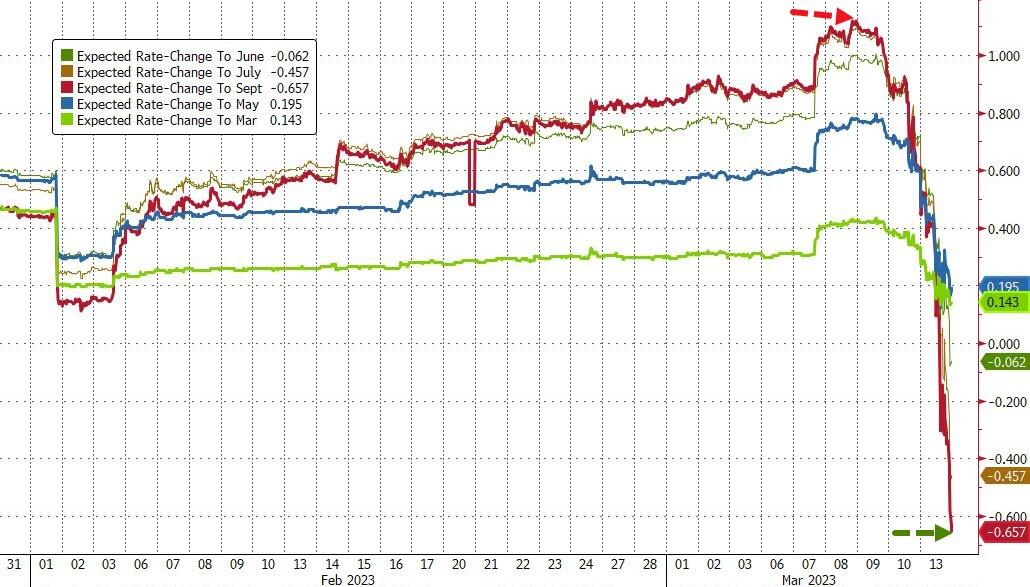

Wilson指出,即使最后期限本身已经明确,市场关注风险的时间点也会更加不稳定(更复杂的是,短期延长将最后期限推迟到今年晚些时候的风险仍然存在)。一个月的拐点(红色区域)代表对纳税数据的焦虑,如果低于预期,可能会使所谓的X-Date比预期早得多……

(图源:高盛)

最后,高盛警告称,任何对冲都可能需要迅速货币化。

尽管美国财政部可能被迫重新安排政府支付计划的前景可能会引发市场的强烈反应,但它也会迅速增加达成解决方案的压力。

与2011年相比,协议带来的持续财政紧缩的前景较低,解决方案可能会迅速扭转大部分(如果不是全部的话)增长损害。

2011年,该协议本身及其对财政的拖累进一步加剧了人们对经济增长前景的担忧。

没有什么比资本市场的全面屠杀更能激励政客了。