FX168财经报社(北美)讯 交易员现在已经完全定价美联储将在接下来的两次政策会议上再加息25个基点的预期,并且目前定价美联储将在下个月加息25个基点的可能性已经超过50%。6月份合约显示市场消化了约14个基点的加息预期,表明在6月份的会议上加息的概率已经高于50%。更远期的合约表明,在未来一年美联储需要降息,但目前预期的降息幅度已远不如以前。受这一重大转变影响,美元升至两个月新高,现货黄金则跌至两个月低点。

美联储6月加息概率超过50%

交易员们已经完全消化了美联储在未来两次政策会议上再次加息25个基点的预期,而且最快下个月加息的可能性超过二分之一。

与此同时,美国国债收益率上升,对政策敏感的两年期国债利率上升近15个基点,至4.5%。这是自3月初以来的最高水平,当时美国银行倒闭扰乱了市场,刺激了对政府债券的避险购买。

美债收益率已连续10个交易日走高,对可能达成的债务上限协议的乐观情绪升温,以及可能为美联储进一步收紧政策铺平道路的强劲经济数据,推动了最新一轮的上涨。

周四,与7月会议相关的掉期合约利率攀升至5.37%,比目前的有效联邦基金利率高出逾25个基点,之后回落至5.31%。

美联储的加息幅度往往是25个基点的倍数,因此这表明市场预计美联储将在7月或6月的联邦公开市场委员会(FOMC)下次会议上做出这样的决定。6月合约价格反映了约14个基点,暗示在那次会议上加息的可能性大于50%。

(图源:彭博社)

就在5月的第一周,当美联储连续第10次加息时,市场还几乎完全相信,今年不会再加息,美联储到年底将降息多达三次。

这种观点是基于一系列地区性银行倒闭和一些官员的暗示所带来的衰退风险,但今年早些时候对全球持续高通胀和劳动力市场吃紧状况的担忧已经取代了这种观点。

银行体系危机蔓延的威胁已经消退,围绕债务上限的争吵尚未释放出可能拉低预期利率的避险需求。

瑞穗证券(Mizuho Securities)宏观策略主管Dominic Konstam表示:“市场一直渴望在价格上预期加息暂停,然后降息,这并不一定是一种模式性的结果,更多的是担心今年晚些时候某些事情突然破裂、迫使美联储大幅逆转的风险。”“因此,任何表明一切都没有破裂的迹象,都很容易降低这种风险的定价。”

美联储官员在最近的讲话中表示,他们正在寻求平衡仍然居高不下的通胀和有弹性的就业市场的力量,有迹象表明,美联储在过去14个月里总共加息5个百分点的10次加息开始造成金融压力,需要在6月暂停加息。

“美联储不会觉得有任何必要降息,他们也不太可能放弃有必要进一步升息的可能性,”Konstam表示,不过他倾向于认为“目前在我看来,他们仍倾向于观望”,“在6月暂停加息,而不是按兵不动”。

进一步的掉期合约继续表明,美联储将需要在未来一年内再次降息,但预期的宽松程度要比以往小得多。12月利率互换约为4.92%,高于本月早些时候4.20%的低点。

另一个显示近期降息力度正在减弱的债券市场指标是收益率曲线出现更深程度的倒挂。两年期国债的收益率目前比10年期国债高出0.7%左右,与本月早些时候的0.4%左右相比已趋于平缓。

随着美国政府寻求在周一美国假期前就提高债务上限达成协议,美国国债再度避险的前景也在减弱。

美国众议院议长麦卡锡当地时间周四上午对记者们说,“我认为我们在债务上限谈判中取得了一些进展”,谈判代表周三工作到午夜。“仍有一些悬而未决的问题。我已经指示我们的团队全天候工作来解决这个问题。”

道明证券(TD Securities)利率策略全球主管Priya Misra表示:“市场正在假设达成债务上限协议,而不会真正削减开支。”

然而,“除了加息和银行收紧贷款标准的影响外,债务上限协议也将伴随着削减,这将损害经济增长,”Misra补充说,“也许美联储会再次加息,但这只是增加美联储明年需要削减的金额。”

美元触及两个月新高

美元兑一篮子主要货币周四连续第四个交易日上升,触及两个月新高。美国经济数据显示,即使在美联储大举升息之后,经济仍有韧性。

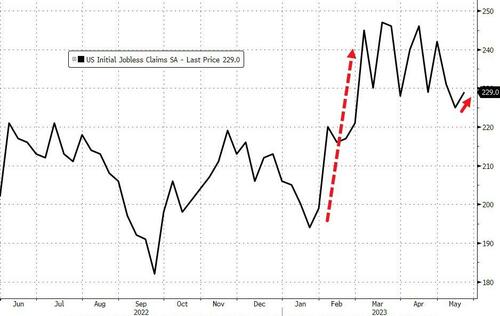

上周初请失业金人数增加4000人至22.9万人,低于预估的24.5万人,而前一周数据被大幅下修,显示就业市场依然强劲。

(图源:Zerohedge)

此外,对第一季国内生产总值(GDP)增长的修正值证实了经济放缓,但数据自初值的增长1.1%上修为1.3%。

(图源:Zerohedge)

相比之下,欧洲最大的经济体德国经济在第一季陷入衰退,GDP下降0.3%,导致欧元走低。美元触及两个月高位,亦受避险需求提振,因对美国债务违约的担忧升温。

“这在很大程度上与美国经济相对于国外的情况稍占优势有关。今天的数据确实凸显了我们在大西洋两岸看到的增长前景的差异,”华盛顿特区Convera高级市场分析师Joe Manimbo表示。

“更火热的数据为美联储在6月再次加息敞开了大门,这是一个重大转变,因为一个月前,人们感觉美联储有降息的风险,而不是暂停降息,因此利率预期出现了重大转变。”

美元指数一度上升0.4%,触及3月17日以来的最高点104.32。此次连续四天上升将是自2月底以来最长的连涨周期。

(美元指数30分钟走势图,来源:FX168)

欧元/美元下跌0.4%,至1.0707。

芝加哥商业交易所(CME)的美联储观察工具显示,美联储在6月会议上加息的可能性超过50%,高于周三的约36%。

美联储官员最近的言论表明,成员们在是否继续加息的问题上存在分歧。波士顿联储主席柯林斯周四表示,美联储暂停升息周期的时机可能即将到来。

在华盛顿就提高31.4万亿美元债务上限的谈判继续进行之际,对美国可能违约的担忧支撑了美元。美国财政部警告说,如果不提高债务上限,到6月1日,它将无法支付所有账单。

惠誉将美国AAA债信评等列入负面观察名单,若国会议员未能达成协议,则可能调降美国评等。此外,信用评级机构DBRS晨星(DBRS Morningstar)周四将美国的信用评级列入下调观察名单。

美国国会共和党领袖麦卡锡周四表示,白宫和共和党谈判代表在深夜谈判中取得了一些进展。

黄金跌至两个月低点

金价周四跌至两个月低点,因围绕美国债务上限谈判的乐观情绪降低了对黄金的避险需求,且强劲的经济数据引发了对美联储再次加息的押注。

美市早盘,现货黄金短线下跌超20美元,刷新日低至1939.26美元,创下至少自3月22日以来的最低水平。

(现货黄金30分钟走势图,来源:FX168)

麦卡锡称,白宫和共和党谈判代表在提高债务上限的深夜谈判中取得了一些进展。

“这是对黄金的组合拳……如果周末能达成协议,那么最大的风险就会消失,”OANDA高级市场分析师Edward Moya表示。

美国第一季GDP折合成年率增长1.3%,高于上月预估的1.1%,金价扩大了跌幅。

“一轮相当令人印象深刻的经济数据表明,美国经济仍显示出如此大的弹性……可能再次加息的说法正在升温,”Moya补充道。

交易商关注美联储青睐的通胀指标——核心个人消费支出(PCE)指数,该指数将于周五公布。

根据美联储观察工具,市场目前预计6月份加息的可能性超过50%,预计不会早于9月份降息。

黄金是一种无收益资产,在高利率环境下往往会失去吸引力。

美元攀升至3月中旬以来的最高水平,令黄金对海外买家的吸引力下降,而指标美国国债收益率接近3月13日的高位。

独立分析师Ross Norman表示,金价“实际上是通过美元的视角来看待问题。”