FX168财经报社(北美)讯 周三(5月24日),美联储理事沃勒在经济峰会上表示,美国经济依旧强劲,通胀仍然高涨,这是继续加息的理由,他支持在6月或7月加息。眼下,美联储在6月加息的预期升温,掉期合约反映出6月份加息幅度高达12个基点,创下5月3日美联储上次加息以来的新高。受沃勒言论影响,美元指数短线急升,主要非美货币、现货黄金和美股则加速回落。

美联储理事沃勒:支持在6月或7月加息

美联储理事沃勒周三表示,他对通胀问题缺乏进展感到担忧,虽然下个月的美联储会议上可能不会加息,但结束加息行动的可能性不大。

“我不支持停止加息,除非我们有明确的证据表明通胀正朝着我们2%的目标下降,”沃勒在为加州大学圣巴巴拉分校经济预测项目活动准备的讲话中表示。“但在6月的会议上,我们是应该加息还是不加息,将取决于未来三周的数据。”

他表示,尤其重要的是,还有两项通胀数据,以及“非常紧张”的劳动力市场数据,以及工资上升过快而无法与稳定的物价保持一致的数据。经济学家预计,定于周五发布的4月份PCE通胀报告将显示,物价同比上涨4.6%,持平于3月。

沃勒表示,自3月开始的一系列地区性银行倒闭以来,不断变化的信贷环境也将有助于他的观点。“从现在到那时,我们需要在6月份做出最佳决定时保持灵活性。”

但他补充称,即使在6月13-14日的会议上有理由不加息,“审慎的风险管理将建议在6月会议上不加息,但根据即将公布的通胀数据,倾向于在7月加息。”

本月早些时候,美联储将政策利率目标上调至5.00%-5.25%的区间,美联储主席鲍威尔暗示,这一利率水平可能已经高到足以让央行官员暂停紧缩行动,并评估其迄今为止对经济的影响,尤其是考虑到信贷状况前景的不确定性。

沃勒认为有必要采取更有力的措施对抗通胀,他的鹰派观点推动美联储去年大举升息。他说,5.5%的核心消费者通胀率“过高”,劳动力市场的失业率为3.4%,小时工资增长率为4.4%,需要放松以减轻价格压力。

考虑到这些担忧,沃勒对下个月可能跳过连续第11次加息的态度值得注意,但他认为美联储可能还没有结束加息的观点也值得注意。

到7月份,信贷状况将更加明朗,如果银行业状况没有过度收紧,“那么7月份加息很可能是合适的政策。”

沃勒发表上述言论之际,正值美联储的决策机构评估在6月13-14日的下次会议上是否应该连续第11次加息。一些美联储官员认为,经济数据并不表明央行暂停紧缩行动是合适的,而另一些官员则表示,当前形势的不确定性和货币政策运作的滞后性意味着,目前保持利率稳定更为合适。

美联储6月加息预期升温

债券交易商加大了对美联储6月升息的押注,部分受英国通胀数据意外公布后英国政策利率预期飙升的刺激。

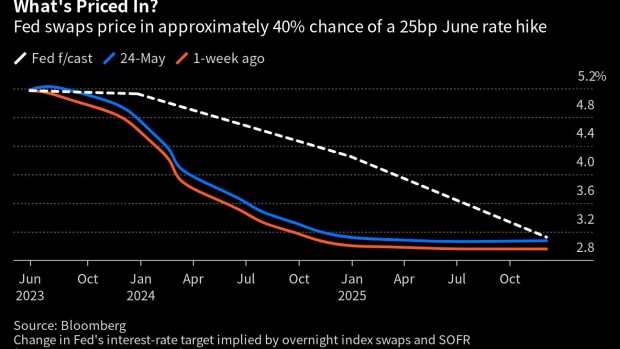

尽管国会议员将无法及时提高美国债务上限以避免金融危机的威胁持续存在,但掉期合约仍反映出6月份加息幅度高达12个基点,创下5月3日美联储上次加息以来的新高。美联储5月会议纪要定于美东时间周三下午2点(北京时间周四凌晨2点)公布。

(图源:彭博社)

距离美国政府资金耗尽的预计日期还有一周多一点的时间,对6月份加息的预期可能表明,人们不仅相信会达成协议,而且相信不会削减开支,从而削弱经济。

AmeriVet Securities美国利率交易和策略主管Gregory Faranello表示:“如果从现在到6月14日的数据证明有理由再次加息,那么我认为,他们确实会加息。”然而,“债务上限作为前景的风险因素排名很高。”

摩根大通经济学家周三说,在所谓的X日期前没有达成协议的几率为25%,而且还在上升。

美联储官员最近的评论基本上回避了未能解决债务上限问题可能会如何影响政策的问题,而是把重点放在了如何在仍然居高不下的通胀和一些迹象之间取得平衡。这些迹象表明,美联储过去14个月累计加息5个百分点的10次加息已开始造成金融压力,需要在6月暂停加息。

央行官员们的看法存在分歧,一些人提出了跳过6月份加息的可能性,另一些人预计今年至少还会加息两次。

掉期利率预计将在7月见顶,预计届时加息25个基点的可能性很大,然后在年底前至少降息一次。交易员周三增加了对利率期权的买入,如果美联储的政策基准利率比市场目前所反映的利率水平保持更高的时间更长,这些期权就会获利。

Amundi US美国固定收益主管Jonathan Duensing表示:“如果我们就债务上限问题达成一致,市场将立即就6月会议的定价问题进行抛硬币表决。”“然后就真的要看数据了,看FOMC的鹰派是否会战胜鸽派。”

周三,英国货币市场利率升至与英国央行政策利率5.5%左右的高点一致的水平,周二为5.1%,此前该国服务业和核心价格出现了30多年来最快的涨幅。

拜登政府和众议院共和党多数派之间关于债务上限的谈判于美东时间周三中午恢复。如果不能提高或暂停该计划,美国政府最早将于6月1日耗尽现金,可能无法偿还债权人。受此影响,6月初到期的美国国库券收益率周三在6%以上,而本月到期的国库券收益率不到4%。

彭博经济首席美国经济学家Anna Wong在一份报告中表示:“如果债务上限僵局顺利得到解决——在X日期前获得一个舒适的优势,而且只是小幅削减支出——那么6月份加息25个基点将被提上日程。”不过,她的基本预测是暂停,因为“在最后一刻就债务上限达成协议,将在会议前加剧金融波动,并给经济前景带来压力。”

市场走势:美元跳升近60点 黄金美股回落

受沃勒鹰派言论影响,美元指数延续升势并刷新日高至103.92,较日低拉升近60点。

(美元指数30分钟走势图,来源:FX168)

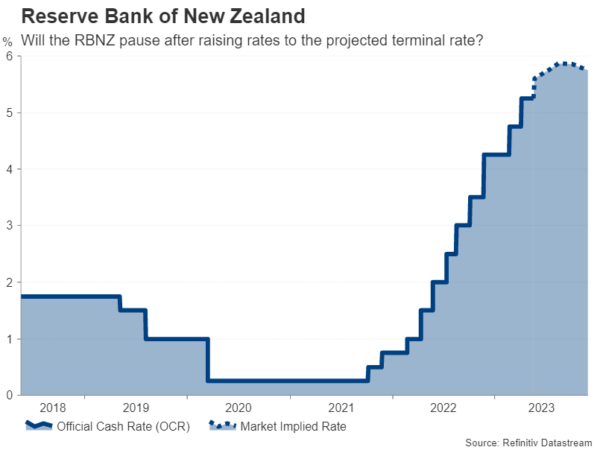

随着美元指数跳升,主要非美货币黯然回落,其中纽元兑美元跌破0.61,为3月10日以来首次,日内跌2.38%;美元兑日元短线走高20余点,现报139.34,日内涨0.5%。

纽约Bannockburn Global Forex首席市场策略师Marc Chandler表示,全球股市因不确定性而下跌,但其对美元的影响小于利率和股市。

“在强于预期的经济数据和美国利率上升的推动下,美元近三周或多或少都在上升,”他说。“我不认为债务上限本身是外汇市场的一个重要因素。”

Chandler说,经济数据可能会继续支撑美元,因为亚特兰大联储预计,美国经济第二季将以2.9%的速度增长。

“我的感觉是,无论如何,我们要到最后一刻才能达成协议,这意味着不是阵亡将士纪念日,而是下周初的某个时候,”他说。

贵金属方面,随着美元跳升,现货黄金短线加速走低并刷新日低至1956.68美元/盎司,较稍早触及的日高大跌近29美元。

(现货黄金30分钟走势图,来源:FX168)

“债务上限的头条新闻在发挥重要作用....但噪音中有一些信号,”道明证券大宗商品策略师Daniel Ghali表示。

Ghali指出,尽管受到美元全面升值的阻力,但黄金在前一交易日仍然录得上升,这显示出背后的显著需求。

凯投宏观大宗商品分析师Edward Gardner表示,如果美国地区银行业问题得以缓解,并就债务上限达成协议,金价可能进一步下跌。

股市方面,美国股市周三下跌,美国国会议员难以就美国债务上限达成协议,引发了人们对美国可能违约的担忧。

道琼斯工业股票平均价格指数在早盘尾盘跌至盘中低点,最新下跌292点,跌幅0.9%。标准普尔500指数和纳斯达克综合指数各下跌约1%。

(道指30分钟走势图,来源:FX168)

美国众议院议长麦卡锡最新在新闻发布会上表示,谈判代表在支出上限方面仍存在分歧。麦卡锡再次指责民主党人这么晚才来到谈判桌前,但是他也说,他相信谈判小组周三能够取得进展。

“我只是认为这是常识。这是合理的,我们明年的花费比今年少,这是合理的。每个家庭都会这样做,”麦卡锡说。

美国财政部长耶伦此前警告国会议员,6月初出现违约的可能性“很大”。她周三指出,她已经看到“金融市场出现一些压力”,人们越来越担心美国可能会出现历史上第一次违约。

摩根大通表示,若达不成债务上限协议,美国约有四分之一的概率迎来政府资金耗尽的所谓X日,而且这种可能性还在不断上升。“我们仍然认为最可能的结果是在X日之前签署协议成法,不过我们预计若不提高上限那么这个日子出现的概率在25%左右而且还在上升,”摩根大通百席美国经济学家Michael Feroli周三在给客户的一份研报中说。“在后一种情况下,我们认为财政部很可能会优先支付本金和利息,”他写道,“虽然这样做可以避免技术性违约,但仍然会有一些负面效应,包括美国信用评级可能遭下调。”Feroli表示,包括削减联邦政府支出的潜在协议可能会使美国GDP在2024年减少0.1至0.5%,具体情况要取决于细节。