FX168财经报社(北美)讯 周四(7月27日),美国公布的第二季GDP数据意外增长2.4%,好于预期和前值。与此同时,美国初请失业金人数、耐用品订单以及成屋销售等数据也表现强劲。受此影响,美元指数短线暴拉130点至101.85,美股三大股指上扬。日内,欧洲央行的利率决定也是市场焦点所在。欧洲央行一如市场预期加息25个基点,但表示9月份有可能会暂停加息,欧元/美元闻讯下挫。

美国商务部周四公布,第二季美国经济几乎没有出现衰退迹象,国内生产总值(GDP)增速高于预期。

今年4 - 6月,美国GDP(所有商品和服务活动的总和)折合成年率增长2.4%,好于道琼斯预期的增长2%。第一季GDP增长了2%。

(图源:彭博社)

在非住宅固定投资、政府支出和库存增长的推动下,消费者支出推动了这个强劲的季度。

或许同样重要的是,通胀在这一时期得到了控制。个人消费支出价格指数上涨2.6%,低于第一季4.1%的涨幅,也远低于道琼斯3.2%的预期。

美国劳工部的个人消费支出(PCE)指数显示,第三季消费者支出增长1.6%,其占所有经济活动的68%。这的确比第一季4.2%的增幅有所回落,但在利率上升和通胀持续的情况下仍显示出弹性。

尽管美联储连续加息,但面对持续不断的衰退呼声,美国经济表现出了令人惊讶的韧性。多数华尔街经济学家,甚至美联储的经济学家都预计,加息将导致经济萎缩。

TruStage首席经济学家Steve Rick表示:“又一个季度的GDP正增长,同时通胀率持续放缓,这是件好事。”“在昨天恢复加息后,随着通胀继续下降,积极的加息周期正在发挥作用,这令人鼓舞。消费者正从核心商品价格上涨中得到缓解,美国经济在今年上半年有了一个更强劲的开端。”

自2022年第二季GDP下降0.6%以来,美国经济增长从未出现过负增长。当时是美国经济连续第二季出现负增长,符合经济衰退的技术定义。然而,美国国家经济研究局(NBER)是衡量经济扩张和收缩的官方仲裁者,很少有人预计它会将这段时期称为衰退。

周四的报告显示经济普遍增长。国内私人投资总额继第一季暴跌11.9%后,今年增长5.7%。设备激增10.8%,建筑增加9.7%,推动了这一增长。

政府支出增长2.6%,其中国防支出增长2.5%,州和地方政府支出增长3.6%。

周四公布的其他报告带来了更多积极的经济消息:美国商务部的数据显示,6月份汽车、电脑和家电等耐用品订单增长4.7%,为2022年12月以来的最大增幅,远高于1.5%的预期。

(图源:彭博社)

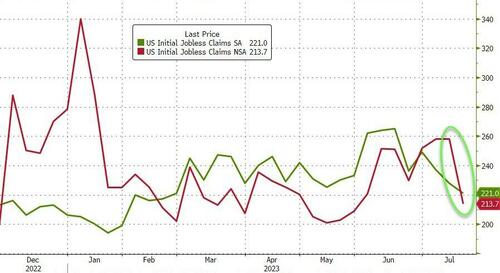

本周初请失业金人数为22.1万人,减少7000人,低于预估的23.5万人。

(图源:彭博社)

此外,美国6月份成屋待完成销售较上月增长0.3%,这是自2月份以来的首次增长。预期下降0.5%,前值由下降2.7修正为下降2.5%。

NAR首席经济学家Lawrence Yun周四表示,“复苏尚未开始,但楼市衰退已经结束。”“多个报价的出现意味着由于供应不足,住房需求没有得到满足。房屋建筑商正在增加产量并雇佣工人。”

强劲的就业增长和富有弹性的消费者是经济增长的核心。

到目前为止,2023年非农就业人数增加了近170万,6月份的失业率为3.6%,与一年前持平。与此同时,消费者继续消费,近几个月来信心指数一直在上升。例如,受到密切关注的密歇根大学信心调查在7月份触及近两年高点。

经济学家预计,美联储加息将导致信贷收缩,最终使过去一年的快速增长失去活力。自2022年3月以来,美联储已经加息11次,最近一次加息是在周三,加息25个基点,使美联储的关键借款利率升至逾22年来的最高水平。

市场押注周三的加息将是本轮紧缩周期的最后一次,不过美联储主席鲍威尔等官员表示,尚未就未来的政策路径做出决定。

在新冠疫情早期飙升之后,住房一直是一个特别的软肋。尽管房地产市场受到供应不足的拖累,但房价仍显示出反弹的迹象。

周三加息后,美联储将经济增长步伐定性为“适度”,较6月份的“温和”略有提升。

尽管如此,麻烦的迹象依然存在。

市场一直押注经济衰退,推动两年期美国国债收益率远高于10年期美国国债收益率。这种被称为收益率曲线倒挂的现象在预示未来12个月经济衰退方面有着近乎完美的记录。

同样,纽约联储的一项指标显示,3个月和10年期国债收益率曲线的倒挂显示,截至6月底,美国经济收缩的可能性为67%。

美股上扬 道指有望连续第14日上涨

随着交易员消化强劲的GDP数据和Meta财报,美国股市周四上涨,其中道琼斯工业股票平均价格指数有望连续第14天上涨,标普500指数势将收于16个月高点。

道琼斯指数上涨42点,涨幅0.1%。标准普尔500指数上涨0.7%,纳斯达克综合指数上涨1.3%。如果标普500指数连续14天上涨,将追平1897年6月以来最长的连续上涨记录。道指是在一年多前的1896年5月创立的。

(道指30分钟走势图,来源:FX168)

美国股市受益于周四公布的最新一批强劲财报和经济数据。根据FactSet的数据,道琼斯指数有望将其历史连涨纪录延续至第14个交易日,追平1897年以来的14天连胜纪录,而标准普尔500指数可能会创下自2022年3月29日以来的最高收盘水平。

与此同时,Facebook和Instagram的母公司Meta公布财报,助推纳斯达克综合指数在美国主要股指中领跑,而强劲的第二季度GDP也提振了道琼斯指数和标准普尔500指数。

第二季度国内生产总值增长2.4%,而截至3月份的季度增长率为2%,而每周申领失业救济人数降至2月份以来的最低水平。

Lenox Advisors资产管理副总裁Jason Krupa表示:“GDP数据将推动今日市场走高。”

由于Meta公布了好于预期的收益,以及本季度的收入前景,该公司股价开盘后上涨超过8%。作为华尔街“七大”股之一,Meta的股价上涨也带动了其他精英股的上涨,苹果公司(Apple)的股价上涨0.9%,Alphabet的A类股票上涨2.2%。

康卡斯特(Comcast)和麦当劳(McDonald's)的财报也提前公布。两家公司的销售额都超出了华尔街的预期。芯片制造巨头英特尔将在收盘后公布财报。

美国大型企业第二季表现强于预期,推动股市在7月份走高,帮助推动道指实现历史性连涨。

可以肯定的是,华尔街对本季度的预期很低,预计这将是标普500指数成分股连续第三个季度出现盈利负增长。Krupa说,因此,公司的盈利表现“有点像在一个8英尺高的篮筐上扣篮”。

Refinitiv的最新数据显示,迄今为止,标准普尔500指数成分股公司的收益总体超出华尔街预期7.1%。相比之下,长期平均水平为4.1%。

本周市场最大的消息是周三传来的,美联储将利率上调0.25个百分点,至5.25%至5.5%之间。

交易员们押注,这可能是始于2022年3月的一个周期的最后一次加息,当时美联储首次将利率从零区间上调,自新冠大流行出现以来,利率一直处于零区间。

汇丰(HSBC)分析师表示,美联储将在2024年第二季之前将政策利率维持在当前区间内,明年将降息75个基点。

其他央行方面的消息是,欧洲央行紧随美联储之后加息。欧洲央行将存款利率上调25个基点,即0.25个百分点,至3.75%。

美元指数暴拉130点 欧洲央行放鸽痛击欧元

汇市方面,随着投资者对美国发布的强劲宏观经济数据做出反应,美元在周四的下半交易日开始走强。

美元指数在欧洲交易时段触及一周低点100.55后,大幅拉升130点至101.85高点。

(美元指数30分钟走势图,来源:FX168)

美联储一如预期宣布加息25个基点,这最初对美元几乎没有影响。然而,在鲍威尔主席的新闻发布会上,美元确实小幅走软。

荷兰国际集团(ING)的经济学家指出,与世界其他地方一样,美元走势似乎越来越多地受到数据而非央行信息的驱动。事实上,在8月24日至26日杰克逊霍尔美联储研讨会之前,我们可能不会从美联储那里听到太多消息。

“就数据而言,我们认为美国出现更多反通胀和经济活动放缓的迹象,可能会让美元在9月底的下一次FOMC会议上出现温和的下行趋势。像我们这样看空美元的人面临的问题是,海外的增长前景看起来并不特别令人信服——尤其是在欧元区,那里的停滞有可能转变为收缩。总的来说,我们认为美国的反通胀故事将占据主导地位,欧元兑美元应该分别在9月底和12月底升至1.12和1.15。”

在欧洲央行一如预期将关键利率上调25个基点后,欧元兑美元收窄涨幅,并表示未来的决定仍将取决于即将公布的数据。

欧元/美元无法维持早些时候触及的1.1150区域,并一路下跌至1.1000心理关口以下的区域,触及两周低点1.0983。

(欧元/美元30分钟走势图,来源:FX168)

欧洲央行将三大主要利率均上调25个基点,为连续第九次加息,符合市场预期,利率达到2008年9月以来最高水平。

欧洲央行的声明表示,预计通胀将在今年剩余时间内进一步下降,但表示仍将在较长一段时间内保持在高于目标的水平,并指出潜在通胀总体上仍处于高位。

欧洲央行将采取依赖数据的方式来确定货币政策限制性水平的适当水平和持续时间。包括采购经理人调查在内的近期数据显示,即便通胀居高不下,欧元区经济仍在走弱。

理事会将继续依赖数据来确定是否进一步加息以及高利率持续时长。尤其是,理事会利率决定将基于即将到来的经济和金融数据、通胀的潜在发展、以及货币政策传导实体经济后对通胀前景的评估。

欧洲央行行长拉加德在新闻发布会上表示,他们对9月份和未来几个月保持开放的态度。她还提到,理事会不参与前瞻性指导,他们可以选择提高利率或维持利率。此外,他们尚未考虑实施任何资产负债表缩减。拉加德表示,他们开始观察到政策对经济的有力传导,利率和量化紧缩之间不会有妥协。

有分析指出,在欧洲央行今天的这段话中,有一个非常微妙的变化,这也可能是拖累欧元的原因。今年6月,他们说:管委会未来的决定将确保,欧洲央行的关键利率将升至具有足够限制性的水平,以实现通胀及时回到2%的中期目标,并将在必要的时间内保持在这些水平。但今天他们又说:管委会未来的决定将确保,只要有必要,利率将被设定在足够严格的水平,以实现通胀及时回到2%的中期目标。这一措辞的微妙变化表明他们可能已经结束了加息周期。

有分析师表示,还有一个有趣的决定,市场并没有注意到它的存在。欧洲央行管委会决定,今后银行需要持有的最低准备金将不会获得任何利息。这一决定将维持当前对货币政策立场的控制程度,并确保利率决定能够完全传导到货币市场,从而保持货币政策的有效性。与此同时,它将通过减少为实施适当的紧缩政策而需要支付的准备金利息总额,提高货币政策的效率。

凯投宏观首席欧洲经济学家安德鲁·肯宁安在一份简报中表示,在一如普遍预期进一步加息25个基点之后,欧洲央行暗示有可能进一步加息,但并不确定。他在声明中表示,未来的决定将确保欧洲央行的关键利率在必要的时间内被设定在充分限制性的水平,而不是在未来的会议上说“将”把利率“调至”具有足够限制性的水平。换句话说,这意味着将来可能不会有任何进一步的加息。他补充称,这一变化不会令人意外,因为政策制定者在过去几周表示,他们将在这次会议后转向更依赖数据的立场。

Premier Miton Investors首席投资长Neil Birrell在一份报告中说,欧洲央行是否会在9月会议上加息,将取决于从现在到那时发布的两份通胀数据。无论它们对整体通胀前景意味着什么,无论如何,欧洲央行都希望保持灵活性。如果利率尚未达到峰值,那现在的利率水平其实已经离峰值不远了,焦点可能很快就会转向利率将在峰值停留多久。

资产管理公司Principal Asset Management首席全球策略师Seema Shah说,欧洲央行可能不得不进一步加息,9月份加息的可能性比美联储更大。她表示:“未来两个月,可能需要经济活动数据进一步显著走弱,才能改善潜在的通胀状况,也只有这样才能说服欧洲央行停止加息。”