FX168财经报社(香港)讯 周三(2月21日),美元指数在104.05喘息,避险黄金触及2030美元后回落,比特币多头一度逼近53000美元,随后因5000万美元杠杆多头清算而出现回调。美国纽约社区银行(NYCB)暴跌促使美国银行监管机构进行健康检查,由于办公室、购物中心和其他房产的逾期付款急剧增加,不良商业房地产贷款已超过美国最大银行的损失准备金。

路透社引述多位消息人士称,美国银行业监管机构一直在询问地区银行是否面临纽约社区银行问题的任何影响,这表明对该行业健康状况的担忧依然存在。

(来源:Reuters)

两名银行业高管表示,银行已与监管机构进行了通话,这些机构包括货币监理署、联邦存款保险公司以及州银行机构。消息人士透露,在1月31日纽约社区银行公布令人失望的盈利并削减股息。

银行家们表示,对话内容包括监管机构询问银行的流动性,以及他们是否看到对存款流动的任何影响或客户的担忧。高管们指出,他们没有看到任何异常活动,其中一位高管称这是为了确认监管机构已经掌握的情况而采取的行动。

这些对话表明,2023年硅谷银行和其他中型银行的倒闭引发了人们对地区银行健康状况的担忧,监管机构仍然对小型银行感到担忧。

纽约社区银行在1月底公布了意外亏损,并为信贷损失拨备了5.52亿美元,其中大部分拨备分配给了其商业房地产(CRE)投资组合。

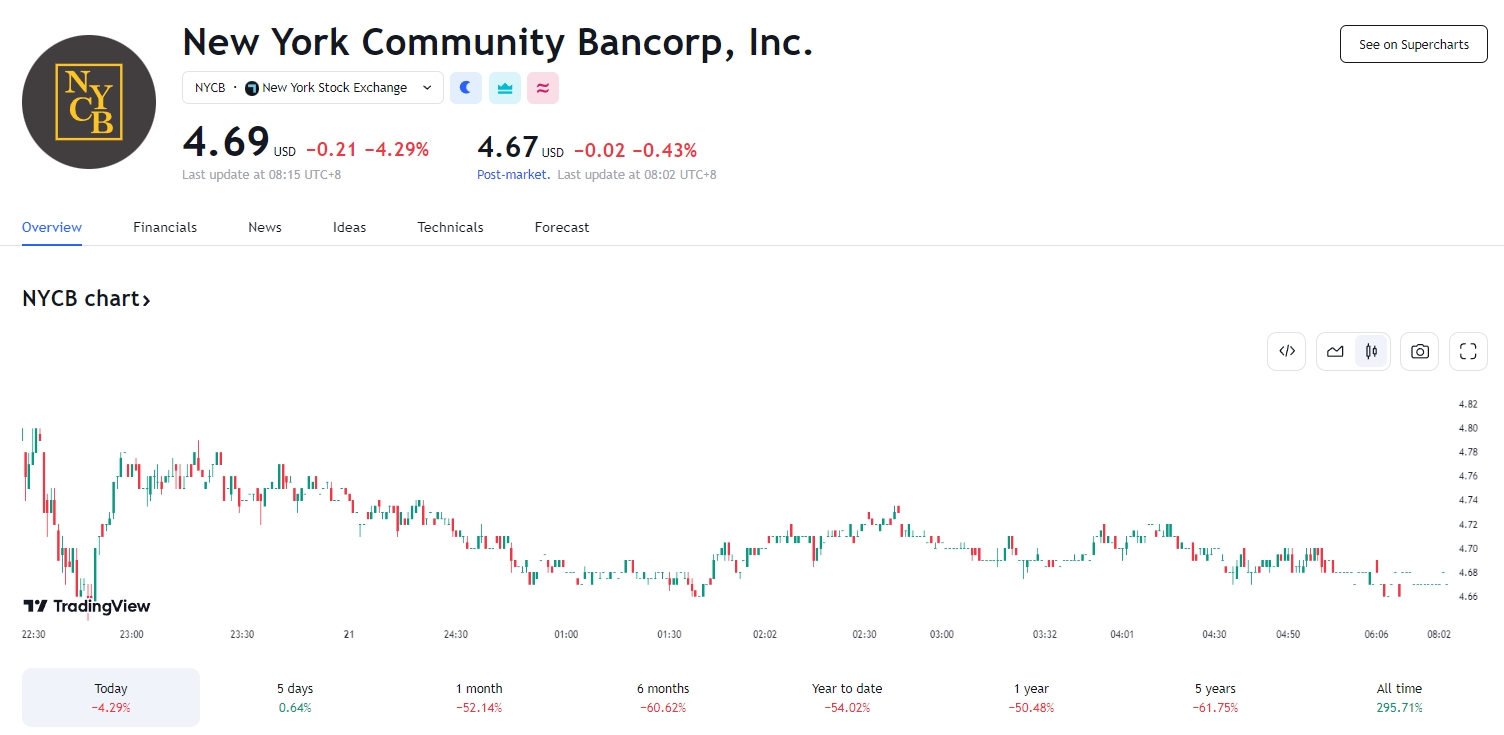

周二美股收市,纽约社区银行股价走跌4.29%,报在4.69美元,盘后交易扩大0.43%跌幅。

(来源:Trading View)

根据Apollo研究,小型银行占所有未偿还的商业房地产贷款近70%。自疫情爆发以来,多栋办公楼持续空置,商业房地产贷款压力加大。根据房地产数据提供商Trepp的说法,一些贷款机构的商业房地产集中度很高。

WaFd Bank表示,其商业房地产集中度“显然是监管机构在最近Luther Burbank Savings合并申请中关注的重点”,并补充说该银行于1月30日获得了收购批准。

Valley National Bank首席执行官Ira Robbins在给路透社的声明中表示:“Valley是一家关系商业房地产贷款机构,几十年来一直受到货币监理署的监管。我们对多元化且精细的商业房地产投资组合仍然感到满意。一如既往,我们重视与监管机构的定期对话并从中受益。”

与地区银行合作的法律消息人士表示,一些监管对话包括询问银行的流动性和资本状况,并排除任何可能迫在眉睫的压力领域。

消息人士称,这些对话是在纽约社区银行公布财报后触发的,并补充说,加强监控包括围绕每个运营领域进行对话,以确保银行具有弹性。

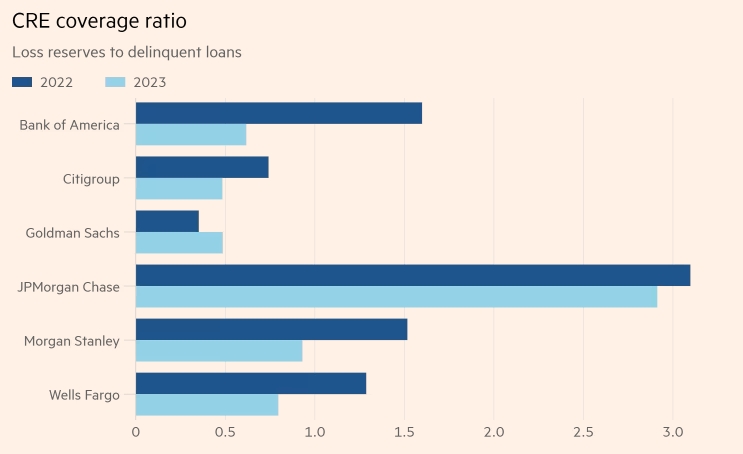

英国《金融时报》引述文件显示,摩根大通、美国银行、富国银行、花旗集团、高盛和摩根士丹利的平均准备金已从借款人逾期至少30天的每1美元商业房地产债务的1.60美元降至90美分。2023年,六大银行的商业房地产拖欠债务几乎增加了2倍,达到93亿美元,情况急剧恶化。

(来源:Financial Times)

负责监督美联储银行监管的迈克尔·巴尔(Michael Barr)表示,监管机构“一直密切关注银行的商业房地产贷款”,包括“他们如何在内部报告风险”,以及他们是否适当拨备并拥有足够的资本,旨在缓冲未来潜在的商业房地产贷款损失。

在整个美国银行业,与写字楼、购物中心、公寓和其他商业地产相关的拖欠贷款价值去年增加了一倍多,达到243亿美元,高于前年的112亿美元。

根据美国FDIC的数据,美国银行现在每拖欠1美元的商业房地产贷款就持有1.40美元的准备金,低于一年前的2.20美元,最低承保额的银行不得不承担七年多以来潜在的商业房地产贷款损失。

(来源:Financial Times)

收集和分析贷款人数据BankRegData的比尔·莫兰德 Bill Moreland)表示,毫无疑问“整个行业的这些贷款损失准备金必须大幅提高”。

商业房地产公司世邦魏理仕(CBRE)全球首席经济学家理查德·巴克汉姆(Richard Barkham)强调,在银行业,任何准备金的低迷从根本上来说是错误的行为。他估计,未来五年银行可能因不良商业房地产贷款损失高达600亿美元,这大约是银行为这些贷款损失预留的310亿美元的2倍。

回到美国经济数据面,市场等待新的推动因素来继续确定美联储宽松周期启动的时机,联邦公开市场委员会(FOMC)的1月份会议纪要将于周三公布。

市场也在酝酿美联储成员鲍曼和卡什卡里即将发表的讲话,以收集更多见解。

根据CME的Fed Watch工具,随着市场将预计的宽松政策推迟至6月,美联储在3月和5月会议上降息的可能性已大幅下降。

美元技术分析:放弃100日均线,更多下行可能即将到来

FXStreet分析师Patricio Martín表示,美元日线图指标反映了当前技术格局有些矛盾的情况。尽管相对强弱指数(RSI)处于正值区域,但其负斜率表明看涨势头减弱,暗示潜在的下行风险。

与此同时,移动平均收敛分歧(MACD)柱状图中的绿色条正在减少,表明购买压力放缓,情绪可能发生转变。

此外,尽管该货币对交投于20日和200日简单移动平均线(SMA)上方,这表明传统看涨立场,但多头在100日均线上方有效盘整的努力,使上升趋势的强度受到质疑。

黄金技术分析:阻力位2031,未来可能回调

FXEmpire分析师Bruce Powers表示,黄金继续从2月14日的波动低点上涨,并创出新的趋势反弹高点2031点。该高点达到了先前提到的下一个目标区域2031。它成功测试了38.2%斐波那契回撤位和50日均线价格区域的阻力位。此外,值得注意的是,周二也测试了先前内部趋势线的高阻力位。一旦触及高点,卖家再次接管,将金价拉回当天高点到低点交易区间的50%区域。换句话说,一旦触及2031美元的目标,阻力就会出现。

周二测试50日均线阻力位,是该线两周内第二次触发阻力位并引发抛售,上周的高点也遇到了50日线的阻力。鉴于在2031高点之后出现的看跌反应,随着金价进一步消化近期涨幅,出现至少小幅回调或盘整也就不足为奇了。

黄金上周完成了每周看涨的锤子烛台形态,从好的方面来看,突破将触发上周高点2031美元的反弹。当然,这将使黄金处于更强势的位置,因为它将处于两周高点并高于20日和50日均线。随后,一旦日收盘价突破2031美元,黄金将被清除,以应对更高的价格目标。第一个是先前波动高点2065美元附近。该价格目标之后是2023年12月28日波动高点得出的2088美元价格区域。

日收市价高于2065美元摆动高点将进一步确认近期低点的看涨逆转,以及正在发展的上升趋势的强度。它是下降趋势价格结构的一部分,一旦突破上行趋势,下降趋势结构就会被打破。届时,金价测试并可能超过2023年12月以来历史高点2135美元的机会将大大增加。在那之前,黄金可能会继续挣扎。

下行方面,跌破三天低点1995美元将使近期1985美元摆动低点面临再次测试并可能突破下行趋势的风险。如果发生这种情况,下一个需要关注的支撑位较低区域是1979至1973美元左右。

(来源:FXEmpire)

比特币技术分析:5000万美元杠杆多头清算导致回调

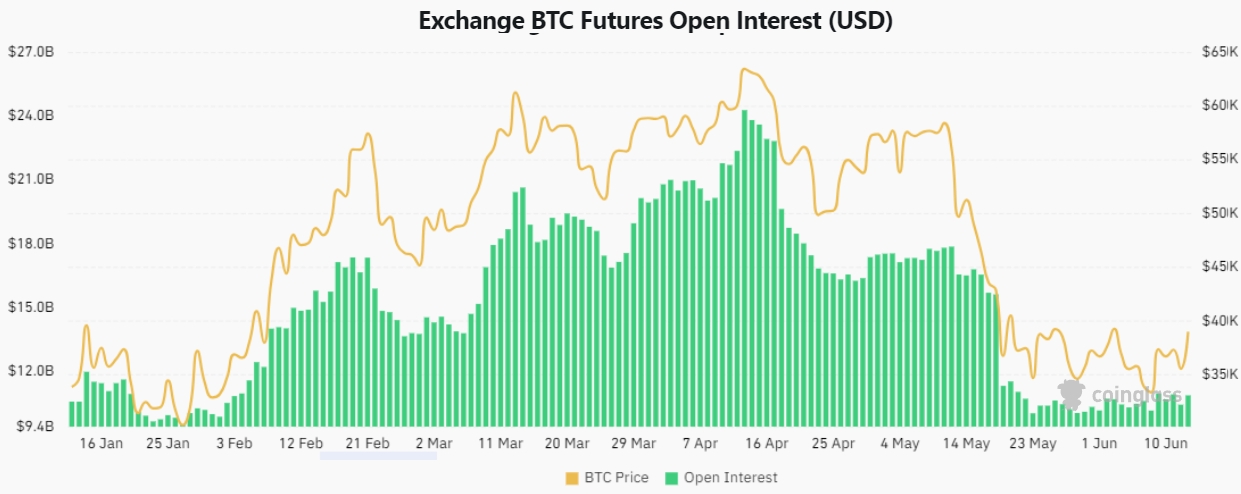

CoinTelegraph指出,比特币一度逼近53000美元,短暂突破52900美元,随后因5000万美元的杠杆多头清算而出现回调。尽管如此,即使跌至50750美元,比特币期货未平仓合约仍保持在237亿美元,仅比2021年4月的历史高点低2.5%。

2021年4月,未平仓合约金额达到243亿美元的峰值,但未能突破64900美元的阻力位,导致11天内回调27%。鉴于目前对比特币期货合约的强劲需求,投资者正在考虑出现类似结果的可能性。

(来源:CoinTelegraph)

一些交易员认为,比特币期货未平仓合约的上升表明过度借贷,但这并不普遍准确。每笔衍生品交易都需要相同规模的买方和卖方,即使利用杠杆,投资者也可以完全对冲,例如每月买入比特币期货,并在存在有利价差的情况下同时卖出等量的永续合约。

未平仓合约达到243亿美元的历史新高,其影响力本身并不大。2021年,币安在散户流量的推动下,比特币期货市场份额领先,而目前的主导地位由主要由机构投资者组成的芝商所占据。虽然这一数据并不能消除衍生品市场驱动的比特币价格大幅调整的可能性,但它确实降低了这种可性。

有人可能会说,高持仓量增加了级联清算的可能性,这是有道理的。然而,要实现这种条件,系统中必须有大量借贷,而对于要求50%存款保证金的CME合约来说,这种情况不太可能发生。同样,与Bybit相比,Deribit交易者倾向于采取更为保守的做法,从而导致不同的清算水平。从本质上讲,整个比特币期货未平仓合约池缺乏逻辑一致性。

无论使用何种杠杆,人们都可以通过检查比特币期货溢价来评估专业交易者的乐观程度。在正常市场中,这些合约的交易价格应比常规现货市场高5-10%,以考虑其较长的结算期。

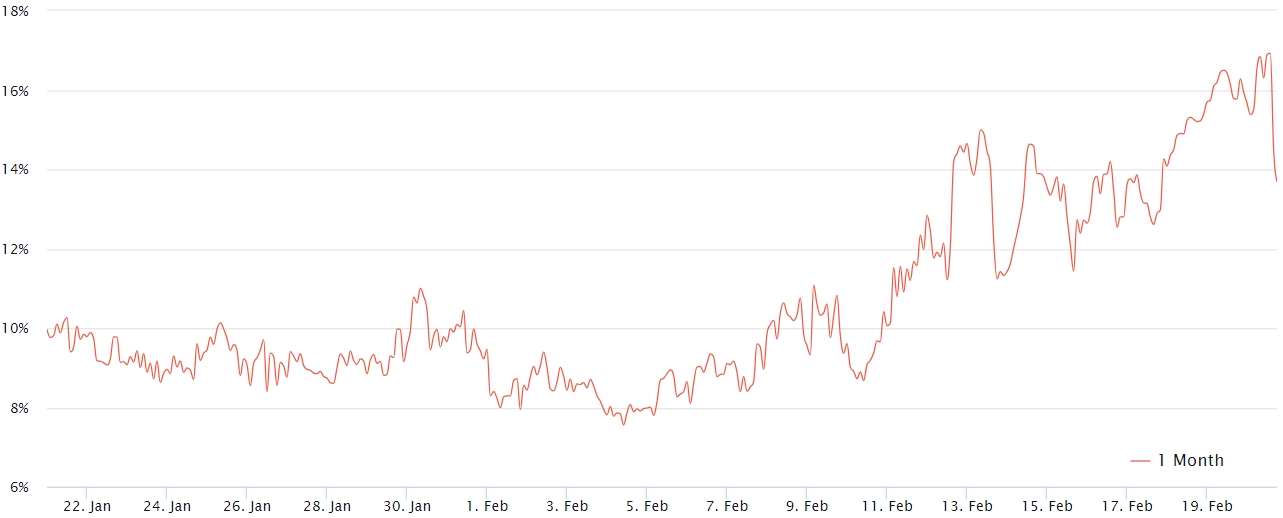

(来源:Laevitas.ch)

比特币固定月份合约溢价最近在2月20日达到17%的峰值,当时其价格接近53000美元。目前,该指标为14%,表明跌至50750美元并没有抑制看涨情绪。值得注意的是,这些数字是年化的,因此持有一个月杠杆多头头寸的成本为1.1%。