FX168财经报社(亚太)讯 美国彭博社周二(4月2日)最新撰文称,中国国家习近平的一份重新露面的演讲表明,中国政策制定者可能会开始交易政府债券,以调节市场流动性,推动国家转向美联储和世界其他主要央行使用的战略。

(截图来源:彭博社)

习近平要求中国人民银行在公开市场操作中“逐步增加政府债券的买卖”,这在上周引发交易员的疯狂猜测。这番言论是在去年10月发表的,但最近在一本新书和一篇报纸文章中被公布出来。彭博社称,这番言论可能暗示,自2007年以来一直没有大规模购买债券的中国央行将转变政策。

中国国家金融与发展实验室研究员刘磊表示:“其他国家的央行通常使用政府债券或主权信用作为发行货币的基础。这是中国央行和货币体系走向现代化的必经之路。”该实验室是中国政府机构的国家智库。

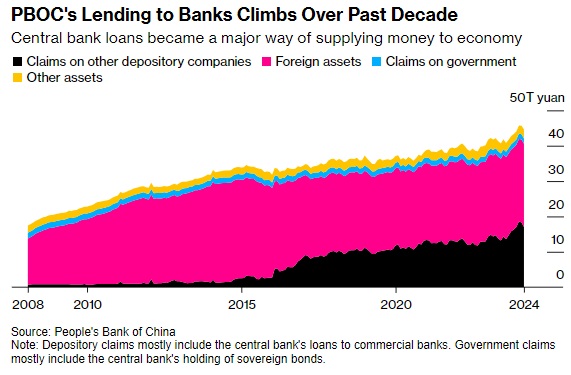

(截图来源:彭博社)

中国领导人含糊的言论让一些交易员最初认为,北京方面可能正在考虑量化宽松(QE)——一种非常规的刺激形式,包括购买主权债券和其他资产,以压低收益率,提振经济活动。

20多年前,日本央行首次采用这一策略,后来在全球金融危机和新冠大流行之后,美联储和其他政策制定者也采用这一策略。

近几个月来,中国的经济困境引发人们的争论,即这个世界第二大经济体是否会考虑采取极端的政策来支撑房地产等行业。

中国央行已经在使用定向贷款计划,一些分析师将其比作QE,因为这扩大了中国央行的资产负债表。

几位经济学家不同意将习近平呼吁进行政府债券交易解读为政策的革命性转变。

首先,习近平特别提到债券的购买和出售——这与QE有显著区别,后者通常涉及购买和持有政府债券和其他资产,尤其是大规模购买。

中国的利率也仍远高于零,这使得中国人民银行没有理由考虑在短期利率持平时作为刺激需求的紧急手段。

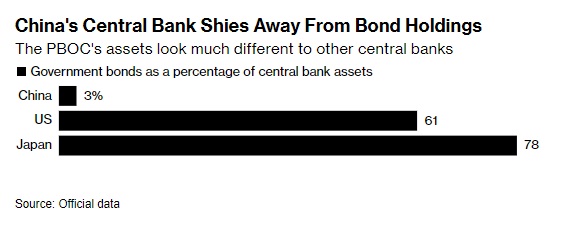

(截图来源:彭博社)

此外,在过去,中国人民银行已经发出反对QE的信号:之前几任央行行长指出美国领导的QE的潜在风险,他们并警告说,资产购买将损害市场,损害央行的声誉,并产生“道德风险”。

在去年10月召开的中央金融工作会议上,习近平要求中国人民银行在二级市场逐步增加中央政府债券的买卖——这是一种20多年来一直未被使用的策略——作为丰富货币政策工具箱的一种方式。

这一指示直到上周早些时候才随着一本新书的发布而公之于众,引发人们对中国将积极放松货币政策的狂热猜测。这些猜测出现之际,许多观察人士正在质疑,中国能否在提振低迷的私营部门信心、化解房地产市场危机和处理地方政府巨额债务负担的同时,实现今年5%的经济增长目标。

通过被称为QE的大规模国债买卖来为经济发展注入流动性是美日等主要经济体经常使用的一个刺激经济的金融工具,但是中国在过去20年间则一直避免使用这一工具,因为此举有可能带来通胀和资产泡沫化等不良后果。

《中国人民银行法》第四章第二十九条规定,人民银行不得直接认购、报销国债和其他政府债券,即禁止央行在一级市场中购买国债。不过,人民银行在二级市场上参与国债交易是央行货币政策工具的一部分。《人民银行法》第四章第二十三条列示了人民银行为执行货币政策可以运用的六种货币政策工具,其中就有“在公开市场上买卖国债、其他政府债券和金融债券及外汇”。

渣打银行大中华及北亚首席经济师丁爽指出,中国央行之所以多年来避免购买国债,主要是不想引起市场投机,但北京现在希望注入政策支持的强心剂。