FX168财经报社(香港)讯 美国股市近年来给被动投资者带来丰厚回报,但这种情况可能很快就会改变。摩根士丹利(Morgan Stanley)财富管理首席投资官丽莎·沙利特(Lisa Shalett)做出解释,被动投资者在2022年日子里可能会更难过。而在新年美股开局,已显现出类股轮动的迹象。

大摩提到,优于预期的经济增长和持续的通货膨胀,可能会造成美联储提高联邦基金利率,这可能会使实际利率从历史性的负低点脱离出来,并引发市场波动。市场上过剩的流动性和年底的技术仓位,这些因素预计将在今年消退。此外,劳动力、能源和物流成本的上升可能会继续拖累企业利润。

尽管市场上很多人都认为,美国国会将在2022年中期选举前通过一项教育、医疗和气候倡议,但时机很重要。在美联储准备在年中首次加息之际,有关延长刺激计划的含糊不清可能加剧人们对“财政悬崖”的担忧。这可能会加剧金融环境收紧对消费者的影响。

在通胀持续和流动性减少的背景下,美国国债市场可能出现资金外流。标准普尔500指数(S&P 500)已由少数几隻大型科技股主导,随着联邦监管机构和全球税收政策制定者对这些公司进行严厉审查,新的监管可能会对市场产生连锁反应。

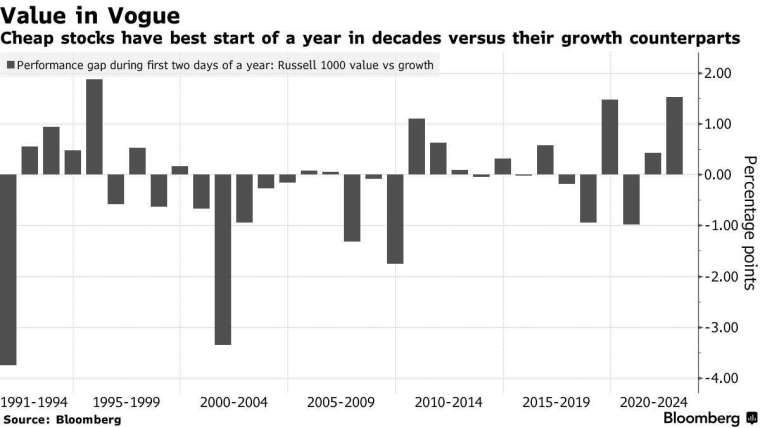

对于价值股投资人而言,他们正等待科技股对美股的主宰力量松动,而2022年可能是他们的机会。美股周二走势来看,似乎也朝向类股轮动方向转移。软件和网路网股票遭到抛售,罗素1000成长指数全天下跌1.1%。与此同时,能源和金融股的飙升则推动价值股上涨。

在过去两个交易日,罗素1000成长指数的表现已经落后于价值指数1.5个百分点,这是自1995年以来,成长股开局相对最为低迷的一年。

(来源:彭博社)

伴随着科技股走跌,美债殖利率正攀高,因为市场预期美联储今年将升息以抑制通胀。这使得交易员思考,在成长股估值已经过高之下,升息可能预示着经济正在加速发展,对周期股有利。

Oppenheimer & Co.机构股票衍生品主管Alon Rosin表示,此次轮动在一定程度上,可以说是实际和名目殖利率上升的结果,但随着大型科技股持续涨至去年底,这种轮换早就应该进行了。他说道:“现在随着美联储的流动性龙头进入紧缩,我们对所有科技股都有多重担忧。”

追逐成长股的代表性基金,即ARK旗下的创新基金ETF(ARKK),这档ETF下挫4.4%。可以留意到的是,科技股下跌之际,标普500指数仍然稳定,这要归功于对经济敏感股票的上涨。能源生产商和KBW银行指数,在过去两个交易日均上涨超过6%,创下有记录以来一年的最佳开局。

事实上,近年来价值股试图挑战成长股市场主导地位的案例已发生过多次,例如去年第一季和2018年最后几个月,但最终这些改变瞬间即逝。但部分价值论者认为,随着美联储变得更为鹰派,公司基本面和估值将变得非常重要。

Instinet LLC驻纽约交易主管Larry Weiss指出,对2022年股市飙涨的预期不多,很多人都转向注意持续获利的公司,而不是只看虚幻的未来,这可能是人们一直在等待的价值回归。

市场对美联储自5月开始至少升息3次的预期越来越高,使美债殖利率自元月一开始就连涨二日。收益率上行也使热门科技股遭到抛售,估值将受到更大的压制。

5年期美国国债收益率一度上涨4个基点至1.395%,为2020年2月20日以来的最高;10年期和30年期国债收益率触及盘中高点,继周初企业发行110亿美元的公司债后,周二又有14家企业发行投资级公司债,规模超过200亿美元。

美债收益率大涨,归因于去年年底长达三周的沉寂后,市场连续二日迎接大量公司债的发行,而新债供应量超过市场预期。尽管美联储货币政策转鹰与通胀上升,为收益率带来上涨压力,但交易员认为这些因素对市场而言并非新闻。

市场分析师指出,利率连续扬升,恐对科技类成长股的估值构成更大压制,因为这类公司在经营初期鲜少获利,市场在进行估值时,会使用债券收益率将去评估未来收益折现为当前的金额。美债收益率越高,这些公司未来收益的价值就越低。

【广告】关注公众号,学习量化投资!

.jpg)