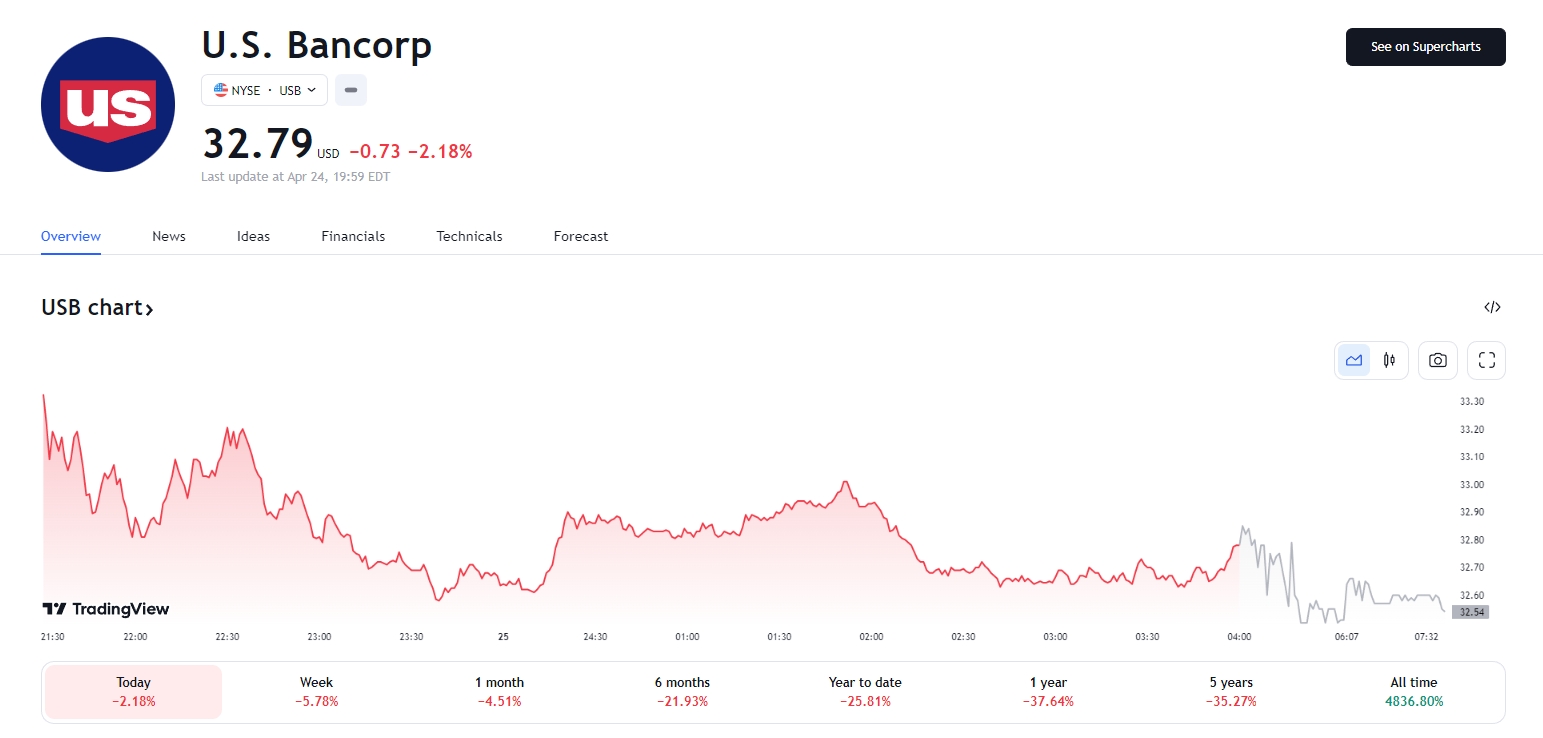

FX168财经报社(香港)讯 美国合众银行(US Bancorp)股价周一(4月24日)下跌,意外卷入抛售潮。该行上周提交今年第一季收益表,营收和利润都超出预期,但穆迪却无视亮眼表现下调评级,警告投资者融资成本上升和银行系统性风险。上周美联储发布的经季节性因素调整数据显示,美国银行存款在截至4月12日一周减少762亿美元,至17.2万亿美元。

(来源:Bloomberg)

美国合众银行的高级无抵押本币和外币评级从A2下调至A3,这是第四低的投资级别评级,其本币商业票据评级从Prime-1下调至Prime-2。其银行子公司US Bank National Association的长期货币银行存款评级从Aa2下调至Aa3;短期本币银行存款确认为Prime-1。

该行高级无抵押本币评级从A1下调至A2,本币商业票据评级维持Prime-1,基准信用评估从A1下调至A2。由于美国银行经营环境和融资状况恶化,穆迪将美国银行体系的宏观评级从“非常强-”下调至“强 ”。该公司表示,这一变化反映出美国银行面临的资产负债管理挑战不断增加。

穆迪表示:“具体而言,银行系统面临着与货币政策显着且迅速收紧相关的融资和盈利压力上升,这导致美国银行系统存款减少和融资成本上升。”

美国合众银行面临抛售潮,周一美股收市,股价跌至32.79美元,半年录得21.93%的跌幅。

(来源:Trading View)

与此同时,更高的利率降低了美国银行的固定利率证券和贷款的价值,从而增加了它们的流动性和资本风险。穆迪补充说,美国合众银行的评级下调反映出其相对较低的资本化,该资本化在2022年12月收购MUFG Union Bank后有所下降。

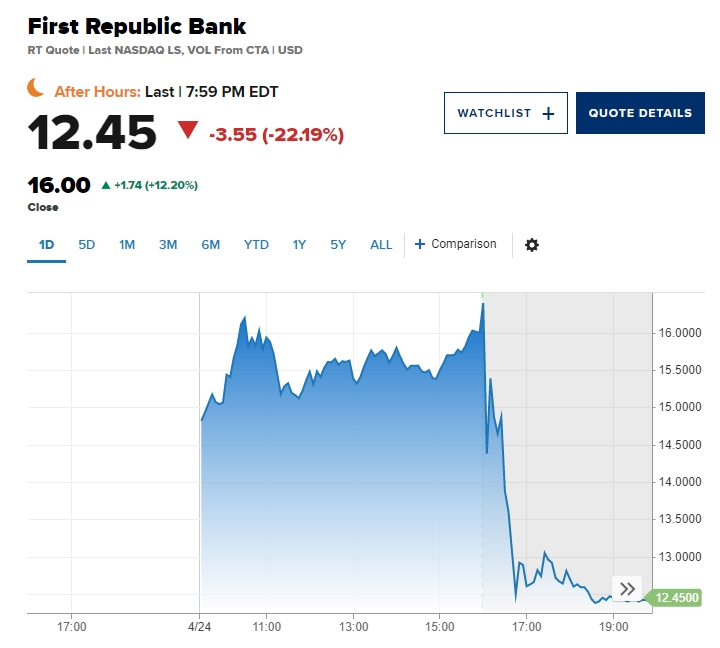

除了美国合众银行,第一共和银行(First Republic Bank) 表示,其存款在第一季度下降40.8%至1045亿美元,该季见证另外两家中型银行的倒闭,并引发了客户对广泛银行倒闭的担忧。

第一共和银行的存款外逃情况比华尔街预期的要糟糕,根据FactSet的StreetAccount一致估计,分析师估计第一季末的数字约为1450亿美元。数据显示,分析师的存款估计在1000亿美元到2060亿美元之间。

该行首席执行官Michael Roffler表示,尽管资金外流,但第一共和国从本季开始就保持了97%以上的“客户关系”。他没有就这一点提供更多细节,也没有在电话中回答任何问题。作为其财报发布的一部分,第一共和银行宣布将在第二季通过削减高管薪酬、压缩办公空间和裁员20-25%来削减开支。

第一共和银行表明正在“寻求战略选择,以加快其进展,同时加强其资本状况”。该股在常规交易中上升12%,在延长交易中下跌约20%。但相比其美国合众银行,第一共和银行的走跌较受到市场所预期,而前者的下滑实际上被视为意外。

(来源:CNBC)

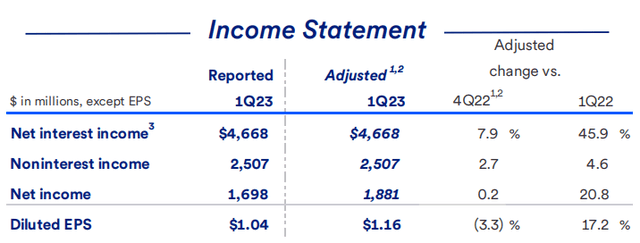

Seeking Alpha专栏作者The Asian Investor提到,美国合众银行的收益好于预期,但市场仍然没有心情奖励它。该行上周公布今年第一季的稳健收益,显示出强劲的营收和每股收益表现。第一季调整后每股收益为1.16美元,高于预期的每股1.12美元,而且由于大量净利息收入的顺风,这家美国地区性银行的收入同比增长强劲。

美国合众银行的收益发布中最重要的两个要点是以下两件事,第一:该银行在上个季度出现了有限的存款外流,当时硅谷银行的关闭在美国金融体系中造成了危机,导致美国区域性银行市场出现抛售,以及第二:由于美联储的政策,美国合众银行的净利息收入同比大幅增长。

该行面临的最大商业风险,将是金融危机的重启和存款外流轨迹的根本改变。The Asian Investor强调:“然而在我看来,这不太可能,因为存款流量显然已经稳定下来,而且美联储通过提供紧急流动性在稳定市场方面做得非常出色。因此,我相信美国合众银行的股价迟早也会企稳。”

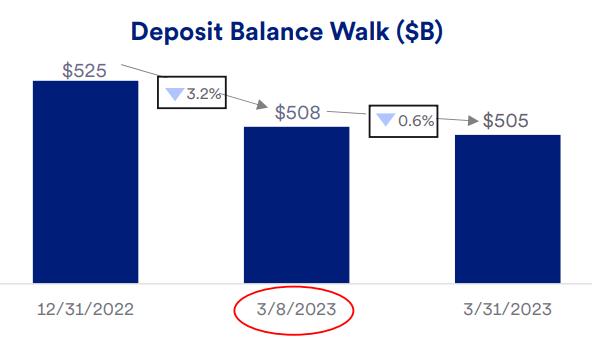

美国合众银行在今年第一季的存款基数仅略有下降,上个月硅谷银行倒闭后,尤其是企业储户将资金从被认为脆弱的银行转移到顶级银行,如美国银行或摩根大通。然而,这种现金分类对该行的影响相当有限,该行第一季末的存款为5050亿美元,而2022财年的末存款余额为5250亿美元。存款总季度环比下降仅为3.8%,而且下降的大部分发生在硅谷银行灾难发生之前。在硅谷银行于3月初关闭后,只有0.6%的存款离开,这表明储户将银行视为安全的银行业务目的地。

(来源:Seeking Alpha)

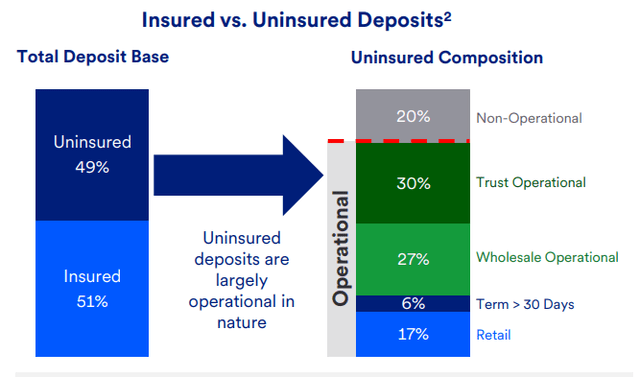

再者,美国合众银行约51%的存款已投保,而未投保的存款主要与持有现金为其运营融资的公司有关。由于FDIC的保险限额为250000美元,未投保的存款在3月份离开美国地区银行市场的风险尤其大。然而,存款取款对美国合众银行存款余额的净影响非常有限,表明投资者不太担心该银行的存款状况及其在必要时为取款提供资金的能力。

(来源:Seeking Alpha)

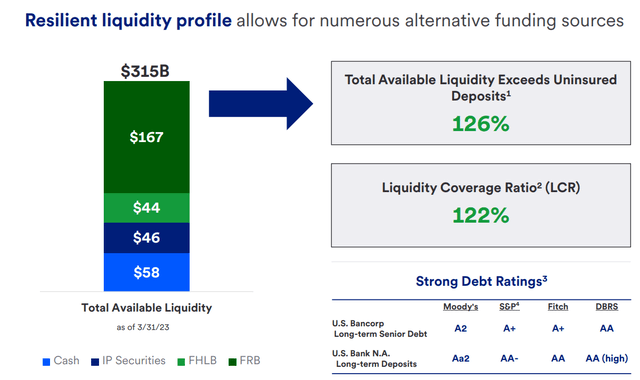

该行也拥有相当大的流动性,可以一次性提取所有未投保的存款,表明投资者没有真正的理由担心美国合众银行的存款或流动性状况。截至本季末,该银行的可用流动性超过其未投保存款总和的26%。万一所有未投保的存款都被提取,美国合众银行然能够在没有任何重大流动性限制的情况下继续其银行业务。

(来源:Seeking Alpha)

针对净利息收入,美国合众银行是美联储加息的受益者。该银行的净利息收入同比飙升46%至47亿美元,而美联储暂时没有表现出放慢加息步伐的意愿。

(来源:Seeking Alpha)

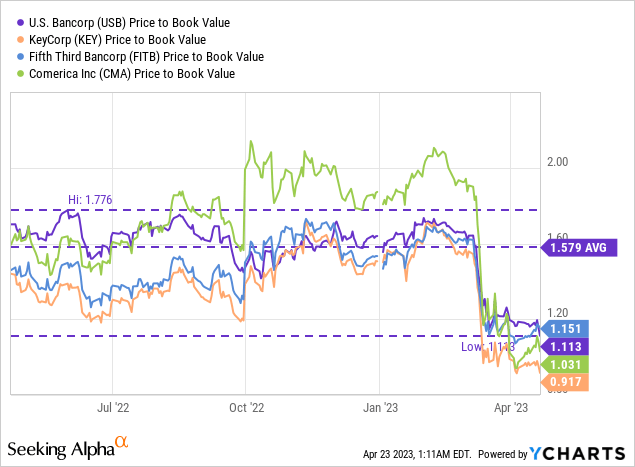

The Asian Investor提到,美国合众银行的股票目前交易价格为账面价值的1.11倍,而其交易价格较危机前的账面价值大幅溢价。“鉴于在我看来是不应该的估值大幅缩水,我认为风险状况和复苏潜力在这一点上对于该行以及更广泛的美国区域银行市场都非常有吸引力。美国合众银行目前的交易价格也较其1年平均市净率有更大的折让,这意味着投资者仍有机会利用恐惧情绪,以更具吸引力的估值购买这家美国地区银行的股票。”

(来源:Seeking Alpha)

“收益表清楚地表明,美国合众银行的整体业务表现良好,该银行拥有足够的流动性来为提款提供资金,并且净利息收入在利率上升的世界中继续增长。话虽如此,鉴于美国金融体系的情况,我认为市场对不错的收益报告反应过度,我建议投资者倾向于恐惧并购买美国合众银行稳定的5.7%股息收益率。”

值得关注的是,被誉为老债王的Pacific Investment Management Co.前首席执行官比尔·格罗斯(Bill Gross)上周五发布投资展望,他表示在银行业爆雷的环境下,他选择危机入市,抄底美国地区性银行。他盛赞这些股票的估值极具吸引力,并预期大型银行可能会以溢价收购。

尽管没有美国合众银行,但格罗斯透露,他已经买入Western Alliance Bancorporation(WAL)、Synovus Financial(SNV)、PacWest Bancorp(PACW)、以及SPDR标普地区性银行ETF(KRE),预期能抄底获利。

继3月初发生一系列银行倒闭事件后,地区性小型银行的股价暴跌,交易价格较其净资产价值折让约60%。2019年从资产管理退休的格罗斯表示,这与10%左右的股本回报率一起提供“诱人的长期投资”。