FX168财经报社(香港)讯 鹰派美联储撼动华尔街,摩根士丹利量化和衍生品服务主管克里斯·梅特利(Chris Metli)表示,美国股市一场1800亿美元的强制性抛售越来越逼近。美国消费者物价指数(CPI)下降的环境中,政策自然会收紧,股市趋势信号将开始转为负面,美联储转向实际加息可能会成为一个问题,标准普尔指数恐将面临5%的级联抛售。

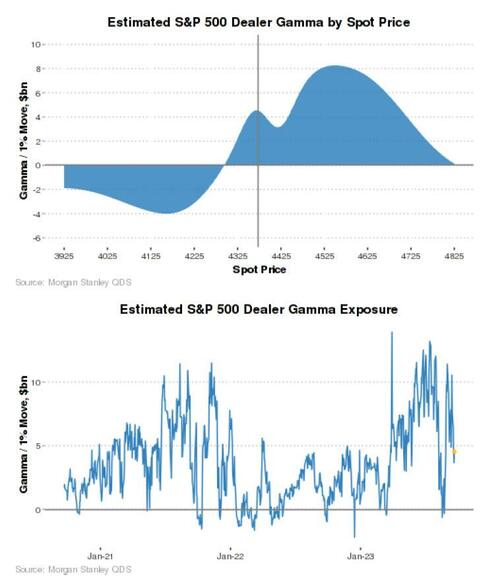

克里斯在报告中写道,尽管期权交易商几天前持有100亿美元的多头伽马值,但现在已滑落至40亿美元的多头伽马值。再加上杠杆ETF超过50亿美元的空头伽玛,意味着市场现在处于净空头伽玛。估算发现,这意味着单日供应量下降1%时约为70亿美元,下降2%时约为180亿美元。

(来源:ZeroHedge)

除了对市场走势做出反应的单日资金流之外,摩根士丹利警告称,如果抛售加剧,宏观系统性策略将面临带来更多供应的风险。好消息是,到目前为止,已实现波动率一直很温和。但如果已实现波动率上升至15%,即每天变动1%,他们将开始成为卖家。

更重要的是,即使价格持平,市场趋势信号也将开始转为负面。10日均线已经低于50日均线,现货正逼近100日均线。如果现货价格没有反弹,趋势跟踪CTA可能会在未来几天开始成为卖家。

系统性方面并不全是坏消息,下周被迫抛售的一个抵消因素将是养老金和资产配置再平衡,大摩预计会有一些股票需求,尽管考虑到债券也与股票一起抛售,需求相对温和。

摩根士丹利表示,尽管股市净伽玛因8月份的抛售而转为负数,从而加剧了脆弱性,但并未出现实质性冲击,使市场真正突破区间。因此,尽管美联储这次逐渐加强鹰派有能力成为负面催化剂。

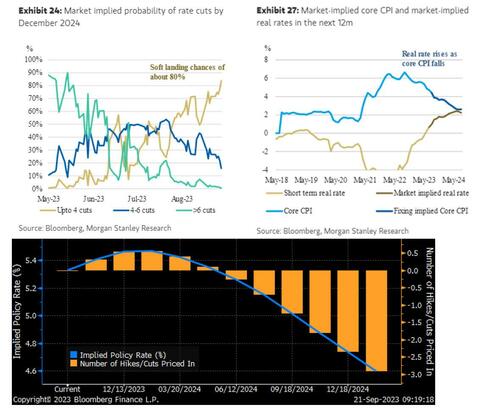

到目前为止,股市基本保持稳定,因为对软着陆的预期不断上升,股市削减了降息预期。但进一步定价削减,转向实际加息可能会成为一个问题,特别是在当前CPI下降速度下,政策自然会收紧。

需要注意的是,由于隐含波动率相对较低且偏差平坦,期权市场并未对大幅下行走势进行定价。但根据摩根士丹利的说法:“考虑到潜在的供应,如果有更多的波动,这可以说是一个错误的情况。”事实上,导致标准普尔指数下跌5%的级联抛售,将释放近1800亿美元的系统性抛售。

(来源:ZeroHedge)

另外,高盛交易员John Flood也发表报告,展望内容在很大程度上与摩根士丹利的发现相呼应,即CTA社区目前做多330亿美元的标准普尔指数,并在未来5年呈扁平趋势。预计将产生40亿美元的标准普尔供应量,10月将产生100亿美元。

最后一个潜在的被迫买家是共同基金,其中许多都面临着10月31日的年终。届时,价值9250亿美元的共同基金将在10月底报告年终业绩。随着日历翻到明年,人们几乎无法容忍展示大量现金。