FX168财经报社(亚太)讯 高盛(Goldman Sachs)向顶级客户释出重要信号,呼吁开始做空中等收入消费者投资组合,指出对低收入消费者的提及达到了创纪录水平,与新冠疫情后的崩盘相当。该行警告意味着,新一轮次级抵押贷款危机很可能再次上演。

两个月前,高盛的Prime Brokerage部门发现对冲基金正在悄悄清算其消费类敞口,如今,该行再次分析称:“事实证明,在非必需消费品领域经历了几次著名的崩盘之后,答案是肯定的,因为只要看一下XLY非必需消费品ETF就会发现,该指数今年以来表现平平,远远落后于继续走高的大盘标准普尔指数,后者目前仅凭5只股票就上涨了约15%。”

(来源:ZeroHedge)

一个月前,高盛之前乐观看涨的消费品专家斯科特·菲勒(Scott Feiler)在后续报告中写道:“我昨天早上的报告标题是‘杯子半空’?观察了价格走势后,我们今天早上唯一要做的事情就是将标题中的问号去掉,改为‘杯子半空’。”

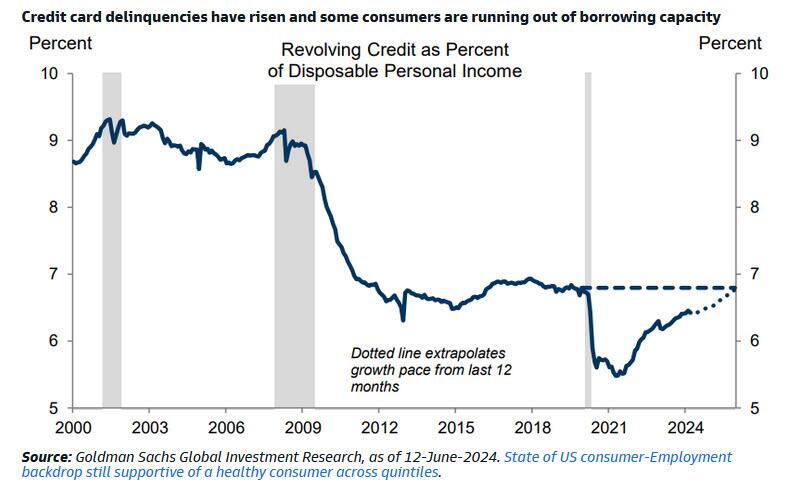

原因在于,截至5月中旬,投资者突然惊慌失措,担心总体“强劲的支出增长”可能掩盖表面下的巨大疲软,尤其是因为各公司在第一季财报电话会议上越来越多地提到低端消费者的疲软,换句话说,对低收入消费者的提及达到了创纪录的水平,与新冠疫情后的崩盘相当。

高盛特别警告称,许多公司表示,更高的利率和价格水平迫使低收入阶层的消费者做出越来越艰难的权衡,最终可能导致支出减少,这一观点现在得到了4月和5月零售销售报告出人意料的疲软,以及非法移民和兼职工人推动的劳动力市场急剧放缓的证实。

由于对美国最薄弱的消费者支柱产生了新的怀疑,高盛提出了一项交易,即做空那些面向最低收入消费者群体的公司。不用说,这项交易在过去一个月里非常成功。

时至今日,高盛连续第三次上调其年底标准普尔500指数目标价,从5200点上调至5600点。与此同时,高盛已经加大了对消费者的怀疑,在瞄准低收入消费者一个月后,高盛现在开始瞄准中等收入消费者。

根据高盛由路易斯·米勒(Louis Miller)领导的越来越悲观主题交易小组的说法,该小组发布的交易台笔记仅向该行一小部分顶级客户开放,美国经济增长“被乐观地定价”,并且该行认为有理由暂停对美国消费者的评级,尤其是因为市场对中等收入美国的交易几乎就像对人工智能(AI)交易一样。

米勒进一步解释道,首先回顾了他5月的交易论点,“需要细微差别,我们最担心的是降级风险和低端消费者的状况。这体现在公司评论疲软、4月份零售销售报告疲软以及劳动力市场放缓的迹象中,后者表明第一季业绩和收益电话会议揭示了消费者的一系列观点”。

但他现在的做法是更进一步,他写道:“尽管通胀确实在减弱,但物价水平对中等收入消费者来说仍然很困难,我们最喜欢的消费品交易是做空我们的中等收入消费者篮子(GSXUMIDC)。这个篮子瞄准的是美国经济的心脏,因为消费者占国内生产总值(GDP)增长的70%以上,它为中等收入消费者提供了股票敞口,而精明的消费者最终可能会选择低价购买。这个篮子一天的交易额可以高达3亿美元,没有一个股票的日均交易量超过10%。”

高盛列出了不利于经济的因素供交易员考虑,包括年初增加预扣税和资本利得税支付提高了有效税率,从而降低了可自由支配的资金流;退税实际金额减少;第一季通胀意外上行,拖累实际收入和支出增长,并可能降低消费者信心。

然而,这不仅仅是高盛的交易部门发出警告,该行消费者零售主管凯特·麦克沙恩(Kate McShane)最近也强调,中等收入消费者相对于其他人群承受着最大的压力,并且可能看到1.6%的最低可自由支配现金流入增长率,2023年为-2.4%,因为更高的财务义务和更低的抵押贷款权益提取额抑制了这一群体的现金流入。

在最近的财报季中,许多大型消费品公司在第一季财报电话会议上警告消费者活动出现下滑。

(来源:Goldman Sachs)

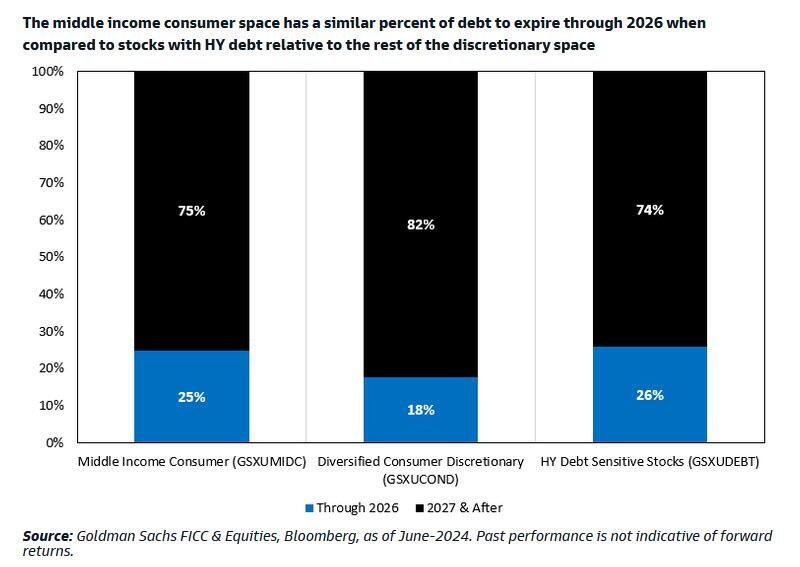

最后值得注意的一点是,高盛中等收入消费者资产组合的债务状况更接近其高收益债务敏感型资产组合(GSXUDEBT),而不是多元化非必需消费品行业资产组合(GSXUCOND)。这一消费行业既面临收入放缓的风险,又面临利息支出增加的风险。

(来源:Goldman Sachs)

知名金融博客ZeroHedge报道最后写出:“我们不禁要问,即将爆发的美国消费者危机,会不会成为下一次次级抵押贷款危机,而市场确信AI公司在未来几年内将赚取的数千亿美元又将何去何从?”