FX168财经报社(香港)讯 近日英国成为投资者重点关注的目标,该国政府上周公布50年来最激进的减税方案,此举“吓坏”投资者,导致英镑和英国国债崩盘。英国央行周三(9月28日)紧急救市,祭出无限制购买长期国债的重拳,以稳定金融市场,恢复市场功能,并阻止一场“金融灾难”的发生。消息出炉后,英国国债价格全线大涨,并拉动全球其他主要债市大幅上行,英镑/美元汇率飙升。

究竟发生了什么?

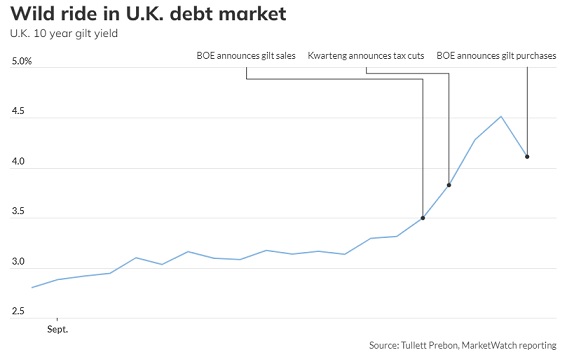

英国长期政府债券(金边债券)收益率的大幅上升,促使英国央行在金融灾难发生之前出手干预。

.jpg)

(截图来源:法新社)

英国新政府上周五概述了刺激疲弱经济增长的计划,包括减税、取消银行家奖金上限,以及为家庭提供能源账单补贴。这些措施将由450亿英镑(483亿美元)的债务资助。

这些拟议的政策动摇了投资者对英国稳定的信心,英镑/美元汇率周一一度跌至1.03附近,达到历史低点,与美元平价近在咫尺。

路透社称,英镑/美元汇率跌至1985年以来最低点。有分析人士认为,英镑正在面临一场新的危机,上世纪遭到美国金融大鳄索罗斯等空头狙击的场景可能再次出现,而这最终可能冲击全球金融市场。

这些政策还推动两年期英国政府债券收益率升至4.3%的14年高点,并推动10年期基准金边债券收益率在周二升至4.1%。

英镑贬值使进口商品更加昂贵,而英国国债收益率上升则提高了政府借款成本。

金融稳定面临重大风险

英国央行周三表示:“如果这个市场的功能失调继续或恶化,金融稳定将面临重大风险。”

央行解释说,如果允许收益率攀升,可能会导致“融资条件的不必要收紧,以及流向实体经济的信贷减少。”

换句话说,更高的政府债券收益率可能会导致信贷紧缩,使家庭和企业的借贷成本和难度增加。

英国央行的解决方案:从9月28日到10月14日,为期约两周的临时和定向购买长期政府债券。

英国央行表示,为了稳定市场,该央行将以“任何必要的规模”实施这些措施,而成本将由政府承担。这一表态使投资者想起2012年时任欧洲央行行长德拉基所做的“不计代价”拯救欧元的承诺。

据彭博社报道,英国央行出手干预是为了避免迫在眉睫的危机。英国央行担心,由于英国国债持续下跌,采用负债驱动投资(Liability Driven Investment)策略的投资者,如一些养老金基金,将不得不出售英国长期国债。这可能导致英国国债市场崩盘式的抛售。

英国央行称,央行金融政策委员会认识到市场风险,建议进行干预,并对“以紧急速度”购买债券的计划表示欢迎。

一旦确信市场状况已恢复正常,英国央行将谨慎地解除购买。

与此同时,英国央行将推迟启动量化紧缩计划(QT),即出售政府债券为经济降温。它将于10月31日开始,而不是原计划的下周。

不过,英国央行仍计划在未来12个月内减持800亿美元债券。

英国央行的计划对投资者和市场意味着什么?

英国央行的临时债券购买计划旨在安抚投资者的担忧,他们担心降低税收和增加政府支出将加速通货膨胀。目前,英国的通货膨胀率已经接近40年来的最高点。购债计划应该会防止这些担忧引发的进一步抛售。

然而,量化宽松(QE)通过向经济注入更多的流动性来刺激经济。政府实际上是在公开市场上印钱购买债券,增加货币总供应量,为人们提供更多的现金用于消费和投资。

英国央行正在押注,短期的债券购买计划不足以推高通胀,但足以安抚市场。

英国央行还希望防止债券收益率攀升,否则政府的借款成本将会增加,为其财政计划融资将更加困难,并可能增加其债务。此外,该央行还希望防止实体经济出现信贷紧缩。

不过,购买债券可能会削弱英国央行通过加息抑制通胀的持续努力,因为一个计划是扩张性的,另一个是收缩性的。

国际货币基金组织(IMF)周三以同样的理由警告英国政府不要推行激进的支出计划。

总体而言,债券购买计划可能会加剧通胀,并破坏英国央行试图通过加息实现的目标。这意味着需要进一步加息,经济衰退的风险将会增加。

然而,它们也可以恢复混乱的市场秩序,防止全国性的信贷紧缩。

周三市场反应:英国国债收益率大幅下跌 英镑飙升 欧美股市全线上涨

在英国央行表示,将以“必要的任何规模”购买债券,以恢复有序的市场环境后,英国国债收益率从14年高点回落。

据路透社报道,英国央行购买债券金额将达到650亿英镑。

10年期基准英国国债收益率下跌49个基点,至4.03%,一度跌破4%。此前周二收于4.51%。但今年以来10年期英债收益率仍大幅上涨,1月初的时候还不到1%。

(截图来源:MarketWatch)

周三早些时候,10年期英债收益率一度升至4.6%,在短短四个交易日内上涨逾120个基点,原因是投资者抛售政府债券。

尽管英国央行没有购买短期债券,但两年期英国国债收益率也下跌34个基点,至4.27%。

此外,10年期美国国债收益率也从周二的3.964%降至3.707%,此前曾一度升至4%上方,为2008年以来首次。

英国央行周三宣布紧急购债计划带动英镑强势反弹。购债消息传出后,英镑/美元走势震荡,盘中最高升至1.0915,最低1.0540,收盘上涨1.4%至1.0882。

在英国央行紧急干预市场后,市场情绪明显好转,英国伦敦股市《金融时报》100种股票平均价格指数28日报收于7005.39点,比前一交易日上涨20.80点,涨幅为0.30%。欧洲三大股指当天全线上涨。

欧洲其他两大主要股指方面,法国巴黎股市CAC40指数报收于5765.01点,比前一交易日上涨11.19点,涨幅为0.19%;德国法兰克福股市DAX指数报收于12183.28点,比前一交易日上涨43.60点,涨幅为0.36%。

美股也大幅上涨,三大指数收盘均涨约2%。此前,道指与标普500指数已连续六个交易日收跌。

瑞银美国股票主管David Lefkowitz指出,英国央行的紧急干预措施助推了美股周三的上涨。

Lefkowitz称:“过去几个交易日,美国股市的压力反映了固定收益市场的一些动荡。随着动荡的平息,我们看到股市的基调有所好转。”

道琼斯指数周三收盘上涨1.88%,报29,683.74点;标普500指数上涨1.97%,报3,719.04点;纳斯达克指数上涨2.05%,报11,051.64点。

策略师如何看?

Evercore ISI策略师Krishna Guha表示,英国央行决定推迟量化紧缩计划,并启动新量化宽松计划, "这是值得注意的、必要的,也是令人深感担忧的。"

他表示:“之所以值得注意,它暴露出,随着债券市场对不计后果的英国财政计划的强烈反对,金融稳定风险的严重性正在显现。之所以有必要,是因为央行有责任确保具有系统重要性的核心政府债券市场的市场运作,这在早盘交易中证明是有效的。”

Guha补充道:“令人深感忧虑,因为这令之前的量化紧缩计划陷入混乱,退出前景不确定,并将进一步引发人们对央行在履行货币责任时独立性的担忧。”

荷兰国际集团(ING)高级利率策略师Antoine Bouvet表示,如果金边债券市场继续波动,英格兰银行可能需要将债券购买期限延长至最初两周之后,并且不会考虑再次加息。Bouvet表示,这表明最坏的结果将是主权国家无法进入市场并且无法获得融资。

ING市场主管Chris Turner表示,对英国央行干预行动的积极反应可能提振了英镑。他表示:“考虑到8月初以来英国国债的抛售是导致英镑走软的一个重要因素,今天的干预将受到一些人的欢迎。”

Turner表示,尽管英镑反弹,但许多投资者仍将保持悲观态度,交易仍将保持火热。他表示,英国央行此举“实际上为政府继续实施积极的财政计划提供了空间”。

富国银行(Wells Fargo)策略师Erik Nelson表示:“英国央行的干预行动正广泛驱动汇市交易。到处都有金融压力,收益率在上升,美元也在上涨,需要有人来缓和金融压力和恐慌情绪,这在英国央行介入后获得缓解,进而提振英镑和其他货币。”

不过,Nelson认为情况可能只是暂时的,因为英国还要面对高通膨等总体经济趋势,相较于欧元区和英国必须应对能源危机,美国经济增速稳健许多,因此,未来几个月美元仍将继续走高。