FX168财经报社(香港)讯 日本央行本周将召开货币政策会议,投资者对该央行进一步调整政策持高度警惕态度。去年12月,日本央行令人震惊地宣布放宽国债收益率曲线控制(YCC)政策,将收益率目标区间从正负0.25%扩大到正负 0.5%。但此举未能显著改善市场流动性。

尽管几乎所有接受彭博社调查的经济学家都预计,在周三(1月18日)结束的为期两天的会议上,他们的主要情景假设是日本央行不会改变货币政策,但自上月日本央行努力缓解政策副作用以来,市场对其刺激框架的压力已经加剧。

考虑到日本央行最近强调改善债券市场功能,如果日本央行采取行动,再次提高关键的10年期国债收益率的上限被视为最有可能的做法。但策略师们表示,即便如此,这也可能不足以遏制该框架所面临的压力及其在未来几个月的副作用。

外界对于日本央行新行长将会改变政策的猜测日益升温。日本央行现任行长黑田东彦(Haruhiko Kuroda)将于4月卸任,随着通胀升至40年来的高点,他实施了10年的刺激政策的合理性越来越受到质疑。

日本读卖新闻上周报道称,日本央行将会在本周政策会议上评估货币宽松政策的副作用,且可能采取额外措施,以改善国债市场的扭曲状况。该消息刺激日元上周四大涨2.4%。

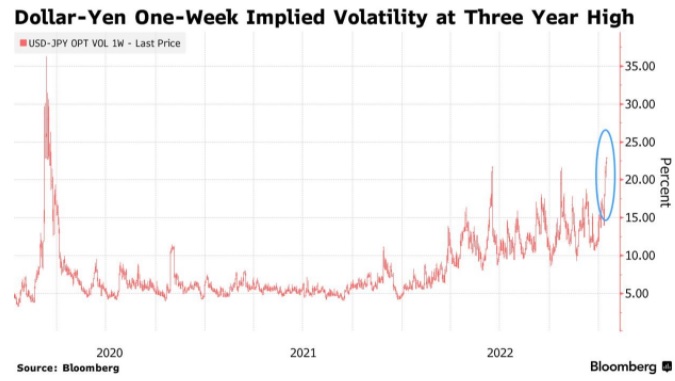

由于交易员对日本央行周三的更多意外情况保持警惕,未来一周对冲美元/日元波动的成本飙升至近三年来的最高水平。通过提高合约成本,期权卖家正试图减少在日本央行上个月那样令投资者措手不及后可能遭遇的损失。

(图片来源:彭博社)

期权卖家考虑到,如果日本央行进一步改变政策,日元兑美元可能大涨。而假如日本央行按兵不动,美元/日元可能反弹,这可能会促使押注日本央行政策调整的投资者进行空头回补。

野村( Nomura)策略分析师Naka Matsuzaw指出,“潘多拉魔盒”已经打开,日本央行将逐步上调收益率曲线控制上限至1.0%左右,且日本央行将根据美联储未来的政策走向作出不同选择。

道明证券(TD Securities)策略师Mazen Issa和Priya Misra在最近的一份报告中写道:“潘多拉魔盒已经打开,在全球背景在许多方面发生重大变化之际,它将非常难以遏制。到黑田东彦卸任时,市场可能已经准备好接受10年期收益率上限为1%的局面。”

中金公司研报指出,近期市场有声音预期日本央行可能完全放弃YCC,这一意外如果发生,其影响与再度上调目标不可同日而语。

投资者正试图判断全球最大胆的超宽松货币政策实验何时结束,这一转变的影响可能远远超出日本的范围。这种退出需要在不颠覆市场的情况下解开短期负利率、10年期收益率上限和大规模资产购买等棘手问题。

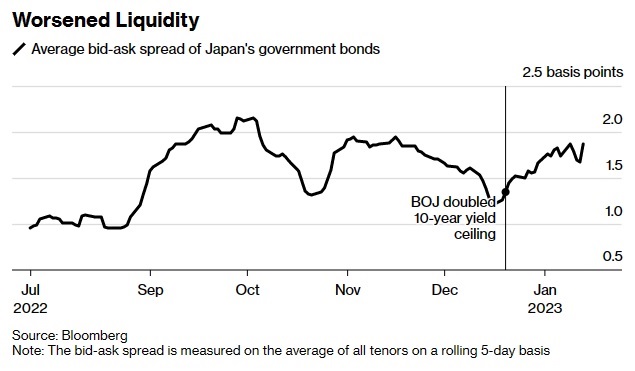

黑田东彦在2022年12月20日将基准债券收益率上限提高了一倍,令交易员大吃一惊。但是,如果解决本地市场的流动性问题是目标,那么它产生了相反的效果。日本政府债券的买卖价差(一个衡量流动性的指标)自政策调整以来已经扩大,收益率攀升至新的上限甚至更高。日本央行不得不再次加大债券购买力度,以捍卫更高的上限。

(图片来源:彭博社)

因日本10年期国债收益率连续第二天超过0.5%的上限,日本央行在周一的额外操作中购买了至少1.4万亿日元(约合110亿美元)的政府债券。在上周四和上周五,日本央行花费了近10万亿日元来捍卫其刺激框架。