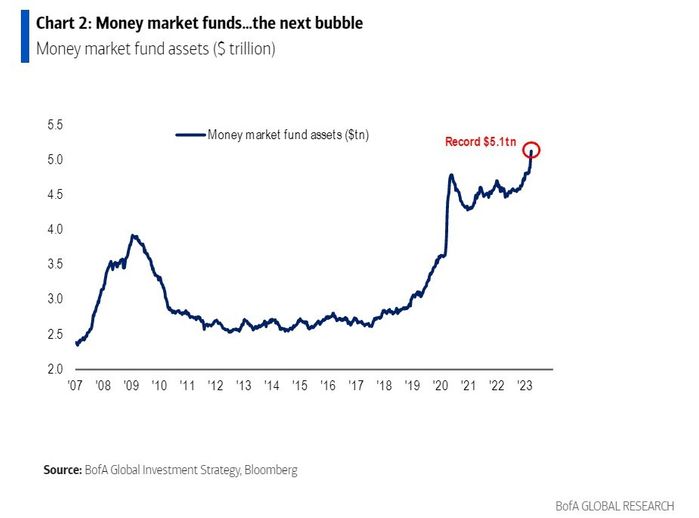

FX168财经报社(香港)讯 美国银行(Bank of America)分析师表示,由于银行业危机,美国三家区域银行接连倒闭,投资者把钱移入现金和美国短期国债,使货币市场基金成为炙手可热的资产,显示下一个泡沫已经浮现。

Michael Hartnett为首的美国银行分析师表示,货币市场基金管理资金已经超过5.1万亿美元,在过去四周内增加3000多亿美元。他们指出,现金流入创2020年3月以来单周最高,国债连六周流入金额创历史新高。

(图片来源:美国银行)

Hartnett表示,过去这种规模的激增伴随着美联储在2008年金融危机期间和2020年新冠疫情期间的大幅降息。这也意味着,假如资金从股债市场流向货币市场基金,那么可能下一场危机已经近在咫尺,美联储将不得不降息以缓解危机。

自去年以来,Michael Hartnett被称作华尔街最准分析师。他曾精准地预测了美股去年上半年的大跌,也曾在预测到美股去年7月的强劲反弹。

Hartnett的团队发现,前两次资金疯狂涌入货币市场基金的时间点在分别在2008年和2000年,美联储当时都大幅下调利率。2008年时,货币市场基金的规模从2.5万亿美元扩大至4万亿美元,当时美联储把利率从5%降到0%。而在2020年,货币市场基金规模从3.5万亿美元扩大至5万亿美元,美联储则把利率从2.5%降到0%。

Hartnett说:“当央行开始恐慌时,市场就会停止恐慌。”他指出,美联储紧急贴现窗口借款的激增,历史上都发生在股市低点附近。

Hartnett的团队指出,和此前两次相比,这次差别在于,通货膨胀已经成为现实,而且不只美国,其他发达国家的劳动力市场依然异常强劲。

据美国银行团队计算,今年全球央行共加息46次。

该团队表示,历史告诉人们,应该在最后一次加息时卖出股票。

他们说:“信贷和股票市场对降息太过贪婪,对衰退的恐惧还不够。“当银行必须向美联储紧急借款,银行的贷款标准也会提高,这反过来会导致贷款减少,从而导致小企业乐观情绪下降,最终导致劳动力市场崩溃。