FX168财经报社(香港)讯 当地时间周三,美联储9月利率决议出炉:FOMC一致同意,保持政策利率联邦基金利率的目标区间在0%-0.25%不变,符合市场预期。

对于市场关注的缩减购债,美联储在货币政策声明中增加了一句话:“若如预期继续普遍取得进展,FOMC委员会就判定,调整购买资产的步伐可能很快有保障。”

缩减购债的时机方面,美联储主席鲍威尔称,“可能最早在下一次会议上宣布”减码。不过他也表示若有需要愿意等更久,并强调减码并不意味着加息倒计时开始。

对此,金融博客zerohedge评论指出,美国联邦公开市场委员会(FOMC)周三为两个月后开始缩减量化宽松铺平了道路,“委员会判断,资产购买步伐可能很快就会放缓。”

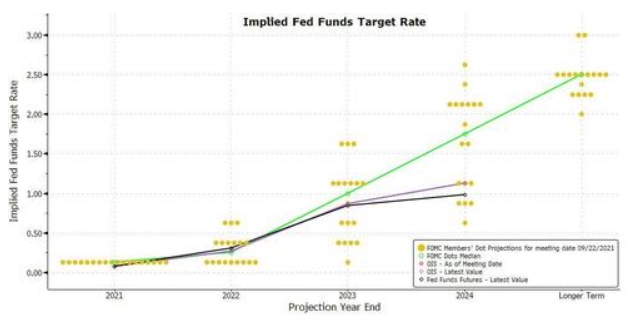

此外,在《经济预测摘要》(SEP)中预测的政策利率路径显示,在2022年零升息和一次升息之间,联邦公开市场委员会(FOMC)成员的比例是平均的,略高于OIS隐含利率。

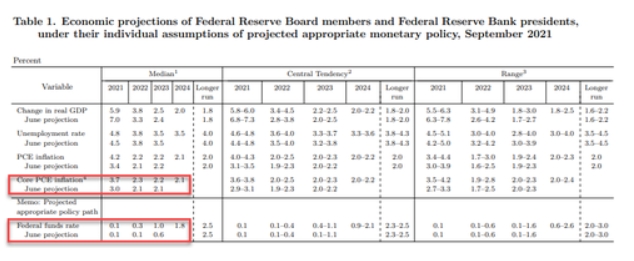

此外,中值预测显示,2023年和2024年各有3次额外加息(到2024年底总共加息6次半)。如上图所示,市场预计2024年的联邦基金利率仅为1%,要赶上美联储还有很长的路要走。

zero hedge指出,奇怪的是,在对联邦公开市场委员会的评论中,高盛似乎暗示了美联储内部的一种叛变:

高盛的Jan Hatzius表示,“我们的最佳猜测是,鲍威尔主席没有预计2022年加息。”鲍威尔会把控制权拱手让给更强硬的地方联储吗?

在对联邦公开市场委员会的事后分析中,美国银行首席经济学家Michelle Meyer表示,总体而言,美联储会议是“更强硬方向”的又一次行动。

即使美联储澄清说,“这仍然是一个非常温和的美联储,高度致力于实现更高的通胀和过热的经济。”但面对供应方面的限制和持续通胀的越来越多迹象,这些目标似乎可以更早实现。”

正如Hatzius所指出的,“中位数意味着2023年将再加息三次,2024年将再加息三次,这意味着到2023年底总加息3.5次(6月份为2次),到2024年底,加息6次半(6月份没有)。”

这次会议有三个重要启示:

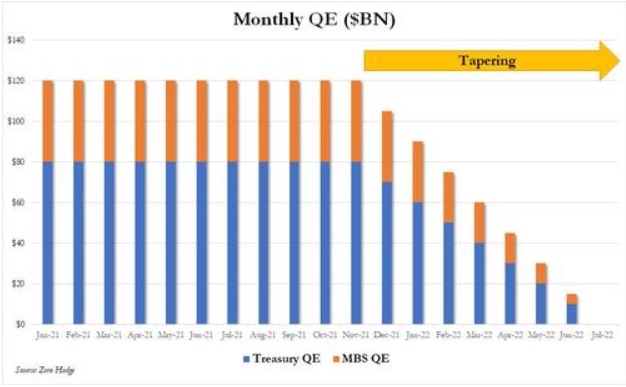

1、如上所述,缩减计划将于11月宣布,并于年中完成。虽然声明中的缩减规模信号含糊不清——“可能很快就会放缓”——但鲍威尔主席在新闻发布会上澄清,他们可以在即将到来的(11月)会议上做好准备。因此,如果就业数据或金融市场没有出现明显令人失望的情况,这就证实了zero hedge两周前所说的,紧缩将在11月开始,在7月结束。

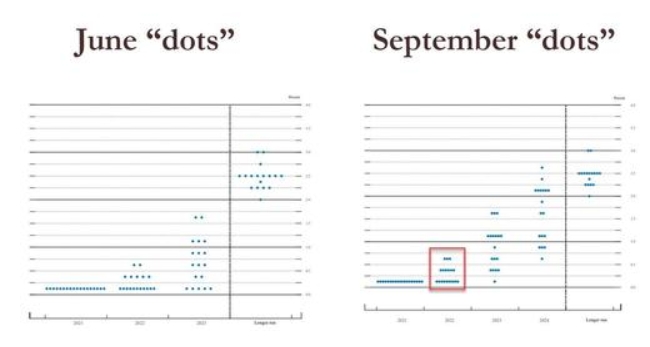

2、委员会成员倾向于提高利率:正如美联储更新后的点阵图显示的那样,在2022年第一次加息和2023年第一次加息之间,美联储的比例是平均的,2023年加息的中位数达到了0.25%。目前的共识是,2023年和2024年都将加息3次,利率在预测期限结束时将保持在1.75%。正如鲍威尔主席所指出的,这仍远低于2.5%的长期基金利率,这意味着政策仍是宽松的;同时,由于2024年OIS仍然盯住1%,市场判断美联储不可能实现这一目标。

3、由于更大的供给侧约束,通胀上升的情况正在形成:核心通胀预估温和提振,鲍威尔指出,供应面受限,给通胀带来挑战。正如美国银行所指出的,“美联储越来越担心持续的价格压力,尽管关键的考验将是长期通胀预期,这一预期仍得到很好的控制。”监测供应方面的发展至关重要:商品和劳动力的供给面仍然很紧张。

关于11月缩减量化宽松

虽然声明有些含糊,但鲍威尔主席在记者招待会上说得很清楚。他指出,在物价稳定方面取得进一步实质性进展的标准已经达到,在就业方面也“几乎达到”,尽管一些愤世嫉俗者指出,情况并非如此。

鲍威尔表示,他需要在9月看到“良好”但不是特别好的就业报告,才能放心地在11月的会议上宣布缩减购债计划。鲍威尔还具体谈到了缩减购债规模的路径,他指出,委员会预计将在今年年中结束缩减购债规模,这表明美联储倾向于按月缩减购债规模,即每月缩减150亿美元。