中国银河证券股份有限公司赵良毕近期对新易盛进行研究并发布了研究报告《2024年半年报业绩点评:营收质量增长喜人,高速率产品出货量高增》,本报告对新易盛给出买入评级,当前股价为88.61元。

新易盛(300502) 2024上半年业绩高速增长,AI驱动公司利润率同环比大幅提升:近日公司发布2024年中报,报告期内公司实现营收27.28亿元,同增109.07%,实现归母净利润8.65亿元,同增200.02%;实现毛利率43.04%,同增13.63pcts,实现净利率31.72%,同增9.62pcts。2Q24单季度方面,公司实现营收16.15亿元,同增129.23%,环增45.11%,实现归母净利润5.41亿元,同增199.45%,环增66.57%;实现毛利率43.76%,同增18.29pcts,环增1.76pcts,实现净利率33.48%,同增7.85pcts,环增4.32pcts。公司营收质量提升主因为高速率光模块产品占比显著提升,同时公司研发能力突出,高速率光模块、硅光模块、相干光模块及800G LPO光模块获得较大突破及进展,预计随着公司高速率光模块在海外市场认可度逐步提高,公司市占率有望持续提升,赋能公司业绩延续2024年上半年态势,维持长期高速增长。 云厂商人工智能相关资本开支良性增长,看好数通侧光模块市场高增:云厂商AI资本开支保持良性增长,推动数通侧光模块高增。英伟达数据中心业务的快速增长侧面印证了海外云厂商AI资本开支目前处于良性状态,对AI投资意愿较强的观点,带动光模块市场高增。根据Lightcounting预测,2025年光模块行业预计将增长20% ,且2026-2027年也将维持两位数的增长,至2027年市场空间有望突破200亿美元;其中AI侧数通光模块预计在2024年将实现翻倍,且该趋势或将在2025-2026年得到延续。光模块厂商作为产业链核心环节,主要护城河在于新一代产品发布后,自身所具备的产能优势及技术优势,当前我国厂商研发投入较高,且市占率全球居首,市场对于我国光模块及光引擎相关厂商的认可度较高,预计随着云计算厂商对于AI端不断投入,我国厂商有望在维持目前市占率基础上实现增长,相关厂商营收质量有望实现进一步提升,公司海外厂商客户拓展持续,预计业绩有望边际改善。 投资建议:我们认为随着AI的发展对于需求端的提振,公司作为行业领先,在行业高成长性已现的基础上,有望持续受益。我们预测公司2024/2025/2026年将实现营收64.08/132.18/179.59亿元,同增106.87%/106.28%/35.86%;EPS分别为3.07/5.65/7.49元,对应2024/2025/2026年PE分别为28.90/15.68/11.83倍,考虑公司的数通业务领先地位以及技术核心竞争力,及未来客户拓展的预期,维持对公司“推荐”评级。 风险提示: AI发展不及预期的风险,新产品导入不及预期的风险,研发进展不及预期的风险,行业竞争加剧的风险等.

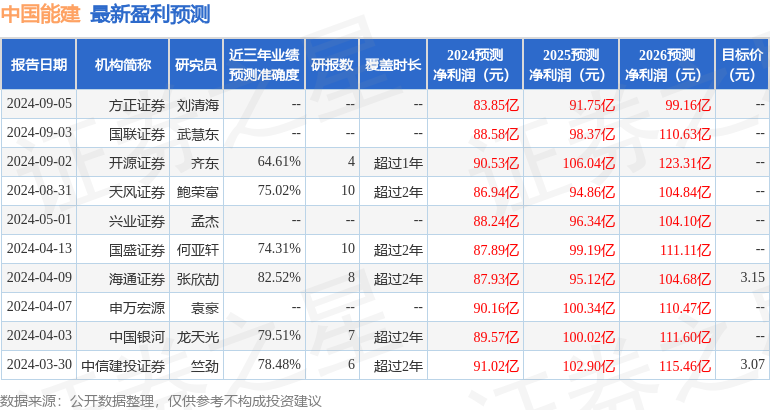

证券之星数据中心根据近三年发布的研报数据计算,国盛证券赵丕业研究员团队对该股研究较为深入,近三年预测准确度均值高达83.58%,其预测2024年度归属净利润为盈利24.01亿,根据现价换算的预测PE为26.14。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级16家;过去90天内机构目标均价为120.78。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。