作者:陶金峰

风险控制和交易提示

据新华社报道,中共中央政治局7月30日召开会议,决定今年10月在北京召开中国共产党第十九届中央委员会第五次全体会议,主要议程是,中共中央政治局向中央委员会报告工作,研究关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议。会议分析研究当前经济形势,部署下半年经济工作。中共中央总书记习近平主持会议。

会议强调,做好下半年经济工作,要坚持稳中求进工作总基调,坚持新发展理念,更好统筹疫情防控和经济社会发展工作,坚持以供给侧结构性改革为主线,坚持深化改革开放,牢牢把握扩大内需这个战略基点,大力保护和激发市场主体活力,扎实做好“六稳”工作,全面落实“六保”任务,推动经济高质量发展,维护社会稳定大局,努力完成全年经济社会发展目标任务。

会议指出,要确保宏观政策落地见效。财政政策要更加积极有为、注重实效。要保障重大项目建设资金,注重质量和效益。货币政策要更加灵活适度、精准导向。要保持货币供应量和社会融资规模合理增长,推动综合融资成本明显下降。要确保新增融资重点流向制造业、中小微企业。宏观经济政策要加强协调配合,促进财政、货币政策同就业、产业、区域等政策形成集成效应。

会议要求,要毫不放松抓好常态化疫情防控,健全常态化疫情防控机制,强化医疗卫生物资储备,加强疫情防控国际合作,以实际行动推动构建人类卫生健康共同体。要持续扩大国内需求,克服疫情影响,扩大最终消费,为居民消费升级创造条件。要着眼长远,积极扩大有效投资,鼓励社会资本参与。要加快新型基础设施建设,深入推进重大区域发展战略,加快国家重大战略项目实施步伐。要以新型城镇化带动投资和消费需求,推动城市群、都市圈一体化发展体制机制创新。要提高产业链供应链稳定性和竞争力,更加注重补短板和锻长板。要全力巩固农业基础地位。要更大力度推进改革开放,用深化改革的办法优化营商环境,实施好国有企业改革三年行动方案,继续扩大开放。要推进资本市场基础制度建设,依法从严打击证券违法活动,促进资本市场平稳健康发展。要坚持房子是用来住的、不是用来炒的定位,促进房地产市场平稳健康发展。要做好民生保障,做好困难群众基本生活保障工作,采取有效措施缓解疫情对青年人就业影响,强化外出农民工就业服务,引导返乡农民工就近就业。要加大脱贫攻坚力度,确保现行标准下农村贫困人口全部脱贫、贫困县全部摘帽。要继续打好污染防治攻坚战,推动实施一批长江、黄河生态保护重大工程,落实好长江十年禁渔。要抓好应急管理,强化安全生产。要有力组织防汛救灾,统筹抓好南北方江河安全度汛,精心谋划实施灾后恢复重建,确保人民生命财产安全。

美国第二季度实际GDP年化初值环比萎缩32.9%,创纪录最大降幅,预期萎缩34.5%,前值萎缩5%;二季度GDP平减指数初值降1.8%,预期持平,前值升1.4%;二季度年化实际GDP总量初值为172058亿美元,前值为189774亿美元。

美国至7月25日当周初请失业金人数为143.4万人,预期145万人,前值141.6万人;四周均值为136.85万人,前值136.025万人;至7月18日当周续请失业金人数为1701.8万人,预期1620万人,前值1619.7万人。

德国第二季度未季调GDP初值同比降11.7%,为1970年以来最低水平,预期降10.9%,前值降1.9%。7月CPI初值同比降0.1%,预期升0.2%,前值升0.9%。

欧元区6月失业率为7.8%,预期7.7%,前值自7.4%修正至7.7%。欧元区7月经济景气指数为82.3,预期81,前值75.7。

7月31日09:00,中国将公布7月官方制造业PMI、非制造业PMI和综合PMI。预期中国7月官方制造业PMI为50.8,前值50.9;预期中国7月官方非制造业PMI为54.5,前值54.4;预期中国7月官方综合PMI为54.2,前值54.2。如果中国7月官方制造业PMI微低于前值,而中国7月官方非制造业PMI微高于前值,则对于工业品期货价格影响中性轻度偏空,对于股指期货影响偏中性。

7月31日期货交易策略要点

股指期货:大概率将偏弱震荡;IF2008支撑位4611和4570点,阻力位4689和4721点;IH2008支撑位3214和3168点,阻力位3271和3317点;IC2008支撑位6420和6360点,阻力位6548和6580点。

国债期货:大概率将偏强震荡,TS2009支撑位100.75和100.73元,阻力位100.86和100.92元;TF2009支撑位100.73和100.66元,阻力位100.91和101.11元;T2009支撑位99.05和98.93元,阻力位99.29和99.49元。

黄金期货:AU2012大概率将偏强震荡,阻力位432.1和435.0元/克,支撑位425.7和424.0元/克。

白银期货:AG2012大概率将震荡下跌,阻力位5573和5652元/千克,支撑位5444和5315元/千克。

铜期货:CU2009大概率将震荡下跌,支撑位51100和50500元/吨,阻力位52000和52400元/吨。

镍期货:NI2010大概率将震荡下跌,支撑位109100和108200元/吨,阻力位111300和112200元/吨。

螺纹钢期货:RB2010大概率将震荡下跌,支撑位3732和3706元/吨,阻力位3783和3790元/吨。

铁矿石期货:I2009大概率将震荡下跌,支撑位827和817元/吨,阻力位846和851元/吨。

原油期货:SC2009大概率将震荡下跌,支撑位277和274元/桶,阻力位289和290元/桶。

燃料油期货:FU2009大概率将偏弱震荡下跌,支撑位1620和1586元/吨,阻力位1680和1687元/吨。

甲醇期货:MA009大概率将震荡下跌,支撑位1703和1682元/吨,阻力位1741和1764元/吨。

棕榈油期货:P2009大概率将震荡下跌,支撑位5622和5528元/吨,阻力位5766和5824元/吨,。

7月30日期货行情回顾

股指期货:IF2008、IH2008、IC2008小幅高开,小幅震荡下行,小幅下跌;IF2008收盘在4635.0点,下跌0.47%(按照收盘价下跌0.80%),未能有效突破4689点阻力,4611点支撑明显;IH2008收盘在3226.0点,下跌0.34%(按照收盘价下跌0.55%),无力上攻3271点阻力,3214点支撑明显;IC2008收盘在6453.0点,下跌0.30%(按照收盘价下跌0.74%),无力上攻6548点阻力,6420点支撑明显。

国债期货:TS2009、TF2009和T2009小幅低开,TS2009止跌企稳反弹,TF2009和T2009跌幅收窄;TS2009收盘在100.815元,上涨0.01%(按照收盘价持平);TF2009收盘在100.895元,下跌0.01%(按照收盘价下跌0.03%);T2009收盘在99.160元,下跌0.08%。

黄金期货:AU2012小幅高开,小幅震荡下行,收盘在428.94元/克,下跌0.24%(按照收盘价下跌0.57%),未能有效突破432.1元/克阻力,425.7元/克支撑明显。

白银期货:AG2012小幅高开,偏弱震荡下行,收盘在5569元/千克,下跌2.74%(按照收盘价下跌3.15%),无力上攻7月29日高点5822元/千克阻力,跌破5573元/千克支撑。

铜期货:CU2009小幅低开,小幅震荡下行,收盘在51690元/吨,下跌0.15%(按照收盘价下跌0.37%),未能有效突破52000元/吨阻力,51400元/吨支撑明显。

镍期货:NI2010小幅高开,偏强震荡上行,收盘在111340元/吨,上涨1.64%,无力上攻112200元/吨阻力,109100元支撑明显。

螺纹钢期货:RB2010小幅高开,小幅偏强震荡,收盘在3767元/吨,上涨0.51%(按照收盘价上涨0.03%),无力上攻3790元/吨阻力,3748元/吨支撑明显。

铁矿石期货:I2009小幅高开,反弹遇阻回落,偏弱震荡,收盘在840.0元/吨,上涨1.02%(按照收盘价下跌0.18%),无力上攻851元/吨阻力,834元/吨支撑失而复得。

原油期货:SC2009小幅高开,小幅偏弱震荡,收盘在290.9元/桶,上涨0.28%(按照收盘价下跌0.07%),未能有效突破295元/桶阻力,290元/桶支撑明显。

燃料油期货:FU2009小幅高开,反弹遇阻回落,震荡下行,收盘在1684元/吨,下跌0.41%(按照收盘价下跌1.12%),未能有效突破1708元/吨阻力,1670元/吨支撑明显。

甲醇期货:MA009平开低走,小幅震荡下行,收盘在1744元/吨,下跌0.23%(按照收盘价下跌1.02%),无力上攻1771元/吨阻力,1743元/吨支撑失而复得。

棕榈油期货:P2009小幅高开,震荡上行,收盘在5700元/吨,上涨1.75%(按照收盘价上涨1.39%),无力上攻5766元/吨阻力,5622元/吨支撑失而复得。

股指期货:

7月30日,股指期货主力合约IF2008、IH2008、IC2008小幅高开,小幅震荡下行,小幅下跌;IF2008收盘在4635.0点,下跌0.47%(按照收盘价下跌0.80%),未能有效突破4689点阻力,4611点支撑明显;IH2008收盘在3226.0点,下跌0.34%(按照收盘价下跌0.55%),无力上攻3271点阻力,3214点支撑明显;IC2008收盘在6453.0点,下跌0.30%(按照收盘价下跌0.74%),无力上攻6548点阻力,6420点支撑明显。

预期,7月31日,股指期货大概率将偏弱震荡;IF2008支撑位4611和4570点,阻力位4689和4721点;IH2008支撑位3214和3168点,阻力位3271和3317点;IC2008支撑位6420和6360点,阻力位6548和6580点。

![]()

图12020-07-06-2020-07-30股指期货IF2008合约日K线走势图黄金分割线和水平线技术分析

图22020-07-06-2020-07-30股指期货IH2008合约日K线走势图黄金分割线和水平线技术分析

图32020-07-07-2020-07-30股指期货IC2008合约日K线走势图黄金分割线和水平线技术分析

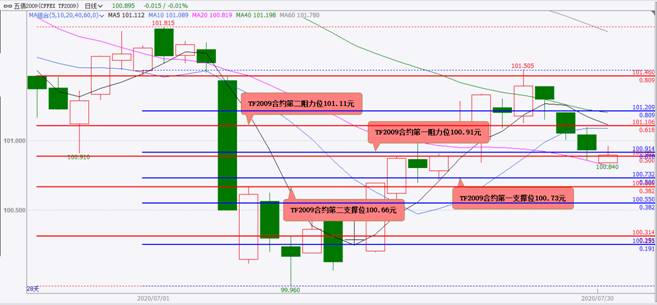

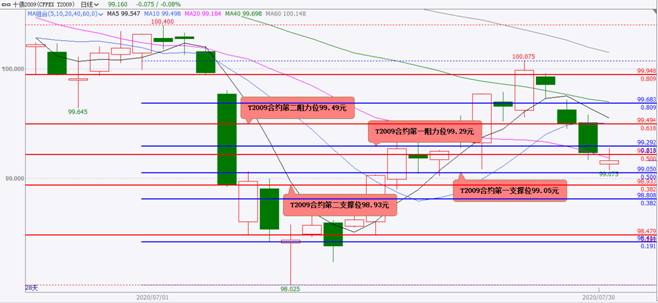

国债期货:

7月30日,国债期货主力合约TS2009、TF2009和T2009小幅低开,TS2009止跌企稳反弹,TF2009和T2009跌幅收窄;TS2009收盘在100.815元,上涨0.01%(按照收盘价持平);TF2009收盘在100.895元,下跌0.01%(按照收盘价下跌0.03%);T2009收盘在99.160元,下跌0.08%。

预期,7月31日,国债期货大概率将偏强震荡,TS2009支撑位100.75和100.73元,阻力位100.86和100.92元;TF2009支撑位100.73和100.66元,阻力位100.91和101.11元;T2009支撑位99.05和98.93元,阻力位99.29和99.49元。

图42020-06-19-2020-07-302年期国债期货TS2009合约日K线走势图黄金分割线和水平线技术分析

图52020-06-19-2020-07-305年期国债期货TF2009合约日K线走势图黄金分割线和水平线技术分析

图62020-06-19-2020-07-3010年期国债期货T2009合约日K线走势图黄金分割线和水平线技术分析

黄金期货:

7月30日,黄金期货主力合约AU2012小幅高开,小幅震荡下行,收盘在428.94元/克,下跌0.24%(按照收盘价下跌0.57%),未能有效突破432.1元/克阻力,425.7元/克支撑明显。

周四,COMEX黄金期货08合约收跌0.31%报1947.4美元/盎司,终结九连涨。

世界黄金协会:上半年全球黄金需求为2076吨,同比下降6%;但黄金ETF总流入却增长90%至创纪录的734吨,截至7月28日全球黄金ETF总持仓达到3621吨;全球各国央行上半年购买233吨黄金,同比下降39%。

世界黄金协会:鉴于消费者需求疲软,在近期大涨之后,金价短期内波动可能加剧;投资需求有很强的理由会在长期内保持良好支撑。

截至周四(7月30日),全球最大黄金上市交易基金(ETF)SPDRGoldTrust黄金持仓量为1241.95吨,较前一交易日持平。

预期,7月31日,黄金期货主力合约AU2012大概率将偏强震荡,阻力位432.1和435.0元/克,支撑位425.7和424.0元/克。

![]()

图72020-06-29-2020-07-31COMEX黄金期货E12合约日K线走势图黄金分割线和水平线技术分析

![]()

图82020-06-22-2020-07-31黄金期货AU2012合约日K线走势图黄金分割线和水平线技术分析

白银期货:

7月30日,白银期货主力合约AG2012小幅高开,偏弱震荡下行,收盘在5569元/千克,下跌2.74%(按照收盘价下跌3.15%),无力上攻7月29日高点5822元/千克阻力,跌破5573元/千克支撑。

周四,COMEX白银期货09合约收跌2.88%报23.62美元/盎司。

截至周四(7月30日),全球最大白银ETF--iSharesSilverTrust持仓较上日减少28.97吨,自7月13日以来首次录得减少,当前持仓量为17771.04吨。

预期,7月31日,白银期货主力合约AG2012大概率将震荡下跌,阻力位5573和5652元/千克,支撑位5444和5315元/千克。

图92020-06-01-2020-07-31COMEX白银期货E09合约日K线走势图黄金分割线和水平线技术分析

图102020-07-01-2020-07-30白银期货AG2012合约日K线走势图黄金分割线和水平线技术分析

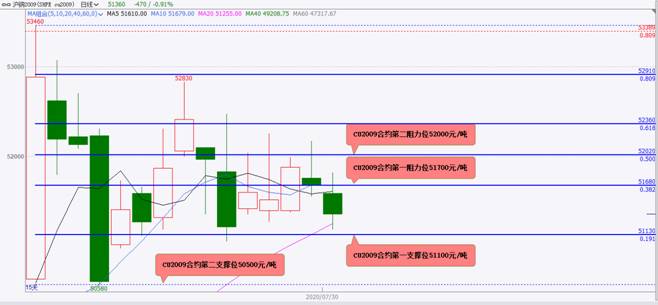

铜期货:

7月30日,铜期货主力合约CU2009小幅低开,小幅震荡下行,收盘在51690元/吨,下跌0.15%(按照收盘价下跌0.37%),未能有效突破52000元/吨阻力,51400元/吨支撑明显。

预期,7月31日,铜期货主力合约CU2009大概率将震荡下跌,支撑位51100和50500元/吨,阻力位52000和52400元/吨。

图112020-07-13-2020-07-30铜期货CU2009合约日K线走势图黄金分割线和水平线技术分析

镍期货:

7月30日,镍期货主力合约NI2010小幅高开,偏强震荡上行,收盘在111340元/吨,上涨1.64%,无力上攻112200元/吨阻力,109100元支撑明显。

预期,7月31日,镍期货主力合约NI2010大概率将震荡下跌,支撑位109100和108200元/吨,阻力位111300和112200元/吨。

图132020-07-06-2020-07-30镍期货NI2010合约日K线走势图黄金分割线和水平线技术分析

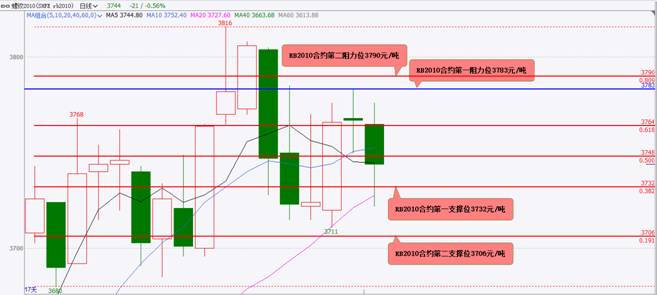

螺纹钢期货:

7月30日,螺纹钢期货主力合约RB2010小幅高开,小幅偏强震荡,收盘在3767元/吨,上涨0.51%(按照收盘价上涨0.03%),无力上攻3790元/吨阻力,3748元/吨支撑明显。

预期,7月31日,螺纹钢期货主力合约RB2010大概率将震荡下跌,支撑位3732和3706元/吨,阻力位3783和3790元/吨。

![]()

图142019-07-09-2020-07-30螺纹钢期货RB2010合约日K线走势图黄金分割线和水平线技术分析

铁矿石期货:

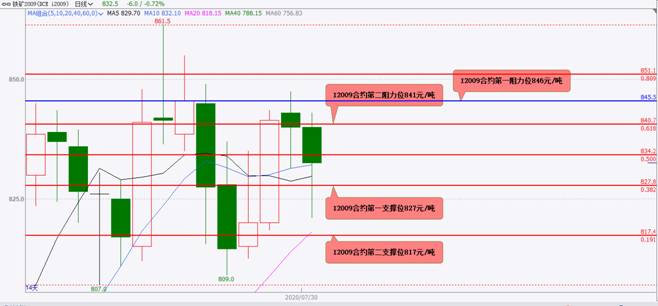

7月30日,铁矿石期货主力合约I2009小幅高开,反弹遇阻回落,偏弱震荡,收盘在840.0元/吨,上涨1.02%(按照收盘价下跌0.18%),无力上攻851元/吨阻力,834元/吨支撑失而复得。

预期,7月31日,铁矿石期货主力合约I2009大概率将震荡下跌,支撑位827和817元/吨,阻力位846和851元/吨。

图152020-07-14-2020-07-30铁矿石期货I2009合约日K线走势图黄金分割线和水平线技术分析

原油期货:

7月30日,国内原油期货主力合约SC2009小幅高开,小幅偏弱震荡,收盘在290.9元/桶,上涨0.28%(按照收盘价下跌0.07%),未能有效突破295元/桶阻力,290元/桶支撑明显。

周四,国际油价全线下跌,NYMEX原油期货收跌2.28%报40.33美元/桶,布油跌1.11%报43.60美元/桶。

预期,7月31日,原油期货主力合约SC2009大概率将震荡下跌,支撑位277和274元/桶,阻力位289和290元/桶。

图162020-01-02-2020-07-31NYMEXWTI原油期货09合约日K线走势图黄金分割线和水平线技术分析

图172020-01-02-2020-07-31ICE布伦特原油期货09合约日K线走势图黄金分割线和水平线技术分析

图182020-06-03-2020-07-31原油期货SC2009合约日K线走势图黄金分割线和水平线技术分析

燃料油期货:

7月30日,燃料油期货主力合约FU2009小幅高开,反弹遇阻回落,震荡下行,收盘在1684元/吨,下跌0.41%(按照收盘价下跌1.12%),未能有效突破1708元/吨阻力,1670元/吨支撑明显。

预期,7月31日,燃料油期货主力合约FU2009大概率将偏弱震荡下跌,支撑位1620和1586元/吨,阻力位1680和1687元/吨。

图192020-06-05-2020-07-30燃料油期货FU2009合约日K线走势图黄金分割线和水平线技术分析

甲醇期货:

7月30日,甲醇期货主力合约MA009平开低走,小幅震荡下行,收盘在1744元/吨,下跌0.23%(按照收盘价下跌1.02%),无力上攻1771元/吨阻力,1743元/吨支撑失而复得。

预期,7月31日,甲醇期货主力合约MA009大概率将震荡下跌,支撑位1703和1682元/吨,阻力位1741和1764元/吨。

![]()

图202020-05-20-2020-07-30甲醇期货MA009合约日K线走势图黄金分割线和水平线技术分析

棕榈油期货:

7月30日,棕榈油期货主力合约P2009小幅高开,震荡上行,收盘在5700元/吨,上涨1.75%(按照收盘价上涨1.39%),无力上攻5766元/吨阻力,5622元/吨支撑失而复得。

预期,7月31日,棕榈油期货主力合约P2009大概率将震荡下跌,支撑位5622和5528元/吨,阻力位5766和5824元/吨,。

图212020-01-02-2020-07-30棕榈油期货P2009合约日K线走势图黄金分割线和水平线技术分析

声明

本报告的观点和信息仅供风险承受能力合适的投资者参考。本报告难以设置访问权限,若给您造成不便,敬请谅解。若您并非风险承受能力合适的投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本公司具有中国证监会核准的期货投资咨询业务资格

分析师声明

作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。本报告的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货金融衍生品研究所”,且不得对本报告进行有悖原意的引用、删节和修改。

2020-07-31