永续债正成为不少房企的“新宠”,在短期降低企业账面杠杆率的同时,中长期隐含的风险不容忽视。

新华财经和面包财经研究员对公开数据的梳理显示,房企发行的永续债余额已经突破千亿元关口。其中,2019年截至12月16日的人民币永续债、美元永续债发行金额分别达到约150亿元人民币和40亿美元。

房企为何如此钟情于永续债发行?

背后除了信托、银行贷款等其他融资渠道遭到收紧外,永续债本身在会计分类上的优势也是一大原因。因为在满足一定条件后,可以将永续债分类为资产负债表中的权益项,由此达到房企降杠杆的目的。

然而,其中也蕴含着不少风险。包括永续债发行利率相对较高、掩盖发行主体真实负债率、到期后存在利率跳升风险等。

房企人民币永续债热度不减

永续债是指没有明确到期时间或到期时间非常长的债券。新华财经和面包财经研究员梳理公开数据发现,2013年以来我国的永续债发行只数和融资额度均呈现快速增长趋势。从发行数量看,由2013年2只上升至2019年截至12月16日的448只。同期融资金额由33亿元快速上升至超过1万亿元。

具体到房地产行业,截至2019年12月15日,隶属于申万二级行业分类的房地产开发企业的永续债发行余额超过800亿元。下表为房地产开发企业2019年人民币永续债发行情况,合计金额149亿元:

房企美元永续债:新增40亿美元,港股上市公司居多

除人民币永续债,部分港交所上市房企选择发行美元永续债,包括雅居乐集团、路劲(通过RKPF OVERSEAS 2019 (E) LIMITED)、首创置业(通过附属公司中环广场有限公司)、正荣地产等公司。

2019年截至12月16日,美元永续债发行规模约为40亿美元。

与人民币永续债相比,房企美元永续债有两个显著特点:一是票面利率相对较高,除了华润置地和中环广场外,其他永续债票面利率均在7%以上,相关发行人面临更大的付息压力以及可能的汇率风险;二是发行主体以港股上市公司为主。

永续债:降杠杆利器

由于永续债普遍存在有利于发行人的赎回选择权、续期选择权、无条件延期付息等条款,因此发行利率一般会高于同一发行主体发行的相同期限非永续债,这就给发行方带来了更大的偿债压力。据华创证券统计,目前国内同一发行人发行的永续债和普通债券票面利差一般在50-90BP。

除以上有利条款,另一个驱动房企发行永续债的理由是企业降杠杆。因为在满足一定条件后,可以将永续债分类为资产负债表中的权益项,从而达到降低资产负债率的目的。

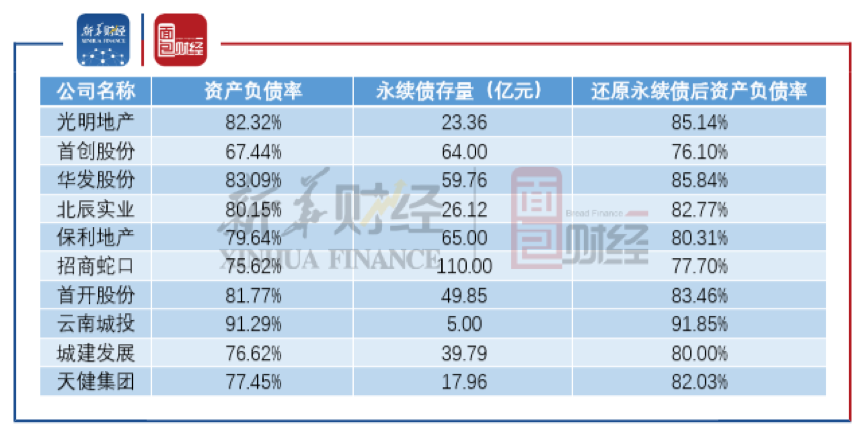

如果把部分上市房企发行的永续债还原至负债项,那么这些企业的资产负债率会有较为明显的上升。其中,上升幅度超过3个百分点的企业包括首创股份、城建发展以及天健集团。下表为根据三季报数据整理的部分房企还原永续债后的资产负债率:

虽然这些房企通过发行永续债能够暂时降低表观资产负债率,但从本质上来说,债务风险并没有完全消除。

利率跳升风险不容忽视

永续债合同通常包含利率重置约定,相关风险不容忽视。

以市场较常见的3+N模式为例,如果前三年支付的利息相对较低,但第四年受到市场融资利率走高或者企业经营情况波动等因素影响,有可能造成利率大幅跳升。由于房企本身普遍就存在较高的负债率,如果永续债利率跳升导致偿债压力增大,那么可能会出现拖累其他债务偿付的连锁反应。

虽然今年以来还没有出现房企永续债利息递延支付或者利率跳升的情况,但其他行业已经并不鲜见。

从今年情况来看,很多面临行权的永续债发行人选择了赎回,主要原因是整体债券市场利率走低,再融资成本降低。发行人选择大幅上调利率的,一般来说可能是出现了再融资困难,或者是在一个定价周期前后出现了比较大的整体市场利率变动。

2019年9月底,吉林省交通投资集团有限公司公告“16吉林交投MTN001”票面利率重置结果,其票面利率由原来的4.64%上升至7.98%,增长超过3个百分点。值得一提的是,这也构成了首单城投永续债延期。

同样的情况出现在云南祥鹏航空有限责任公司,其在2019年5月公告票面利率重置,由原票面利率7.20%调整至最新的9.90%。

观察人民币永续债的到期时点发现,2020年开始将呈现到期只数及到期偿还量均大幅上升的局面。届时,相关企业可能会面临较大偿债压力。

会计分类趋严

面对永续债大规模发行及到期可能存在的风险,相关部门已经在今年*了部分限制措施。2019年1月,财政部印发《永续债相关会计处理的规定》,对永续债的会计分类作出了更为严格的规定。根据文件要求,永续债发行方在确定永续债的会计分类是权益工具还是金融负债时,应具体考虑到期日、清偿顺序、利率跳升和间接义务。

如清偿顺序方面,如果发行方清算时永续债非劣后于发行方发行的普通债权和其他债务,那么应当审慎考虑永续债是否划入权益。利率跳升和间接义务方面,如果存在利息跳升惩罚机制,且跳升无最高封顶或跳升封顶超越行业平均发债成本,则构成间接义务而无法计入权益。

新规定的关键点均为发行方“是否能无条件地避免交付现金或其他金融资产的合同义务。”这一规定的*或将有助于加大永续债列入权益工具的难度。

永续债到底被划分为债券还是权益工具,对于报表上的负债率会有截然不同的影响,但是账面降杠杆并不等于实质性降杠杆。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。