刚刚过去的2019年,上市银行的再融资规模创下近年新高,融资渠道也有明显的变化。

新华财经和面包财经研究员对公开数据的梳理显示,截至2019年12月末,A股上市银行全年权益再融资规模超9000亿元,创出历史新高。

我国《企业会计准则第22号——金融工具确认和计量》的修订,和商业银行未雨绸缪补充资本金提升抗风险能力,是推动上市银行融资规模攀升的重要原因。

权益再融资规模突破9000亿元

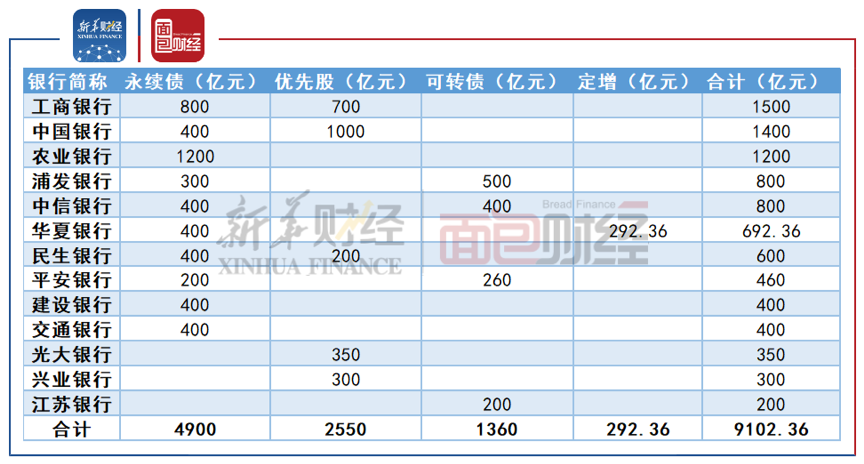

截至2019年末,A股上市银行年内权益再融资总规模达9102.36亿元,远超2018年的2555亿元的规模。

图1:2009-2019年上市银行再融资规模

新华财经和面包财经研究员梳理公开数据发现,除了再融资规模迅速增长之外,2019年上市银行再融资的方式和结构也发生了一些显著的变化,永续债和优先股成为最重要的两种融资方式,可转债规模也迅速增加,定增金额和笔数都大幅缩减。

图2:2019年A股上市银行融资情况

10家上市银行累计发行4900亿元永续债

永续债作为一种兼具股性和债性的混合资本证券,成为商业银行补充其他一级资本的重要工具。

2019年之前,由于发行条件较为严苛,国内商业银行并无永续债发行。2019年1月,监管部门首次推出创新型资本补充工具,允许符合要求的商业银行发行永续债补充资本金。

2019年1月25日,中国银行成功发行我国商业银行业首单永续债,发行总额达400亿元。6月份之后,上市银行永续债发行开始提速。

截至2019年末,共有10家上市银行合计发行了4900亿元永续债。其中农业银行发行了两期永续债,合计发行金额达1200亿元。

图3:2019年上市银行永续债发行情况

优先股融资超2500亿元,创历史新高

截至2019年末,A股上市银行合计发行优先股募集资金2550亿元,较2018年增加1225亿元,增幅为92.45%。

其中,中国银行共发行了2期优先股,合计发行金额达1000亿元,工商银行、兴业银行、光大银行和民生银行均发行了1期优先股,发行金额分别为700亿元、300亿元、350亿元和200亿元。

图4:上市银行优先股发行情况

优先股从2014年之后成为商业银行再融资的重要手段,并且在2019年出现大幅增长,在一定程度上是受政策影响。

2014年,原中国银监会、中国证监会印发《关于商业银行发行优先股补充一级资本的指导意见》后,上市银行开始发行优先股补充资本金。

在2019年永续债推出以前,优先股作为商业银行唯一的其他一级资本工具,对充实银行资本、提高银行资本实力发挥了重要作用。

可转债大幅增长,定增阶段性降温

不仅是优先股,2019年以来,上市银行可转债发行量也出现了大幅增长。

按上市日统计,截至2019年12月末,有4家上市银行合计发行了1360亿元可转债,总规模较2018年增长近5倍。其中,平安银行发行的260亿可转债已于2019年9月27日摘牌。

图5:2019年上市银行可转债发行情况

与迅速增长截然相反,上市银行的定向增发降温明显。

2019年,A股上市银行中仅有华夏银行在年初以非公开发行方式募资292.36亿元,用于补充公司核心一级资本,提高资本充足率。

图6:上市银行增发募集情况

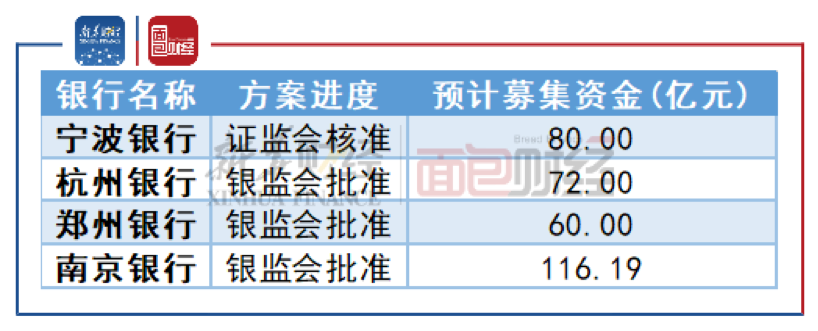

不过,上市银行定增家数和融资额缩减或许只是阶段性特征。截至2019年末,已有4家银行发布了定增预案,预计募集资金合计达328.19亿元。其中,宁波银行拟非公开发行4.16亿股新股,并已于2019年12月13日收到证监会的核准批复。

图7:上市银行定增预案发布情况

对比上述几类融资方式,定向增发审核周期虽然较长,但由于募集的资金可以直接补充股本,较其他混合型资本工具而言,对商业银行补充资金的作用更为持久,未来可能仍然是上市银行重要的募资方式。

而商业银行再融资需求在2019年出现井喷,在很大程度上与相关新会计准则的实施有关。

新金融工具准则实施,银行资本金承压

2017年,按照《中国企业会计准则与国际财务报告准则持续趋同路线图》的要求,财政部参照《国际财务报告准则第9号——金融工具》对我国《企业会计准则第 22 号——金融工具确认和计量》进行了修订。其中要求境内上市企业自2019年1月1日起开始实施新准则。

在新准则下,金融资产的分类由“四分类”改为“三分类”,而更重要的变化是减值准备。

新准则在减值准备方面采用的是预期损失法,要求银行考虑金融资产未来的预期信用损失情况。简单的说,在新准则下,银行资产计提减值范围将被扩大,同时信用风险损失的确认时点也有可能提前。在不考虑其他因素的情况下,或将直接导致银行的减值准备计提出现提升。

这在一定程度上让银行面临不良率上升的压力,推升银行补充资本金的需求,增强风险吸收能力。

此前,监管部门已经推动商业银行将逾期90天以上的贷款计入不良,一些中小农商行的不良率因此有显著上升,资本充足率大幅下降,即是例证。

90天以上逾期入不良或许只是开始。在新准则下,逾期30天以上的贷款则认为信用风险显著增加,需要增加拨备计提。

公开资料显示,截至2019年中报,上市银行资本充足率指标均满足监管要求,但作为金融系统的压舱石,商业银行势必要未雨绸缪,提前扩充资本金。

图8 :2019年中期上市银行资本充足率

补充资本金的压力,在很大程度上也推动了未上市银行加速IPO。2019年8家银行在沪深交易所上市,也是A股历史上银行股IPO家数最高的一年,总募集金额达653.86亿元。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。