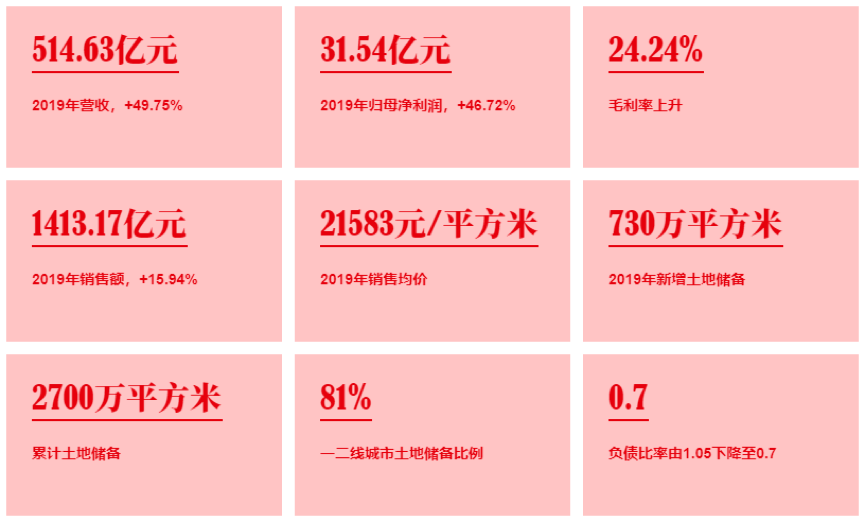

融信中国于3月24日午间披露了2019年业绩公告。数据显示,公司2019年实现营业收入514.63亿元、归母净利润31.54亿元,同比分别增长49.75%以及46.72%。毛利率则由2018年23.47%上升至2019年24.24%。

公司全年实现销售额1413.17亿元,同比增长15.94%;实现销售面积654.77万平方米,同比增长16.42%;销售均价约为21583元/平方米,在一众上市房企中处于较高水平。

融信中国2019年新增土地储备的总建筑面积约为730万平方米,大于全年的销售面积,土地储备温和扩张。截至2019年年底,公司累计储备的总建筑面积约2700万平方米。

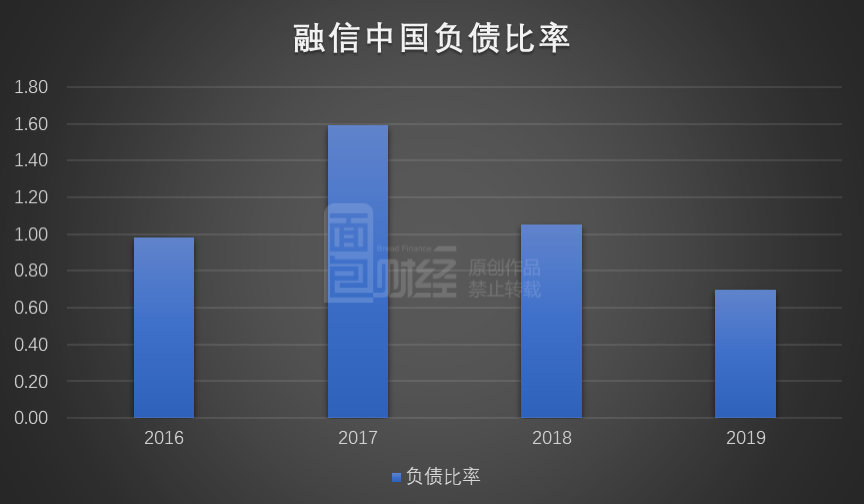

负债方面,融信中国实现稳步去杠杆,负债比例(借款总额减现金及银行结余再除以权益总额)由2018年1.05下降至2019年0.7。

融信中国计划每股普通股派息0.6港元,同比增长超六成,累计将发放股息金额约10.29亿港元。

整份财报可以用一个关键词来形容,那就是“平衡”,具体表现在销售、利润、负债以及土地储备之间的均衡发展。

进入2020年以来,受新冠肺炎疫情影响,房地产行业的供给和需求均短暂受压,融信中国1-2月的销量同样跟随大盘有所下滑。但根据融信中国高管在2019年业绩发布会中的透露,公司三月份时所有项目已经超过80%恢复到复工状态,重点布局的长三角部分地区3月份第二周以来销售情况能够达到2019年同期85%-90%的水平。

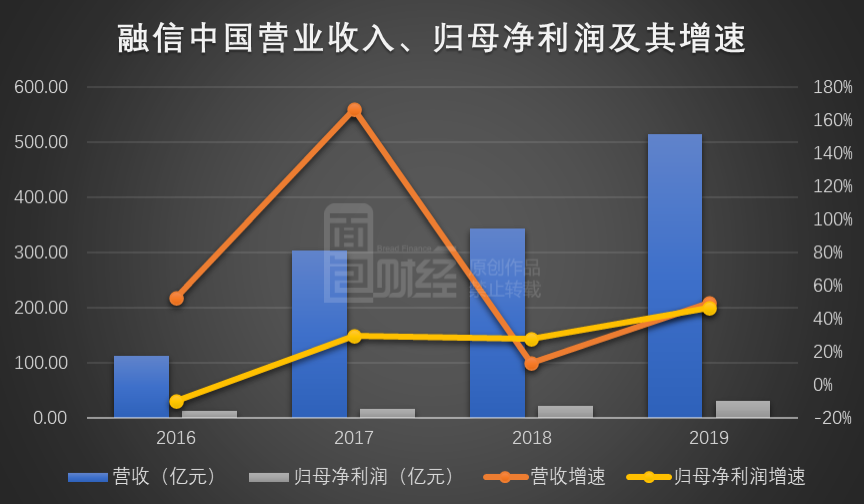

营业收入、归母净利润增长加速

融信中国于2016年登陆港交所,上市以来营收利润持续上涨。数据显示,公司的营业收入从2016年113.72亿元上升至2019年514.63亿元,同期的归母净利润从12.92亿元上升至31.54亿元,年均复合增速分别达到了65.41%以及34.65%。

值得一提的是,相比于2018年,融信中国2019年的营收、利润增速均有所加快。

融信中国的毛利率也整体处于持续上升趋势,2016-2019年分别为20.24%、16.56%、23.47%以及24.24%。如果剔除并购项目的影响,公司2019年的毛利率为28%。

据称,业绩快速增长的背后是融信中国该年度交付面积大增所致。

超额完成全年销售目标,三城市销售额突破百亿

翻查历年财报发现,2016年,融信中国上市首年,虽然实现合约销售额同比增长107%,但整体246.39亿元的销售规模相比主要上市房企并不显得十分突出。

随着公司全国化布局的实施,销售规模出现量级跃迁。2017年上升至502.35亿元,同比增长103.88%;2018年首次晋升千亿元俱乐部,销售金额达到1218.84亿元。

到了2019年,销售规模继续上升,金额为1413.17亿元,同比增长15.94%,顺利完成全年的销售目标1400亿元。虽然这一增速相较前面几年有所放缓,但仍然远高于全国商品房销售额的整体增速6.5%。

而且,仔细研究发现,销售增速放缓某种程度上可能也是公司管理层在实现规模跃升后主动做的战略选择。在2018年年报中,公司提出了“聚焦、平衡、轻资产”的发展策略。其中“平衡”就是指“做好规模、利润与杠杆之间的平衡,坚守稳中求进的发展基调”。

公开信息显示,融信中国有节奏的逐步深耕九大城市群,具体包括:长三角、海峡西岸、长江中游、中原、成渝、大湾区、京津冀、山东半岛、西北。其中,公司在长三角、海峡西岸占据明显优势,2019年分别在杭州、福州、南京实现销售金额突破百亿,金额分别为486.21亿元、184.7亿元、162.02亿元,分别占全年总销售额的34.41%、13.07%以及11.46%。此外,公司在上海的销售额也达到93.54亿元,接近百亿。

根据第三方研究机构克尔瑞的统计,公司2019年福州的销售额排名全行业第一,在杭州的权益销售金额排名行业第四位。

作为一家以“品质地产领跑者,美好生活服务商”为愿景的地产企业,融信中国产品的品质与消费者认同很大程度上体现在销售均价上面。面包财经根据2019年全部12个月的销售数据,整理出了沪、深、港三大交易所TOP30上市房企2019年销售均价排名。数据显示,融信中国2019年的销售均价约为21582.69元/平方米,位列全行业第三名。

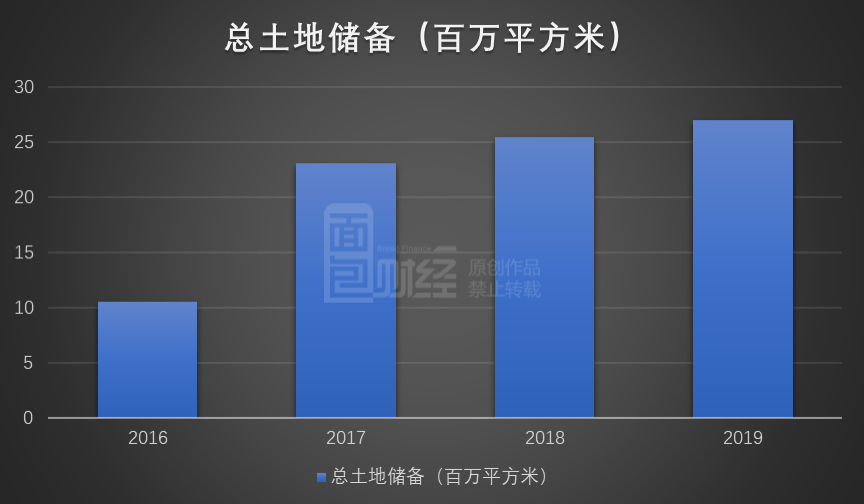

土地储备保持温和扩张

融信中国2019年新增土地项目46个,由此带来新增土地储备约730万平方米,其中权益面积342万平方米,权益代价约163亿元。相比于2019年完成销售的合约建筑面积655万平方米,公司在土地储备上继续保持温和扩张。

值得一提的是,融信中国在注重质量和盈利的前提下,采取多种渠道拿地。在一二级联动土地开发项目中,公司在郑州、山西、太原已合计转化177万平方米。

截至2019年年底,融信中国在全国共计拥有200个项目,总土地储备约2700万平方米,其中八成以上位于中国一二线城市。

2700万平方米总土地储备的具体构成包括3.8百万平方米持作出售已竣工物业、17.4百万平方米在建物业以及5.8百万平方米持作未来开发物业。

相对充足的土地储备保证了融信中国未来几年的投资开发,也为公司在应对市场环境变化时提供足够的容错空间。

杠杆持续降低,融资成本下行

融信中国2019年还通过业绩增长,多元化融资以及优化债务结构等方式实现了整体杠杆率的降低。公开数据显示,公司截至2019年年底的负债比率(借款总额减现金及银行结余再除以权益总额)为0.7,相较2018年底的1.05下降33.33%。

截至2019年年底,公司账上拥有现金及银行结余343.09亿元、流动负债中借款金额187.06亿元,由此计算现金短债比约为1.83倍。此外,公司的流动比率(流动资产除以流动负债)由2018年1.41倍上升至2019年1.51倍,同比增长7.09%。上述指标均表明,融信中国短期的偿债压力相对较小。

融资方面,融信中国2019年通过国内外债券发行、股票配售以及跨境银行贷款等方式进行募资,融资渠道进一步拓宽。公司2019年未偿还借款(包括银行借款、信托及其他借款、境内公司债券、额外优先票据及资产支持证券)的加权平均实际利率约6.85%,低于2018年的7.09%,实现了融资成本的降低。

另外一个有利的趋势是,2020年前两个月多家房企的美元债发行票面利率呈现下行趋势,这或许有利于房企降低财务成本。融信未来也可能会受益于房企海外融资成本降低的外部环境。

融信中国近期没有新增发行美元债券,但是今年2月份几家中型内房股美元债券利率下行的案例,显示出已经进入千亿房企阵营的融信中国海外融资成本有进一步下降的空间。

面包财经梳理公开数据发现,佳兆业集团2019年2月发行了金额为4亿美元、到期日为2021年的优先票据,票面利率为11.75%。而该公司2020年2月最新发行的2021年到期、金额同样为4亿美元的优先票据中,票面利率只有6.75%。

中梁控股情况类似,其2019年10月发行的金额1亿美元、于2021年到期的优先票据票面利率为11.5%。2020年2月,该公司发行的金额为2.5亿美元、到期日为2021年优先票据的票面利率下降到了8.75%。

近期,国内融资利率整体下行,美联储也降息以应对疫情冲击。融信中国未来或许有机会进一步改善负债结构、降低融资成本。

频频回购、增持,股息率超过8%

值得一提的是,融信中国2019年下半年以来持续回购,分别在9月、10月以及11月回购166.1万股、851.5万股、45万股,累计耗资近一亿港元。这在一定程度上体现了公司对自身价值的认可。

与此同时,融信中国控股股东也多次公告增持。根据不完全统计,公司控股股东“Dingxin”在2019年4月至9月期间累计增持约657.3万股。

融信中国财报中同时提到,公司计划每股派息0.6港元,累计分派股息约10.29亿港元(换算成人民币为9.22亿元),整体派息比例达到29.23%,相较2018年的25.72%出现较为明显的上升。按照融信中国2020年3月24日的收盘价7.271港元/股进行测算,公司股息率达到8.25%。

派息比例上升或许正是公司“平衡”发展策略下更加注重利润和股东回馈的体现。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。