国泰君安于3月24日晚间披露了2019年年报。梳理年报发现,国泰君安2019年营业收入和归母净利润实现双增长,一转2016年以来的业绩下滑态势。其中,经纪业务和投行业务是国泰君安2019年营业收入增长的主要来源。

值得注意的是,公司经纪、投行等其他业务迎来增长的同时,股票质押回购业务却拖了后腿。数据显示,受股票质押回购利息收入下滑等影响,国泰君安2019年利息净收入同比下降。另外,公司计提了10亿元以上的主要由股票质押式回购业务产生的信用减值准备。

营收利润双增长,扭转下滑态势

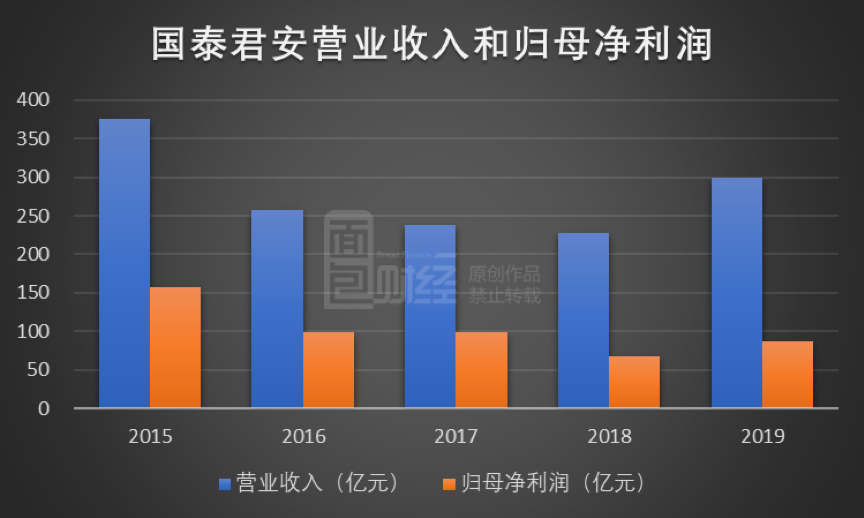

2019年,国泰君安实现营业收入299.49亿元,同比增长31.83%;归母净利润86.37亿元,同比增长28.76%。结合历史数据,这是自2015年之后公司首次实现营业收入和归母净利润双增长。

2016年至2018年,国泰君安的营业收入持续缩水,同比变化比例分别为-31.47%、-7.61%和-4.56%;归母净利润也呈下滑趋势,同比变化比例分别为-37.32%、0.41%和-32.11%。

图1:国泰君安2015年-2019年营业收入和归母净利润

从行业层面来看,证券业也于2019年期间扭转了2015年以来的持续下滑态势。

根据证券业协会的统计,2019年,我国证券业实现营业收入3604.83亿元,净利润1230.95亿元,分别同比增长35.37%和84.77%。2018年,证券业实现营业收入2662.87亿元,净利润666.2亿元,分别较2015年下降53.7%和72.78%。

经纪收入增加12.5亿元,贡献主要营收增量

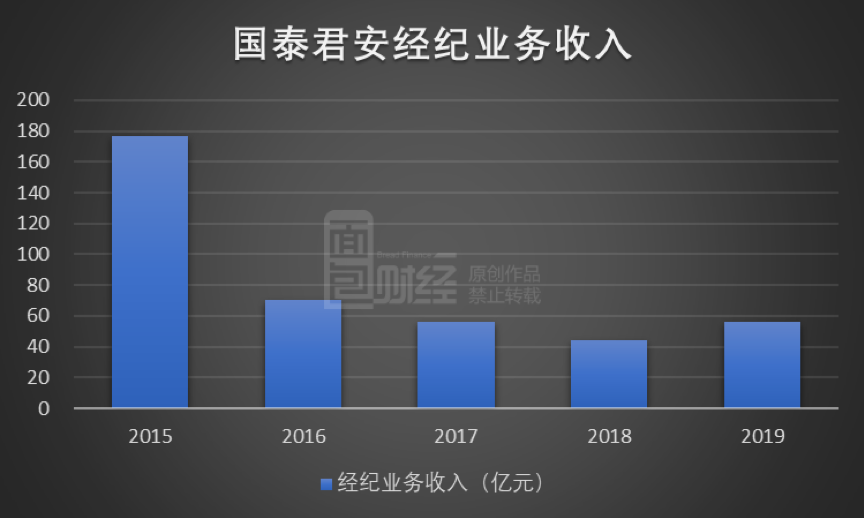

分析收入结构发现,经纪业务是国泰君安2019年营业收入增量的重要来源之一。

数据显示,受益于报告期内市场交易量回暖,国泰君安2019年经纪业务实现收入56.3亿元,同比增加12.5亿元,增幅为28.53%。截至报告期末,公司企业机构客户数约4.3万户,较上年末增长22%。个人金融账户数约1354万户,较上年末增长6.7%。

图2:国泰君安2015年-2019年经纪业务收入

根据年报信息,国泰君安的经纪业务主要包括三类。

机构经纪业务:公司2019年托管外包业务规模持续增长。截至报告期末,国泰君安共服务各类资管产品8413只,同比增长22.4%;资产托管及外包服务规模达1.11万亿元,同比增长19.3%。

零售经纪业务:公司2019年代理买卖证券业务净收入市场份额5.75%,较上年增加0.21个百分点;*金融产品月均保有规模1,619亿元、较上年增长13.9%。

期货经纪业务:公司2019年累计成交额20.7万亿元,累计成交量2.3亿手,分别同比增长69.53%和53.33%。截至报告期末,公司累计有效*数10.81万户,客户权益规模246.6亿元,分别同比增长11.84%和56.37%。

投行业务规模增长,市场承销份额提升

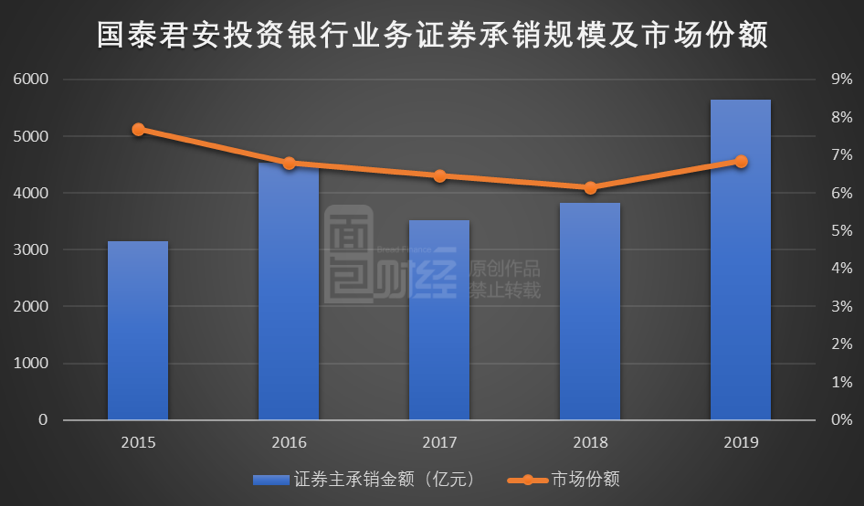

2019年,国泰君安的投行业务也实现良好增长,带动公司业绩上涨。

数据显示,公司投资银行业务手续费净收入25.93亿元,同比增长29.06%,主要系股票承销和债券承销收入均有所上升。

报告期内,国泰君安包括IPO、再融资、企业债、公司债和其他债券在内的合计主承销次数达到1379次,主承销额达到5645.7亿元,分别同比增长79.1%和47.38%。其中,国泰君安把握科创板机遇,股权承销业务全力推进科创板项目,IPO承销次数增加5次,IPO承销额同比增长142.5%。

图3:2019年国泰君安投资银行业务情况

随着投行业务规模的增长,公司证券承销市场份额也有所提升。

2019年,我国证券市场筹资总额约8.26万亿元,国泰君安证券主承销金额的市场份额为6.84%,相较2018年的6.15%提高了0.69个百分点。

图4:国泰君安2015年-2019年投资银行业务证券承销规模及市场份额

股票质押拖累业绩,信用减值超20亿元

在经纪、投行业务双丰收的情形下,公司利息净收入的下降以及信用减值准备的计提的对国泰君安2019年的业绩形成一定拖累。

数据显示,公司2019年利息净收入52.3亿元,同比下降10.38%。主要原因是受股票质押回购利息收入下滑影响。报告期末,国泰君安股票质押业务待购回余额410.7亿元,较上年末下降16.6%。

图5:国泰君安2018年-2019年股票质押及约定回购业务规模

2019年,国泰君安信用减值损失20.5亿元,相比2018年增长109.89%。其中,主要包括买入返售金融资产减值损失10.38亿元,融出资金减值损失7.65亿元。根据年报,买入返售金融资产的信用减值准备主要为股票质押式回购业务产生。

图6:国泰君安2018年-2019年信用减值损失明细

净资本下降,流动风险增大

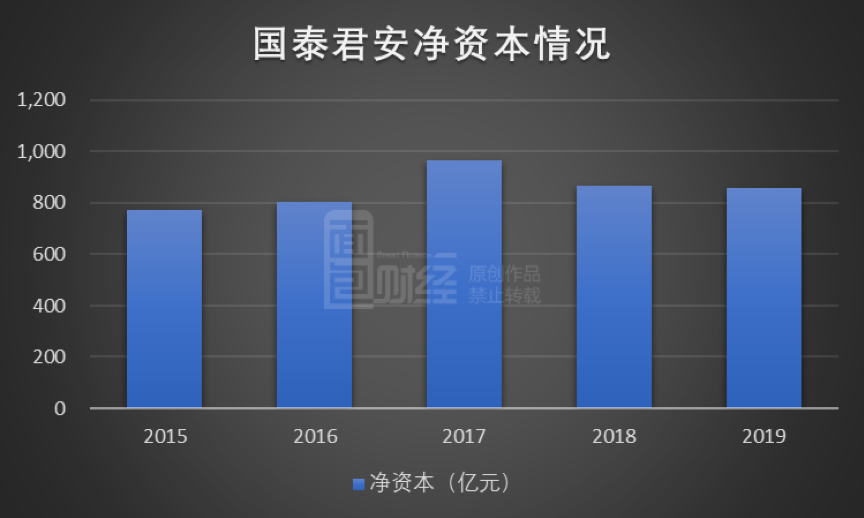

财务数据显示,继2018年之后,国泰君安的净资本再次下滑。

过去三年,公司的净资本分别为963.65亿元、865.76亿元和859.71亿元。2018年和2019年各同比减少97.89亿元和6.05亿元,降幅分别为10.16%和0.70%。

图7:国泰君安2015年-2019年净资本情况

净资本是衡量证券公司资本充足和资产流动性状况的一个综合性监管指标,可以用来掌握证券公司的偿付能力,防范流动性风险。

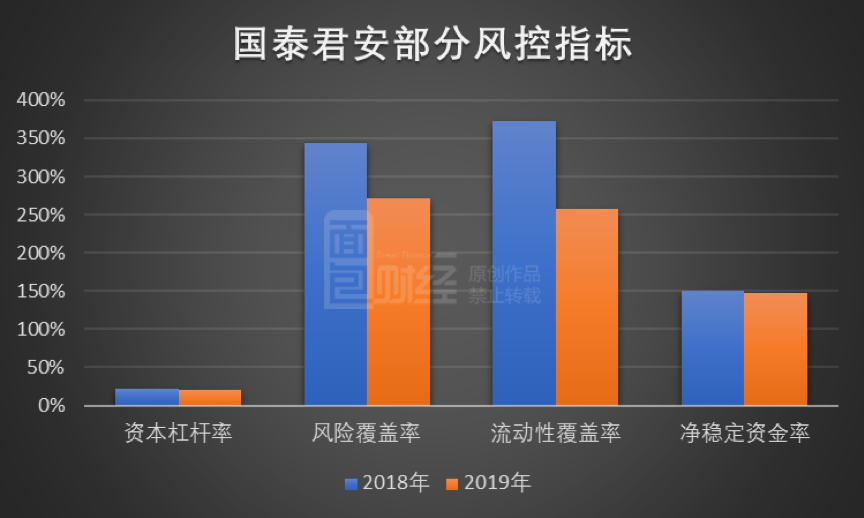

国泰君安的其他几个风险控制指标变化显示,公司面临的流动性风险有所提高。

图8:国泰君安2018年-2019年部分风控指标

2019年末,国泰君安的资本杠杆率为19.97%,较上年末下降1.57个百分点;风险覆盖率为271.23%,较上年末下降71.92个百分点;流动性覆盖率为258.18%,较上年末下降114.35个百分点;净稳定资金率为146.85%,较上年末下降4.27个百分点。(WGX)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。