2020年,面对新冠疫情的冲击,美联储再一次选择了量化宽松政策,此次美联储的操作充满自信,短短三个月,资产负债表扩张的规模接近过去十年量化宽松的总和。

在2008年至2014年的三轮量化宽松期间,美国财政政策发力程度不足,时任美联储主席的伯南克多次建言,强调仅依靠银行流动性宽裕无法解救经济,但是时任美国总统奥巴马因政治因素掣肘,无法在财政政策上发力,造成后两轮量化宽松的效果低于预期。

与之相比,面对新冠疫情,美国政府通过货币政策与财政政策同时投放巨额资金,经济快速恢复到疫情前水平。

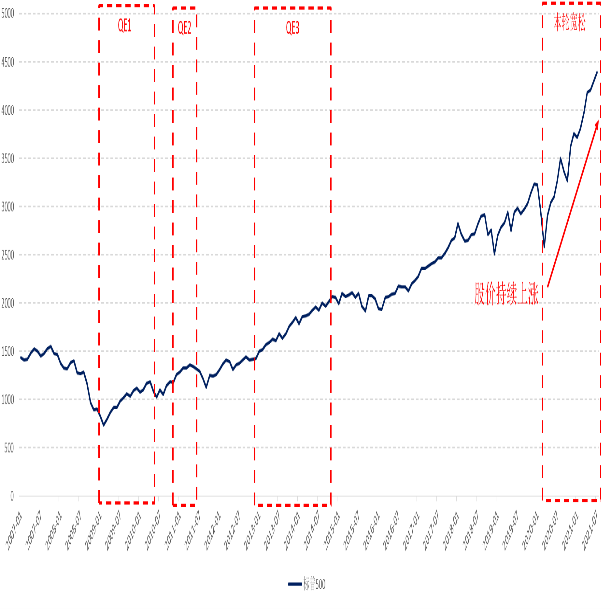

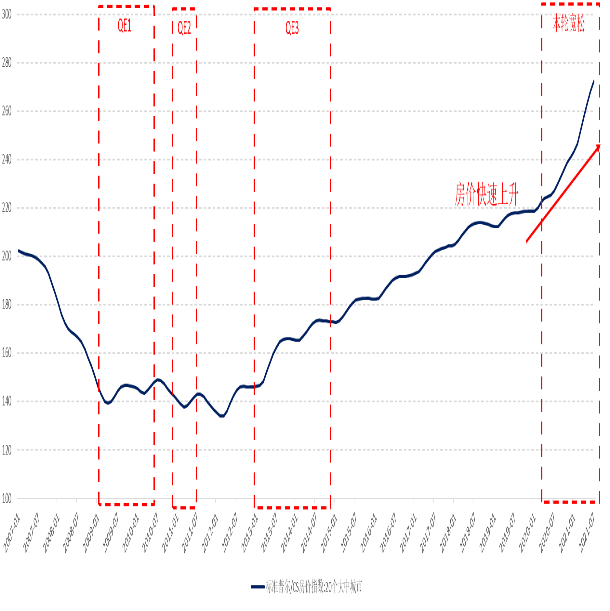

货币和财政的同步刺激对大类资产价格产生了远超预期的涨幅。本轮量化宽松政策实施后,在18个月内,美国房价上涨了20%,而第一轮量化宽松时期,房价在18个月内反而下跌了6.5%。本轮股票市场的标普500指数上涨了70%,此前仅上涨30%。本轮大宗商品CRB指数本轮上涨了80%,此前仅上涨20%。

展望未来,考虑到美联储逐步退出量化宽松政策引发风险溢价上升,全球股市会有一定的波动。在居民收入改善的支撑下,美国房地产市场抗压能力较强。大宗商品市场受益于美国基建计划与供应端受限,可能会在高位盘旋。

一、面对新冠疫情,美国政府同时扩张财政与货币

财政政策快速发力是本轮量化宽松区别于过去的特征。早在2019年,前美联储副主席斯坦利•费希尔就已经详细阐述面对新的危机时,政府可行的应对策略。他认为三轮量化宽松后,假如经济再次遇到强大的外部负面冲击,货币政策宽松的空间已经不足,财政政策难以单独发力,货币政策与财政政策在危机时形成协作才能对冲经济下行风险。这个观点与本次疫情后美国政府采取的应对政策非常接近。

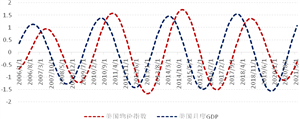

2020年新冠疫情爆发后,美国联邦政府赤字快速上升。在非危机时期,美国联邦政府赤字占GDP比重一般低于5%。次贷危机爆发后,该数值一度触及10%,之后维持在5%以上,直到2013年。这个时间段大致覆盖了前三轮量化宽松。与之相比,财政政策在本轮量化宽松时代表现更为积极,财政赤字占GDP比值一度达到20%,并且在15%的水平维持了近一年。根据白宫在2021年8月底公布的预测,美国政府2021年的预算赤字与2020年在规模上大致相当,考虑到名义GDP增速有限,预算赤字在GDP中占比在2021年年底仍然会在15%左右甚至更高。

从财政支出的方向来看,美国政府在2020年推出了3轮纾困计划,总额约2.9万亿美元,包括发放失业救济、现金支票、小企业贷款、补助航空公司等。当前,值得重视的潜在财政刺激方案是拜登的基建计划,该计划包括改善路桥、铁路系统和投资清洁能源输送等,预计投资规模到1万亿美元。另外,拜登还有意推出人力基础设施方案,可能的投资规模达3.5万亿美元,与育儿、教育、医保、扶贫和应对气候变化相关。

考虑到当前美国债务上限问题与美国两党之间的政治博弈,以上的财政刺激方案能否通过存在疑问,但是美国的财政赤字在明年仍然维持在高位是市场普遍观点。因此,与次贷危机时期相比,本轮量化宽松时代的财政政策刺激力度明显更强,并且,财政赤字率在高位盘旋的持续时间至少长达2年,甚至更久。

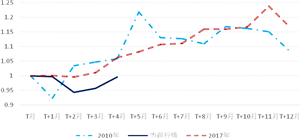

在量化宽松期间,政府财政支出的效果集中体现在财政支出乘数上,即一单位财政支出带来的产出增加量。据美国国会预算办公室(CBO)测算,不同类型的财政措施具有不同的财政乘数,其中,政府购买以及向低收入家庭转移支付的财政乘数效应最高。前5轮财政救助(累计2.6万亿美元)带来了约1.5万亿美元的GDP增长,财政乘数平均约为0.6。近期《美国就业计划》的支出几乎全部用于政府购买。由于居民转移支付和政府购买具有较高的财政乘数,因此本轮财政刺激的财政乘数将会达到0.8到1之间,对经济增长的拉动作用更为显着。高盛预计,考虑此前几轮财政救助的滞后效应,加上拜登政府计划推行的两轮财政刺激,将累计提升2021年经济增速5.6个百分点,提升2022年的经济增速2.2个百分点。

图1联邦政府赤字在美国GDP中占比

数据来源:wind、九方金融研究所。

二、大类资产走势复盘与未来展望

进一步对比各轮量化宽松政策期间,各类资产的变化,我们发现本轮量宽期间,各类资产走势与之前存在一定差异。

本轮美国房价和股市价格走势与次贷危机后有显着差异。原因在于次贷危机后,美国房地产泡沫崩溃,居民和企业的资产负债表短期内无法修复,一方面居民收入快速下降,另一方面债务呈现刚性。与之相比,本轮新冠疫情没有冲击到居民和企业的资产负债表,伴随着美联储创纪录地降息与货币刺激政策,居民有充足的资产去购买房产,没有受到冲击的企业反而会因为利润增速超预期而得到市场追捧。在这种情况下,美国房市和股市出现超预期上涨。

本轮大宗商品的快速上涨主要源于供需端的错配。中国经济在2020年2季度开始复苏,经济的高点出现在2021年2季度,当中国经济接近增速顶点时,欧美需求开始回暖,最终全球的需求在同一时刻共振,出现了需求的高峰。同期,供给端出现下降,巴西、智利、印度等大宗商品的主要供给国还深陷疫情的危机之中,叠加如碳达峰、碳中和等环保政策,大宗商品供需严重错配。本轮大宗商品出现快速上行,并且上涨趋势非常稳定,中途大幅回落的特征不明显,这与过往显着不同。

展望未来,美国股市、债市、房地产均会受到Taper和美联储加息预期的影响,有下行压力。其中,因为美联储逐步退出量化宽松政策,银行与企业手中的资金会减少,因为银行是债券的主要购买者和企业回购是股市上涨主要推动力之一,美国Taper的政策会直接冲击到股票与债券的价格。房地产相比之下受到冲击会小一些,因为房市主要与利率相关,根据我们的美国国债收益率模型,我们预期美债收益率的高点在1.9%,意味着利率上行幅度有限,对于房市冲击有限。

大宗商品价格走势相对复杂,主要的未知变量是基建与环保政策。美国基建计划能否通过,通过的计划法案规模如何,会直接影响大宗商品的需求端。全球环保政策是否会因近期能源危机的冲击而部分调整,会影响到大宗商品的供给端。但是,总体而言,美国经济还在经济扩张期,以石油为代表的大宗商品价格在明年仍然处于上涨阶段。如果美国的基建有超预期的进展或者是环保政策执行的足够严格,全球大宗商品价格会在高位盘旋,短期甚至有进一步上行的压力。

| 图2美国十年期国债收益率

数据来源:wind,九方金融研究所。 | 图3标普500指数

数据来源:wind,九方金融研究所。 |

| 图4美国房价指数

数据来源:wind,九方金融研究所。 | 图5CRB指数

数据来源:wind,九方金融研究所。 |

三、总结

综上,我们认为本轮量化宽松的特征在于财政政策与货币政策的协同发力。对于投资人而言,在经历了过去一年多的股市、房市和大宗商品市场的快速上涨后,要逐步关注自身投资组合的安全。预计未来伴随着美国量化宽松政策的逐步退出,全球股市会受到政策扰动的冲击,房地产市场相对抗压,大宗商品受益于财政政策发力和供应端受限,短期存在震荡上行的可能。

[1]肖立晟系九方智投首席经济学家,中国社科院世经政所全球宏观经济研究室主任。

[2]尤众元系九方金融研究所宏观研究员,北卡罗莱纳州立大学经济学博士。

肖立晟[1]、尤众元[2]

2021-10-22