FX168财经报社(香港)讯 美国2月FOMC会议纪要本周来袭,美国周初迎来短暂假期周,周一(2月20日)因总统日休市,但2月密歇根大学消费者信心调查和1月PCE数据,都将给黄金、美元与美国股市带来新信号。随着会议纪要将发布,重大拐点到来,即美联储会否重返鹰派加息50基点,这将利好美元,而继续压制黄金上行空间。

鉴于上周的增长和通胀数据的总和,实际上与美联储正在寻求的进展完全相反,并且唱着同样“加息周期更高、更长”的歌曲,SPI资产管理交易和市场策略主管Stephen Innes提到,他怀疑鉴于最近的数据,市场可能会以更具防御性的姿态进行交易事态发展导致美联储政策进程大幅上修。

本周发布的数据,尤其是周五的核心PCE通胀数据,将为美联储官员在3月22日会议上更新预测奠定基础。“我们怀疑,数据的修订是否会朝着鸽派的方向发展。”

尽管市场预计,美联储将在6月之前继续以25个基点的增量加息,并且恢复到50个基点步伐的门槛很高,但如果增长和通胀数据继续高于季节性因素和大流行后扭曲,这并非不可逾越。如果叙事从硬着陆转向软着陆,再到不着陆,这意味着美联储在6月之后的紧缩周期还没有结束。

虽然通胀再平衡过程正在顺利进行,但由于市场预计FOMC在增长风险出现之前不会降低基金利率,因此门槛已经提高;即使通胀下降,美联储现在也不太可能降息,至少在通胀单独下降的情况下不会。

“利率、美元指数和股票之间的相关性都已破裂。过去几周很好地提醒我们,这些关系在短时间内是不稳定的。最终,有几个看跌估值的理由。人们可以指出负面的收益修正或ERP下降,但除非有什么东西改变价格趋势,否则风险不足的市场将继续吸引追逐业绩的人。”

美国经济着陆、利率决议的3种场景

本周争论的焦点是,经济是否会经历衰退性的“硬着陆”,猛烈撞击地面并造成重大损失,或者经济会“软着陆”,在这种情况下,经济会缓慢地回到地球并滑向终点站。几十年来,这些陈词滥调一直被用来描述美联储引发的经济衰退。而现在,越来越多的经济学家和策略师正在谈论一种潜在的“不着陆”情景,即经济完全避开衰退。

硬着陆

过去几周,一系列好于预期的美国经济数据削弱人们对2023年经济衰退的担忧,但这种担忧并未消除。周五,世界大型企业联合会领先经济指数在1月份再次下跌,提醒着市场时刻注意。

富国银行经济学家Tim Quinlan和Shannon Seery在报告中表示:“对于经济是走向衰退还是软着陆,理性的人可能会有不同意见,尤其是在最近一系列强劲数据之后。然而,领先指数并没有胡说八道。”

本周五需要注意的是,其连续第10次下跌仍与衰退相符。LEI是10个指标的衡量标准,旨在显示经济是好转还是恶化。该指数在12月下跌0.8%后,1月下跌0.3%。

Rosenberg Research & Associates创始人、经济学家大卫·罗森伯格(David Rosenberg)称,LEI为“100%铁定的衰退预测者” 制造业活动指标显示收缩,而10年期美国国债收益率远低于2年期国债收益率。几十年来,这部分曲线的这种倒挂确实先于衰退,但存在滞后。尽管如此,一些经济学家,包括发现曲线与衰退之间关系的研究人员,对其在当前环境下的信号能力表示怀疑。

软着陆

最重要的就业市场的持续强劲数据,提振了人们对经济能够承受美联储近一年前开始的积极加息运动的希望,并且似乎要到今年春天或夏天。1月份的就业报告被广泛描述为井喷,经济增加517000个工作岗位,失业率降至3.4%,为1969年以来的最低水平。

这也让投资者和经济学家关注每周申请失业救济人数和其他劳工数据,以寻找任何变化的迹象。Quinlan和Seery写道:“失业率处于半个世纪以来的最低水平,经济衰退很难。如果经济要避免衰退,就业将是关键。”

美国1月份零售额也远强于预期,增长3%,凸显了消费者的实力并表明经济持续增长。怀疑论者怀疑经济能否避免衰退,因为美联储试图放慢经济的力度如此之大,在不到一年的时间内将联邦基金利率从接近零的水平上调到4.5%至4.75%的区间。

这些加息的全部影响可能尚未在经济中发挥作用,而且更多的影响正在形成。Glenmede策略师写道:“软着陆的希望有所增加,但美联储加息的累积效应可能最终会阻碍经济增长。”

不着陆

在没有着陆的情况下,经济完全避免了衰退。仍然火热的劳动力市场和健康的消费者,被认为提供了使经济增长并可能加速增长的燃料。尽管制造业活动可能正在收缩,但占经济总量80%左右的服务业仍在强劲增长。

Forex.com和City Index全球研究主管Matthew Weller在报告中表示,对不着陆情景的兴趣日益浓厚,交易员对“对股市更重要的是什么、利率上升或经济有弹性”产生了分歧。

对有弹性的经济的乐观情绪,可能解释了在美国国债收益率持续上升的情况下,科技股和其他成长型股票的持续出色表现,“因为交易员在近期的经济和盈利数据中权衡仍然高企的价格,这些数据几乎没有严重放缓的迹象,”他写道。

潜在的问题是,经济弹性将导致粘性通胀。投资者基本上已经接受了美联储的观点,即利率需要升至高于市场几周前预期的水平。但现在,在1月份消费者价格指数和生产者价格指数显示通胀正在以较慢的速度回落的迹象之后,美联储可能会进一步提高自己的预期。

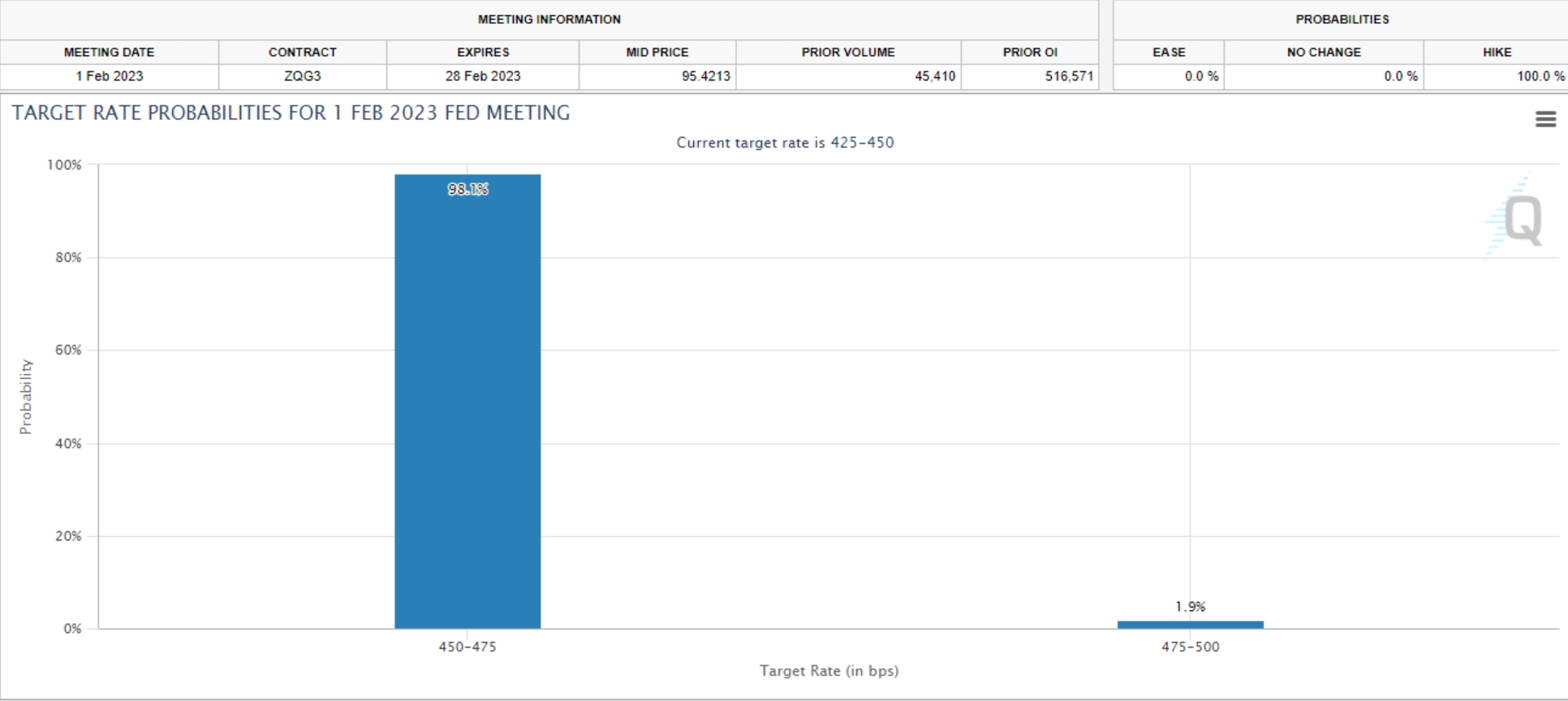

事实上,美国股市在过去一周跌跌撞撞,标准普尔500指数连续第二周下跌,道琼斯工业平均指数下跌,而纳斯达克综合指数则继续上涨。两位地区联储主席周四表示,他们本来会支持在美联储1月31日至2月20日的政策会议上加息50个基点,但政策制定者宣布加息25个基点。

阿波罗全球管理公司首席经济学家兼合伙人Torsten Slok在周五的报告中表示:“归根结底,长期保持高利率对消费者支出、资本支出和企业收益都是不利的。”

Slok认为,不着陆情景对股票来说是个坏消息,尤其是对利率敏感的科技股和增长股,最终只会推迟硬着陆。但这同时也预示着,这将在短期利好美元走势。

很显然,金融市场当前对硬着陆、软着陆与不着陆都各有说法,并且有各自的支持阵营。但无论如何,本周FOMC会议纪要聚焦的问题不变,依然是美联储会否重返鹰派加息50基点?若答案是确定的,那美元将获得更多上行的牵引力,进而打压黄金与美国股市,重演上周的焦点行情。