FX168财经报社(香港)讯 美联储周四(3月23日)将发布利率决议,是本周经济数据的主战场,美元和黄金都谨慎以对。但美国银行贷款超越2008年金融风暴高位的重磅数据出现,据前美联储官员表态,投资者开始担心金融蔓延的风险,对加息政策变得更加怀疑。分析师指出,加息25个基点仍是普遍共识的前景。

上周四公布的数据显示,美国银行在截至3月15日的一周内,从美联储的支持设施借入了创纪录的数额,超过2008年金融危机期间达到的前一个高位,并表明普遍存在资金紧张。

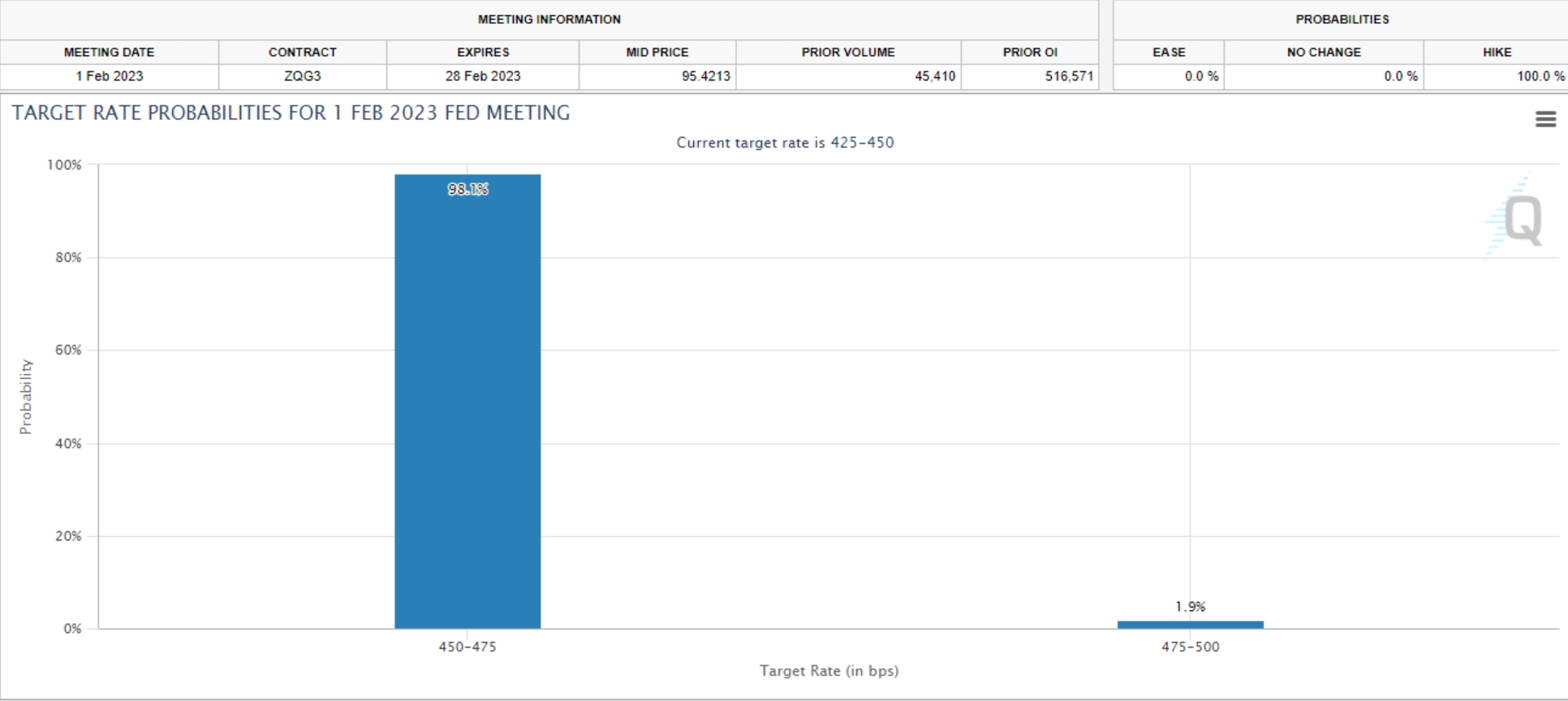

大多数经济学家一直预测美联储将在周四将基准利率上调25个基点,至4.75%至5%的区间,以延长长达一年的抑制通胀的行动。

然而周日下午,美联储和其他五家中央银行宣布采取行动,通过增加每日访问频率而不是每周访问来提高美元互换安排的流动性,与其他危机时刻采取的行动相呼应。美联储、加拿大银行、英格兰银行、日本银行、欧洲中央银行和瑞士国家银行宣布采取协调一致的行动。

虽然美国股票期货和美国国债收益率在周日消息发布后的最初几个交易日攀升,并且投资者增加了对加息25个基点的押注,但分析师表示,围绕暂停加息的风险收益计算正变得越来越有利于这种选择。

MacroPolicy Perspectives LLC总裁、前任分析师朱莉娅·科罗纳多(Julia Coronado)表示:“事实上,你们正在与其他中央银行当局进行全球协调,以拯救机构并保持流动性流动,这只是表明暂停可能是更好的风险/回报。”

她说,美联储可能会发出信号,表示其“目前的意图是集中在稳定银行体系的流动性上”。

实际上在周一亚市盘中,鲍威尔与美国财政部长耶伦(Janet Yellen)就发表联合声明,强调美国银行流动性强劲。

延伸阅读:鲍威尔、耶伦联合声明!美国银行流动性强劲 新债王示警“市场不买单”:美债抛售潮尚未触底

周末的各种行动“表明人们更加担心金融蔓延的左尾风险,并且可能会让周三联邦公开市场委员会(FOMC)加息变得更加令人怀疑,”前美联储理事劳伦斯·迈耶(Laurence Meyer)及其研究公司Monetary Policy Analytics的同事在报告中说。

“更高的暂停风险也表明,FOMC下调或暂停资产负债表缩减的风险更高,尤其是如果政策制定者认为近期的压力在总体、系统层面而非仅在个别银行层面,发出储备短缺的明确信号,”他们写道。

美联储官员周二开始为期两天的FOMC会议,今年年初,由于通胀保持坚挺且劳动力市场依然火爆,包括鲍威尔在内的一些政策制定者曾表示,将加息步伐从官员的25个基点步伐重新加快至50个基点,可能是合适的。

但值得关注的是,那是在硅谷银行倒闭和由此引发的市场动荡之前。

前纽约联储职员、Evercore ISI分析师Krishna Guha在周日晚间的报告中表示,加息25个基点“仍然是我们的基本情况”。

“但外汇互换标志着美国的全球担忧,如果我们看到欧洲金融业对该消息做出严重的不利反应,这可能会阻止加息。”

面对诸多对美联储和鲍威尔的批评声浪,Fidelity Investments全球宏观主管Jurrien Timmer受访时则表示,他认为美联储不会松懈,并指出没有人想成为下一个亚瑟·伯恩斯,即1970年代大通胀期间声名狼藉的美联储主席。

他指出说:“他们承诺永远不会重复那些错误,在70年代,这些错误就是让政策过于宽松太久,让通胀精灵从瓶子里出来。”

“但这不是1970年代,无论谁认为当时美联储对通胀过于软弱,这就是它今天采取强硬立场的原因,这些应该考虑到,也许央行当时退缩是因为更高的利率导致了广泛的系统性问题。”

他继续补充:“美联储需要解决问题,而不是助长问题。如果这意味着在更高的通胀下生活更长的时间,那么与将可控的银行业问题变成全球流动性危机和经济硬着陆相比,这仍然是该国更好的选择。”

“降息并没有结束对抗通胀的战争,它只是暂停了加强和确保其战斗地位的战斗。有时,向前迈进的最佳方式是从后退一步开始,让我们希望美联储有勇气这样做。”